24.3. Аналіз рівноваги між активами підприємства та джерелами їх формування. Оцінка фінансової стійкості підприємства

Найбільш повно фінансова стійкість підприємства може бути розкрита на основі вивчення співвідношень між статтями активу і пасиву балансу.

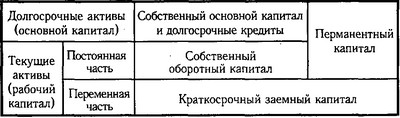

Як відомо, між статтями активу і пасиву балансу існує тісний взаємозв'язок. Кожна стаття активу балансу має свої джерела фінансування. Джерелом фінансування довгострокових активів, як правило, є власний капітал і довгострокові позикові кошти. Не виключаються випадки формування довгострокових активів і за рахунок короткострокових кредитів банку.

Оборотні (поточні) активи утворюються як за рахунок власного капіталу, так і за рахунок короткострокових позикових коштів. Бажано, щоб вони були наполовину сформовані за рахунок власного, а наполовину - за рахунок позикового капіталу. Тоді забезпечується гарантія погашення зовнішнього боргу.

Залежно від джерел формування загальну суму поточних активів (оборотних коштів) прийнято ділити на дві частини:

а) змінну, яка створена за рахунок короткострокових зобов'язань підприємства;

б) постійний мінімум поточних активів (запасів і витрат), який утворюється за рахунок власного капіталу.

Недолік власного оборотного капіталу призводить до збільшення змінної і зменшення постійної частини поточних активів, що також свідчить про посилення фінансової залежності підприємства і нестійкості його положення.

Схематично взаємозв'язок активів і пасивів балансу представлена нижче.

Взаємозв'язок активів і пасивів балансу

Власний капітал в балансі відображається загальною сумою в I розділі пасиву балансу. Щоб визначити, скільки його використовується в обороті, необхідно від загальної суми по I і II розділах пасиву балансу відрахувати суму довгострокових (необоротних) активів (у Республіці Білорусь сума I і II розділів активу, в Російській Федерації ~ сума I і III розділів активу).

На початок року На кінець року

Загальна сума перманетний капіталу

(сума I і II розділів пасиву) 30000 34800

Загальна сума необоротних активів 17700 18800

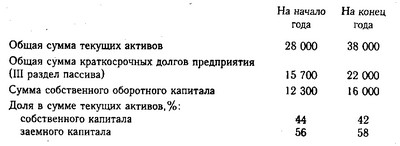

Сума власних оборотних коштів 12300 16 Суму власного оборотного капіталу можна розрахувати і таким чином: із загальної суми поточних активів відняти суму короткострокових, фінансових зобов'язань (III розділ пасиву). Різниця покаже, яка сума поточних активів сформована за рахунок власного капіталу, або що залишиться в обігу підприємства, якщо погасити одночасно всю короткострокову заборгованість кредиторам.

Наведені дані показують, що на початок року поточні активи були на 56% сформовані за рахунок позикових коштів, а на кінець року частка позикових коштів у формуванні поточних активів склала 58%, а власних - 42%. Це свідчить про підвищення фінансової залежності підприємства від зовнішніх інвесторів.

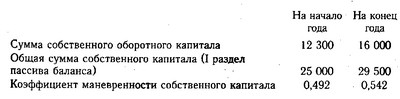

Розраховується також структура розподілу власного капіталу, а саме частка власного оборотного капіталу і частка власного основного капіталу в загальній його сумі. Відношення власного оборотного капіталу до загальної його суми отримало назву "коефіцієнт маневреності капіталу", який показує, яка частина власного капіталу знаходиться в обороті, тобто в тій формі, яка дозволяє вільно маневрувати цими засобами.

На аналізованому підприємстві станом на кінець року частка власного капіталу, що знаходиться в обороті, зросла на 5%, що слід оцінити позитивно.

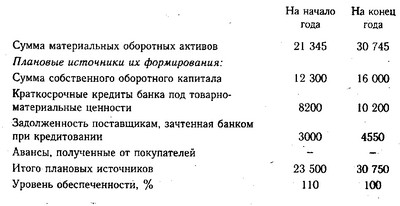

Важливим показником, який характеризує фінансовий состояніе.предпріятія і його стійкість, є забезпеченість матеріальних оборотних активів плановими джерелами фінансування, до яких належить не тільки власний оборотний капітал, але і короткострокові кредити банку під товарно-матеріальні цінності , нормальна (непрострочена) заборгованість постачальникам, терміни погашення якої не настали, отримані аванси від покупців. Вона встановлюється порівнянням суми планових джерел фінансування із загальною сумою матеріальних оборотних активів (запасів).

Як видно з наведених даних, на аналізованому підприємстві матеріальні оборотні активи на початок року були забезпечені плановими джерелами фінансування на 110%, а на кінець року - 100%.

Надлишок або нестача джерел коштів для формування запасів і витрат (постійної частини поточних активів) є одним з критеріїв оцінки фінансової стійкості підприємства.

А. Д. Шеремет [59], В. В. Ковальов [22] виділяють чотири типи фінансової стійкості.

1. Абсолютна стійкість фінансового стану, якщо запаси і витрати (3) менше суми планових джерел їх формування (ІПЛ):

З <ІПЛ,

а коефіцієнт забезпеченості запасів і витрат плановими джерелами коштів (Коз) більше одиниці

Ко.з=Іnл / З> 1.

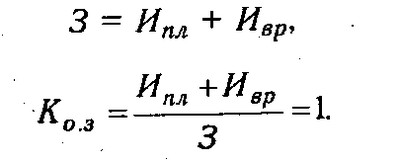

2. Нормальна стійкість, при якій гарантується платоспроможність підприємства, якщо

З=ІПЛ,

Ко.з=ІПЛ / З=1.

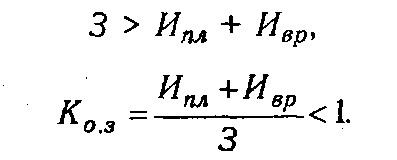

3. Нестійкий (передкризовий) фінансовий стан, при якому порушується платіжний баланс, але зберігається можливість відновлення рівноваги платіжних засобів і платіжних зобов'язань за рахунок залучення тимчасово вільних джерел засобів (євр) в оборот підприємства (резервного фонду, фонду накопичення та споживання), кредитів банку на тимчасове поповнення обігових коштів, перевищення нормальної кредиторської заборгованості над дебіторською та ін:

Нестійкий (передкризовий) фінансовий стан

4. Кризовий фінансовий стан (підприємство знахо диться на межі банкрутства), при якому

> Нестійкий (передкризовий) фінансовий стан

Рівновага платіжного балансу в даній ситуації забезпечується за рахунок прострочених платежів з оплати праці, позиках банку, постачальникам, бюджету і т.д.

Аналізоване підприємство, як показують наведені вище дані, відноситься до абсолютного типу стійкості, так як запаси і витрати набагато менше планових джерел, призначених для їх фінансування.

Стійкість фінансового стану може бути відновлена шляхом:

а) прискорення оборотності капіталу в поточних активах, в результаті чого відбудеться відносне його скорочення на карбованець товарообігу;

б) обгрунтованого зменшення запасів і витрат (до нормативу);

в) поповнення власного оборотного капіталу за рахунок внутрішніх і зовнішніх джерел.

Тому при внутрішньому аналізі здійснюється поглиблене вивчення, причин зміни запасів і витрат, оборотності поточних активів, наявності власного оборотного капіталу, а також резервів скорочення довгострокових та поточних матеріальних активів, прискорення оборотності коштів, збільшення власного оборотного капіталу .

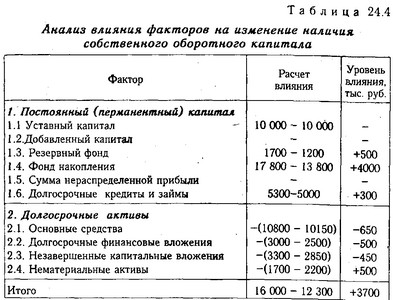

З таблиці. 24.4 видно, що за звітний період сума власного оборотного капіталу збільшилася в цілому на 3700 млн руб. Це відбулося головним чином за рахунок приросту суми фонду накопичення. Додаткове вкладення капіталу в основні фонди і незавершене капітальне будівництво викликало зменшення суми власного капіталу, спрямованого на фінансування поточних запасів і витрат.

Аналіз впливу факторів на измененеия наявності власного оборотного капіталу

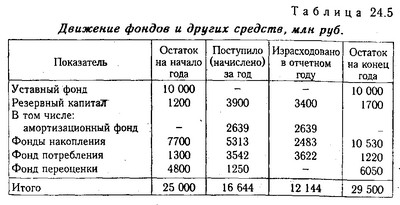

Фактори зміни власного капіталу неважко встановити за даними аналітичного бухгалтерського обліку, що відображають рух статутного, резервного та доданого капіталу, фондів накопичення , цільового фінансування і надходжень (табл. 24.5).

Рух фондів та інших засобів

Темпи росту власного капіталу (відношення суми реінвестованого прибутку до власного капіталу) залежать від наступних факторів:

рентабельності продажів (Rpn) ~ відношення чистого прибутку до виручки;

оборотності капіталу (Коб) - відношення виручки до середньорічної суми капіталу;

структури капіталу (Kз), що характеризує фінансову активність підприємства по залученню позикових коштів (відношення середньорічної суми валюти балансу до середньорічної суми власного капіталу);

частки відрахувань чистого прибутку на розвиток виробництва (Дотч) ~ відношення реінвестованого прибутку до суми чистого прибутку.

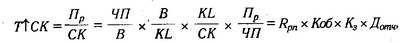

Для розрахунку впливу даних факторів на зміну темпів росту власного капіталу А.Д. Шереметом і Р.С. Сайфулін [59, с. 118] запропонована наступна модель:

де Т СА - темп приросту власного капіталу; Пр - реінвестований прибуток; СК - власний капітал; ЧП - чистий прибуток; В - виручка; KL - загальна сума капіталу.

Два перші чинники відображають дію тактичної, а два останніх - стратегічної фінансової політики. На думку вищеназваних авторів, правильно обрана цінова політика, розширення ринків збуту призводять до збільшення обсягу продажів і прибутку підприємства, підвищенню рівня рентабельності продажів і швидкості обороту капіталу. Водночас нераціональна інвестиційна політика може знизити позитивний результат перших двох чинників.

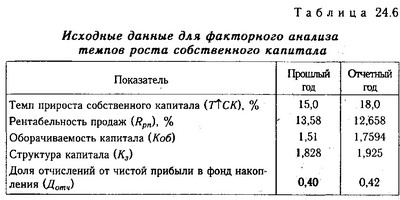

Розрахунок впливу цих факторів можна виконати одним із способів детермінованого факторного аналізу, використовуючи дані табл. 24.6.

Вихідні дані для факторного аналізу темпу росту власного капіталу

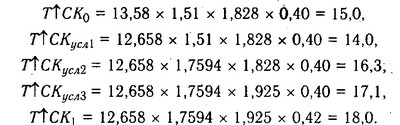

Розрахунок зробимо способом ланцюгової підстановки:

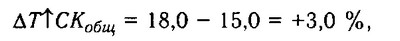

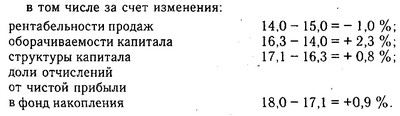

Загальна зміна темпів росту власного капіталу становить

Поглибити факторний аналіз темпів росту власного капіталу можна за даними табл. 22.5, в якій наведено розрахунок впливу факторів на суму відрахувань до фондів підприємства.

Інформація, релевантна " 24.3. Аналіз рівноваги між активами підприємства та джерелами їх формування. Оцінка фінансової стійкості підприємства "

- Питання 67. Показники рентабельності підприємств і організацій

аналізі приділяється показнику рентабельності власного капіталу; 5) рентабельність (збитковість) проданих товарів, продукції, робіт, послуг: {foto207} Даний показник характеризує ефективність витрат на виробництво і реалізацію продукції. Його динаміка може свідчити про необхідність перегляду цін або посилення контролю підприємством за собівартістю реалізованої продукції; - Питання 68. Аналіз фінансової стійкості та платоспроможності підприємств і організацій

рівноваги (у відсотках): {foto211} Даний показник характеризує забезпеченість позикових коштів власними коштами. Він показує ту кількість власного капіталу, яке припадає на 1 руб. вкладених в активи позикових коштів. Чим більше даний показник, тим більш стійким є фінансове становище підприємства; 3) коефіцієнт фінансової автономії або коефіцієнт - Витратний підхід

активів. Він включає оцінку фінансових, матеріальних (земля, будівлі, споруди, машини та обладнання) та нематеріальних (кваліфікація, торгова марка тощо) активів на основі балансового звіту з урахуванням різного роду поправок (знос, старіння і інш.). Перевага даного підходу полягає в тому, що він грунтується на існуючих активах, менш умозрітелен, ніж інші. Його недолік - - 56. ЗАВДАННЯ І ДЖЕРЕЛА АНАЛІЗУ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

аналіз фінансового стану підприємства - актуальна проблема для всіх без винятку користувачів інформацією. Головна мета аналізу фінансового стану підприємства - своєчасно виявляти і усувати недоліки, наявні при використанні коштів, і забезпечувати платоспроможність підприємства. Для оцінки стійкості фінансового стану підприємства використовується система - В.В. Ковальов, О.Н. Волкова. Аналіз господарської діяльності підприємства, 2002

- 53. АНАЛІЗ ВЗАЄМОЗВ'ЯЗКУ активів і пасивів балансу

активу і пасиву балансу існує тісний взаємозв'язок. Кожна стаття активу балансу має свої джерела фінансування. Джерелами фінансування довгострокових активів, як правило, є власний капітал і довгострокові позикові кошти; іноді вони формуються за рахунок короткострокових активів банку або за рахунок тимчасового залучення власних оборотних коштів. Поточні активи утворюються - 2.4.2. Горизонтальний і вертикальний аналіз бухгалтерського балансу

аналіз полягає в побудові однієї чи декількох аналітичних таблиць, у яких абсолютні балансові показники доповнюються відносними темпами зростання (зниження). Цінність результатів горизонтального аналізу істотно знижується в умовах інфляції, але ці дані можна використовувати при міжгосподарських порівняннях. Мета горизонтального аналізу полягає в тому, щоб виявити - 54. ОЦІНКА ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

рівноваги платіжних засобів і платіжних зобов'язань за рахунок залучення тимчасово вільних джерел засобів (І) в оборот підприємства, кредитів банку на тимчасове поповнення оборотних коштів, перевищення нормальної кредиторської заборгованості над дебіторською та ін : 3> скобами + КРтмц + євр, Коз=(скобами? КРтмц + євр) / 3=1. (17) При цьому фінансова нестійкість вважається допустимою, якщо: - 61. Майнового стану ПІДПРИЄМСТВА

аналізований період і дається оцінка впливу окремих видів майна на збільшення або зниження вартості всього майна, тобто проводиться «горизонтальний аналіз» майна. Слід мати на увазі, що при горизонтальному аналізі на зміну показників впливають результати переоцінки майна і інфляція. Більш високий темп приросту оборотних (мобільних) коштів порівняно з позаоборотних - Ключові терміни

активу Норма амортизації Мінімально прийнятна норма доходу Мінімально прийнятна норма віддачі Рента квазірента Ціна активу Складні відсотки Сучасна (дисконтована) вартість Безстроковий актив Номінальна процентна ставка Реальна процентна - 55. АНАЛІЗ ПЛАТОСПРОМОЖНОСТІ ПІДПРИЄМСТВА

активів, тобто часу, необхідного для перетворення їх в грошову готівку. Поняття платоспроможності і ліквідності дуже близькі. Від ступеня ліквідності балансу залежать платоспроможність і її перспектива. Аналіз ліквідності балансу полягає в порівнянні коштів по активу, згрупованих за ступенем спадної ліквідності, з короткостроковими зобов'язаннями по пасиву, які групуються за - 2.4.1. Аналіз валюти бухгалтерського балансу

аналізувати характер зміни окремих його статей. Такий аналіз проводиться за допомогою горизонтального (тимчасового) і вертикального (структурного) - 107. Проектне фінансування

аналізу. Об'єктом аналізу є проектна документація (насамперед, техніко-економічне обгрунтування проекту), а метою такого аналізу є обгрунтування фінансової та економічної ефективності інвестиційного проекту, визначення джерел фінансування, оцінка ризиків і т. - § 1. ПРЕДМЕТ І ЗАВДАННЯ СТАТИСТИКИ ФІНАНСІВ ПІДПРИЄМСТВ (ОРГАНІЗАЦІЙ)

аналіз обсягу і структури джерел формування фінансових ресурсів; визначення напрямів використання грошових коштів; аналіз рівня та динаміки прибутку, рентабельності (прибутковості) підприємства (організації); оцінка фінансової стійкості та стану платоспроможності; оцінка виконання господарюючими суб'єктами фінансово-кредитних зобов'язань. У статистиці фінансів підприємств - Заощадження та кінцеве споживання

аналізі заощаджень необхідно виходити з положення, відповідно до якого заощадження (С) представляють собою різницю між доходом у (Др) та витратами на кінцеве споживання (Пк), тобто це частина наявного доходу, не використана на кінцеве споживання: С=Др-Пк Тому було б помилковим прирівнювати до заощаджень суми приросту грошової готівки, депозитів у банках і - 47. ПОКАЗНИКИ РЕНТАБЕЛЬНОСТІ КАПІТАЛУ ПІДПРИЄМСТВА

активи) підприємства, і визначається за формулою Ркап=Пч х 100 / К. (10) де Ркап - рентабельність капіталу (майна) підприємства,%; Пч - чистий прибуток, що залишається в розпорядженні підприємства, тис. руб.; К - середня величина капіталу підприємства, розрахована за даними балансу, тис. руб. Рентабельність поточних активів відображає ефективність використання поточних активів підприємства, - 51. АКТИВИ БАЛАНСУ ПІДПРИЄМСТВА

аналізу необхідно поглибити вивчення зміни в довгострокових активах. Довгострокові активи, або основний капітал, - це вкладення коштів з довготривалими цілями в нерухомість, облігації, акції, нематеріальні активи тощо - Питання 65. Предмет і завдання статистики фінансів підприємств (організацій)

аналізу обсягу і структури джерел формування фінансових ресурсів; 3) завдання визначення напрямів використання грошових коштів; 4) завдання аналізу рівня і динаміки прибутку, рентабельності (прибутковості) підприємства чи організації; 5) завдання оцінки фінансової стійкості та стану платоспроможності; 6) задача оцінки виконання господарюючими суб'єктами фінансово-кредитних - 4. Оцінка капіталу

аналізу продажів аналогічних або порівнянних об'єктів, тобто методом порівняння. Витратний підхід передбачає, що вартість оцінюваного підприємства може бути визначена на основі аналізу витрат, необхідних для відтворення або заміни власності за вирахуванням морального і фізичного зносу. Важливо підкреслити, що всі три підходи не тільки не виключають один одного, а й - Накопичення капіталу: які джерела і структура?

активів підприємства. Під активом мається на увазі сукупність майна і грошових коштів, що належать підприємству. Актив підрозділяється на два види цінностей: а) матеріальні: будівлі, споруди, машини та обладнання, матеріальні запаси, банківські вклади, вкладення в цінні папери, боргові зобов'язання інших підприємств, особливі права на використання ресурсів, б) нематеріальні: