19.3. Податкова система і принципи її функціонування

Основним джерелом доходів держави є податки. Податкову політику називають фіскальною. Слово «фіскальний» латинського походження і в перекладі означає «казенний». У Росії в епоху Петра I фіскалами називали посадових осіб, які наглядали за збором податків і фінансовими справами. У сучасній економічній літературі фіскальна політика асоціюється з державним регулюванням податкової системи.

Податкова система - це сукупність мит, зборів, податків та інших платежів, а також загальних принципів оподаткування і зборів.

Мито (англ. tariff) - грошові збори, що стягуються відповідними державними органами при виконанні ними певних функцій, передбачених законодавством даної країни. Найбільш поширені реєстраційні, гербові, поштові, судові та спадкові мита. З провозяться через кордон товарів стягуються митні збори.

Збір - це обов'язковий внесок, що стягується з організацій і фізичних осіб, сплата якого є однією з умов надання їм певних прав або видачі дозволів (ліцензій).

Проте основним джерелом доходів держави є податки.

Податок - це вилучення на користь держави заздалегідь визначеною і встановленою в законодавчому порядку частини доходу господарюючого суб'єкта.

Оподаткування - це спосіб регулювання доходів і джерел поповнення державних коштів.

Історично податки виникають з появою держави. Скільки століть існують податки, стільки економічна теорія шукає принципи оптимального оподаткування, перші з яких сформулював А. Сміт. На основі його поглядів до теперішнього часу склалися дві великі концепції оподаткування.

Перша заснована на ідеї, що податок повинен бути пропорційний тій вигоді, яку отримує платник податку від послуги, наданої їм державою (приклад А. Сміта: ремонт доріг повинен оплачувати той, хто ними користується). Друга концепція передбачає залежність податку від розміру отримуваного доходу.

Сучасні податкові системи використовують цілий ряд принципів:

- загальність, тобто охоплення всіх економічних суб'єктів, які отримують доходи;

- стабільність, тобто стійкість видів податків і податкових ставок у часі;

- равнонапряженность, тобто стягування податків по ідентичним для всіх платників податків ставками;

- обов'язковість тобто примусовість податку, неминучість його виплати, самостійність суб'єкта в обчисленні та сплаті податку;

- соціальна справедливість, тобто встановлення податкових ставок і податкових пільг, що надають щадне вплив на низькодохідні підприємства та групи населення.

Податкова система базується на законодавчих актах держави, якими встановлюються елементи податку. До них відносяться:

- суб'єкт податку, чи платник податків, т.

- об'єкт податку, тобто дохід або майно, з якого нараховується податок (заробітна плата, прибуток, цінні папери, нерухоме майно і т. д.);

- джерело податку - це незалежно від об'єкта оподаткування - чистий дохід суспільства;

- ставка податку - це важливий елемент податку, що визначає величину податку на одиницю оподаткування (скажімо, з однієї сотки землі, з 1000 руб. та т. д.). Розрізняють граничну податкову ставку, середню, нульову і пільгову.

Гранична податкова ставка є приріст виплачуваних податків, поділений на приріст доходу.

Середня податкова ставка - це загальний податок, поділений на величину оподатковуваного доходу.

Податкові пільги - це зменшення податкових ставок або повне звільнення від податків окремих фізичних чи юридичних осіб залежно від профілю, виробництва, характеру виробленої продукції та інших характеристик.

Пільги в силу їх різноманітного характеру і великого охоплення платників податків можуть призводити до відчутного зниження реальної ставки оподаткування порівняно з номінальною.

Тому за ознакою співвідношення між ставкою податку і доходом податки поділяються на:

- прогресивний, при якому середня ставка підвищується в міру зростання доходу;

- регресивний, при якому середня ставка знижується в міру зростання доходу;

- пропорційний, при якому середня ставка залишається незмінною незалежно від розмірів доходу.

За механізмом формування податки поділяються на дві основні групи: прямі і непрямі.

Прямі податки стягуються безпосередньо з власників майна, одержувачів доходів.

Непрямі податки стягуються в сфері реалізації або споживання товарів і послуг, тобто в кінцевому підсумку перекладаються на споживачів продукції.

До прямих податків відносяться:

- прибутковий з населення;

- на прибуток корпорацій;

- на приріст капіталу;

- з спадщини і дарувань;

- майнові податок.

До непрямих податків відносяться:

- податок з обороту;

- на додану вартість (ПДВ);

- на окремі види товарів (акцизи); до таких товарів відносяться: тютюн, коштовності, нафтопродукти і т. д.;

- митні збори.

Такі загальносвітові стандарти. Податкові реформи Росії наблизили її систему оподаткування до міжнародних норм. Податки в Росії розділені на три групи: федеральні, республіканські і місцеві.

Федеральні податки встановлюються парламентом і в обов'язковому порядку стягуються на всій території Росії.

Республіканські податки теж загальнообов'язкові. При цьому сума платежів з податку зараховується рівними частками в бюджет республіки і до бюджету міста чи району, де розташований платник податків.

Місцеві податки лише частково є загальнообов'язковими.

Питання про те, яким бути податку (високим або низьким) - предмет постійних дискусій економістів. Державне втручання в економіку завжди пов'язане з підвищенням податків, ослаблення втручання - з їх зниженням. Головне питання в тому, як і те й інше впливає на економіку.

Послідовники Кейнса орієнтовані на «економіку попиту». Вони вважають, що високий рівень податку знижує купівельну спроможність суспільства, тобто сукупний попит. Значить, ціни знижуються, інфляція загасає. Навпаки, скорочення податків сприяє зростанню сукупного попиту, збільшення цін і прискоренню темпу інфляції.

Прихильники «економіки пропозиції» переконані в протилежному: вони вважають, що високі податки збільшують витрати підприємців, які перекладаються на споживачів у формі вищих цін і викликають інфляцію. Вони - за зниження податків.

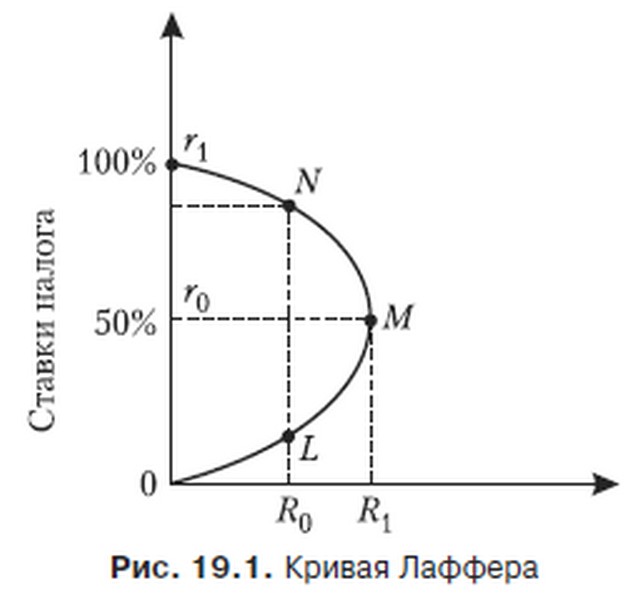

Однозначної відповіді на питання про те, хто правий, економічна наука поки не знайшла. Але зроблена спроба встановити зв'язок між ставкою податку та діловою активністю. Американський професор А. Лаффер (прихильник теорії пропозиції) довів, що при ставці прибуткового податку вище певного рівня різко знижується ділова активність, бо підприємницька діяльність стає невигідною. А більш низькі ставки податків створюють стимули до роботи, заощаджень та інвестицій, прийняттю ділових ризиків, розширенню національного виробництва і доходу. У результаті розширюється податкова база, яка зможе підтримати податкові надходження на високому рівні навіть при тому, що ставки податку будуть нижче. Зв'язок між ставками податків і податковими надходженнями отримала назву «крива Лаффера» (рис. 19.1).

Крива Лаффера

Якщо податкова ставка дорівнює нулю (точка 0), то держава нічого не отримає. Якщо податкова ставка r=100%, то ніхто не буде зацікавлений працювати і держава теж нічого не отримає. При якийсь ставкою (скажімо, г0=50%) сума, що стягується державою у вигляді прибуткового податку, досягне максимуму R1 (точка М). Спроби підвищити податкові ставки призведуть до зниження R0 (точка N). Крива Лаф-фера не дає відповіді на питання, при якій ставці податків надходження податків максимальні.

Податкова система будь-якої країни, в тому числі і РФ, схильна до змін. Так, з 1 січня 2001 р. в Росії введено єдиний соціальний податок. Він зараховується до державного позабюджетний фонд і замінює собою сукупність внесків до Пенсійного фонду РФ, до Фонду обов'язкового медичного страхування РФ, до Фонду соціального страхування РФ і Державний фонд зайнятості, який ліквідується. Справедливості заради відзначимо, що дане рішення зазнало критики в суспільстві.

Інформація, релевантна " 19.3. Податкова система і принципи її функціонування "

- 4.5. Кредитний консалтинг

податковому органі, копії паспортів індивідуального підприємця і поручителів, копію декларації про доходи за дві останні звітні дати, копії сторінок книги обліку доходів і витрат за 6 місяців, довідки про наявність або відсутність кредитів в обслуговуючих банках. Потрібно також надати виписку з обслуговуючих банків про обороти по рахунку (оборот за дебетом або оборот за кредитом) за - Державний бюджет, фінанси і фінансова система

податкові інспекції та податкова поліція, державні казначейства, центральний банк і інші органи. Державний бюджет займає центральне місце в системі державних фінансів. Фінанси - система сформованих у суспільстві економічних відносин з формування і використання фондів грошових коштів або фінансових ресурсів через спеціальні фонди та установи. Фінанси - історична - 1. Меркантилізм - теорія і практика

податкові пільги експортерам і т.д. Безумовно, ці заходи не можуть бути реалізовані без підтримки держави, саме тому представники як раннього, так і пізнього меркантилізму вважають само собою зрозумілим активне втручання держави в економічні процеси. Якщо підсумувати відмітні особливості меркантилізму як економічної школи, то до них слід віднести: - виняткове - Глосарій

податків, для відмивання незаконно нажитих коштів і т. п. Біженці - особи, що залишають країну або територію всередині країни з причин політичної, економічної чи етнічної дискримінації, а також в результаті воєн і стихійних лих Безготівкові гроші - записи на рахунках у банках Безробіття - соціально-економічне явище, при якому частина робочої сили (економічно активного - 9.2. Національні програми відродження економіки

податкова реформа: зниження ставок прибуткового податку, податків на підприємницьку діяльність і прибуток корпорацій. Максі-мальна сума податкових ставок знизилася з 95 до 65% . Всі ці заходи стимулювали процес утворення внутрішніх дже-рел капіталовкладень, які в подальшому зумовили "не-німецьких економічне диво". "Економічне диво" - процес, що характеризується швидкими - § 6. Основні напрямки сучасної економічної теорії

податкового та бюджетного регулювання. Оскільки державне регулювання економіки, як стверджує М. Фрідмен, малоефективно, а між динаміками грошової маси і національного доходу є тісний кореляційний зв'язок, його слід замінити автоматичним приростом грошової маси в обігу на рівні 4-5% на рік, або обмежити контролем над грошовим обігом. Засобами регулювання - § 16. Закони обігу грошей. Інфляція

податковим пресом, політикою дешевих грошей та ін Ще однією причиною швидкого зростання цін у країнах СНД, стала діяльність великої кількості посередників між виробниками та споживачами. Нерідко їх чисельність при продажу товару сягала п'яти, в результаті чого ціна товару підвищувалася в 4-5 разів. Зростання інфляції зумовлюють також значні і постійно зростаючі витрати уряду і - § 24. Сутність ринкової, соціально-ринкової та змішаної економіки

податкова, фінансово-кредитна, регіональна, амортизаційна та інші форми політики. В Загалом, таке планування передбачає раціональне поєднання державного регулювання з ринковими важелями саморегулювання при домінуванні першого. Пріоритет трудової колективної власності в народній економіці зумовлений колективним характером праці, об'єктивною потребою - § 26. Сутність і структура господарського механізму

податкове, бюджетне, фінансово-кредитна, грошове та інші види регулювання, проведення активної амортизаційної політики. Основні форми, в яких реалізуються закони планомірного і пропорційного розвитку, - це державне регулювання, планування, прогнозування та програмування економіки. Підсумовуючи вищесказане, можна дати таке визначення: господарський механізм - - § 35. Основні форми і методи управління підприємством

податкового контролю за доходами фізичних осіб; надання рівних пільг тим підприємствам , де рішення трудових, управлінських і власницьких протиріч здійснюються без їх переростання у фазу конфлікту і - § 43. Бюджетна і податкова системи

податків Фінансова та бюджетна система. Фінанси - це певна сукупність відносин власності з приводу формування і використання фондів грошових ресурсів. З одного боку, вони виражають відносини привласнення частини необхідного та додаткового доходу, що виникають між державою, суб'єктами підприємницької діяльності та громадянами. З іншого - це грошові фонди та фінансові - § 56. Нові тенденції в еволюції власності

податкові надходження від трудящих, а також податки з прибутку компаній і фірм. Такі витрати одночасно виступають у вигляді загальнонаціональної форми заробітної плати і свідчать про зростаючий колективному і громадському характер відтворення робочої сили і посилення ролі в цьому процесі держави. Його соціальні витрати в певній мірі доповнюються соціальними програмами корпорацій. У - 8.1. ДЕРЖАВНИЙ БЮДЖЕТ: СУТНІСТЬ, ОСНОВНІ СТАТТІ, ПРИНЦИПИ ПОБУДОВИ

податковим законодавством країни. Доходи держбюджету поділяються: - за джерелами утворення на податки з юридичних осіб, подат-ги з населення, позики, надходження від реалізації державної власності; - за методами справляння - на податкові та неподаткові доходи; - за видами податків - на акцизи, ПДВ, податок на прибуток під-приємств та організацій, прибутковий податок з фізичних осіб та ін - 3.2. Бюджетні права органів державної влади РФ

податків та інших доходів між рівнями бюджетної системи, а також розподіл в порядку міжбюджетного регулювання доходів федерального бюджету між бюджетами різних рівнів бюджетної системи Російської Федерації; - розмежування повноважень щодо здійснення видатків між бюджетами різних рівнів бюджетної системи Російської Федерації; - визначення засад складання і розгляду - 3.3. Бюджетні права органів місцевого самоврядування

податків; - розподіл доходів між різними видами бюджетів. У Законі регламентується бюджетний процес. В окремому розділі дано загальні принципи складання, розгляду проектів бюджетів та затвердження бюджетів. Закон визначає права місцевих органів влади при розгляді розбіжностей по формуванню їх бюджетів. Вперше зафіксовано положення про утворення при розгляді - 8.2. Податкова система і класифікація податків

податків, що надходять до бюджетів різних рівнів, можна класифікувати за різними ознаками: за об'єктами оподаткування, за характером побудови податкових ставок, по використанню і т. д. Виходячи з об'єктів оподаткування розрізняють прямі і непрямі податки. Прямі податки - це податки, що стягуються державою безпосередньо з доходів або майна платника податків, наприклад, прибутковий податок з фізичних - ГЛАВА 18. Специфіка оподаткування в офшорних зонах

податкової системи на макроекономічному (державному) рівні і мікрорівні суб'єктів підприємницької діяльності. Важлива роль при цьому надається використанню податкових важелів регулювання економіки і грамотному податковому плануванню господарюючих суб'єктів. Недооцінка стимулюючого впливу реформи податкової системи на економіку призводить до зростання податкового тиску, - 20.1. Фінанси підприємств і бюджет

податкових платежів з підприємств; - зниження тарифів на вантажні залізничні перевезення і оптових цін на газ і електроенергію для промислових споживачів; - реструктуризацію заборгованості підприємств за умови сплати поточних платежів до бюджету; - дозвіл підприємствам продавати продукцію нижче собівартості; - підтримку російського експорту. Реальне подолання кризового - 31.1. Види та органи фінансового контролю

податків; - митний і валютний контроль; - відомчий і внутрішньогосподарський контроль. Бюджетно-фінансовий контроль забезпечує мобілізацію доходів бюджетів усіх рівнів, перевірку доцільності та законності витрачання коштів бюджету. Контроль над збором податків - це перевірки з виконання господарюючими органами та фізичними особами своїх зобов'язань перед державою. - § 3. ЗМІШАНА СИСТЕМА УПРАВЛІННЯ НАЦІОНАЛЬНИМ ГОСПОДАРСТВОМ

податків. Однак такі податки підривали матеріальну зацікавленість працівників у збільшенні заробітків і підприємців у підвищенні розмірів прибутку. Тим самим підривалася сама податкова база (зростання заробітної плати і прибутку). Ці положення кейнсіанського вчення на практиці призвели до негативних результатів. На батьківщині вчення виникла так звана "англійська хвороба" - стагфляція