| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Ринкова економіка являє собою надзвичайно динамічну структуру. Процес безперервного входу-виходу банків з ринку і на ринок, переходу капіталів і людей з галузі в галузь, розширення і звуження бізнесу - це характерний механізм конкурентної боротьби, спосіб, яким конкурентний тиск проявляється в ринковій економіці. Починаючи з 2000-х рр. даний процес помітно посилився і прискорився.

Динаміка ринкових взаємодій може вести як до підвищення суспільного добробуту (через зниження ціни і поліпшення якості та різноманітності наданих товарів і послуг), так і до його зниження - коли певні дії економічних агентів супроводжуються підвищенням системного ризику в економіці, прискоренням і поглибленням кризових явищ.

Складність і суперечливість конкурентної динаміки присутні в будь-якій галузі економіки, проте найбільшою мірою проявляються в банківському секторі. Це пов'язано з тим, що сама банківська конкуренція має двоїсту природу.

З одного боку, банки, конкуруючі за споживача як типові фірми, сприяють підвищенню ефективності розвитку галузі, оскільки в результаті знижуються ціни на банківські продукти, підвищується їх якість і різноманітність.

З іншого боку, банківській системі, на відміну від інших продуктових ринків, властива системна крихкість, описана X. Мінскі в 1974 р Коли банки починають посилено боротися за клієнтів, виникає ситуація зайвої конкуренції, при якій ціни на банківські продукти (як депозитні, так і кредитні) перестають адекватно відображати ризики контрагентів. Крім того, зайва банківська конкуренція виражається в надмірному ускладненні банківських продуктів, в результаті чого споживачі втрачають можливість контролювати пов'язані з ними ризики. Все це створює умови для нестабільності банківської системи і в результаті призводить до фінансових криз.

Комерційний банк для отримання максимального прибутку прагне до контролю над пропозицією банківських послуг, цей контроль дозволить банку диктувати ціну на свої послуги. Виходячи з цього, він створює банківські продукти, що відрізняються від продуктів конкурентів. Кожен банк, домігшись деякої диференціації своїх товарів, стає монополістом на ринку даних банківських продуктів.

Банківський сектор є прикладом ринку з диференційованим продуктом з наступних причин.

По-перше, споживач несе істотні витрати при переміщенні своїх фінансових активів з одного банку в інший (як у вигляді безпосередніх витрат, так і у вигляді недоотриманих доходів в першому банку). Ці витрати переміщення активів знижують конкуренцію і в банківській галузі в цілому і в окремих сегментах фінансового ринку і можуть призводити до виникнення монопольних анклавів з локальної ринкової владою окремих банків. Але наявність подібних витрат змушує банки розвивати регіональні філіальні мережі, відкривати додаткові офіси і відділення навіть там, де подібні організаційні заходи не є доцільними з точки зору суспільного добробуту.

По-друге, банки прагнуть пом'якшити цінову конкуренцію за рахунок продуктової диференціації. На ринках банківських послуг продуктова диференціація виражається в наступних характеристиках:

По-третє, продуктова диференціація в банківському секторі виражається у вигляді ефекту мережевої взаємодії, коли клієнти одного банку можуть використовувати банкомати інших банків і банкомати утворюють загальну мережеву структуру. Суперечливість банківської динаміки тут проявляється в тому, що банки з великою мережею банкоматів, незважаючи на те що вони втрачають свою перевагу від їх наявності, дозволяють іншим банкам обслуговувати клієнтів в цих же банкоматах, хоча в той же час прагнуть створити велику, ніж у конкурента, мережу банкоматів.

Мережевий ефект стосується і споживача, оскільки стимулює людей купувати мережеве благо в силу його використання все більшим і більшим числом інших споживачів. Аналогічно проявляється і паніка на ринку банківських послуг, коли слідом за одним вилученням відбувається маса інших, що веде до сильного спаду в галузі.

Комп'ютерне моделювання показує, що еволюція ринку налічує три фази, що підтверджують дію закону Жібра. Перша фаза - конкурентна - відповідає великій кількості банків з рівними частками і однорідним продуктом. Друга фаза починається тоді, коли ринок під впливом конкуренції переходить до оліго- польної структурі з невеликим числом порівняно великих фірм, що володіють нерівними частками і випусковим часто диференційований продукт. Третя фаза характеризує ситуацію монополії. Однак тут недослідженим залишається питання швидкості, з якою ринок може переходити з однієї фази в іншу.

Ключовою подією в розвитку російського банківського сектора в кінці XX століття став вихід комерційних банків на зовнішній ринок і розширення філіальної мережі. За цим послідувала розробка нових технологій для надання фінансових послуг, таких як банкомати, система електронних платежів в пунктах продажу (EFTPOS) та інші типи електронних розрахунків. Ці економічно ефективні інновації та продукти мають на меті зниження витрат ресурсів (як правило, тимчасових) на позабіржові послуги для клієнтів банку. Згідно Дж. Аборе (2004), мабуть, самим революційним серед електронних інновацій в усьому світі було впровадження банкоматів. Банки в якості фінансових посередників забезпечують зручність поводження і ліквідність активів своїх клієнтів. Технологічні хвилі по всьому світу, особливо використання інформаційних та комунікаційних технологій (ІКТ), справили великий вплив на ведення бізнесу в цілому.

Інновація на банківському ринку може бути визначена як акт створення, а потім популяризації нових фінансових інструментів або ж нових фінансових технологій, інститутів або ринків. Це і становить інституційні, продуктові та процесні інновації.

інституційні інновації ставляться до створення нового типу фінансових організацій (наприклад, інтернет-банки, фірми з випуску кредитних карт, як зокрема MBNA, фірми, що продають знижки брокерів, наприклад Charles Schwab та ін.).

Продуктові інновації відносяться до нових продуктів, таким як деривативи, сек'юритизовані активи, іпотеки в іноземній валюті і т. П.

процесні інновації припускають нові шляхи ведення фінансового бізнесу, такі як онлайн-банкінг, телефонний банкінг, нові шляхи впровадження інформаційних технологій та ін.

Фінансова криза 2008-2009 рр. послужив чинником до активного впровадження інновацій в банківському секторі Росії в посткризовий період. Досвід розвитку банківського сектора демонструє зміну в кризовий період конкурентного середовища. Наслідком останньої фінансової кризи стало скорочення кількості банків з тисячу сто тридцять шість станом на початок 2008 р до 978 банків на початок 2012 р Кількість банків в 2008-2012 рр. скоротилася на 158 од. (13,9%).

Банки постійно використовують тільки ті інноваційні продукти і технології, які можуть принести віддачу (забезпечити підвищення прибутку і рентабельності банку, залучити нових клієнтів, збільшити частку ринку конкретного банку на ринку банківських послуг). Успішно апробовані банківські інноваційні продукти і технології переважно запозичуються в великих іноземних банках, адаптуються під сучасні умови і починають застосовуватися в практиці роботи вітчизняних банків.

У вигляді прикладу продуктових інновацій можна навести випуск і продаж комерційним банком власних векселів своїм клієнтам як субститут банківського депозиту. З історії відомо, що можна розрізнити три ролі векселів: до половини XVII ст. в Італії вони служать засобом обміну, потім перетворюються в засіб платежу для торгового класу і тільки потім виступають в ролі кредиту. Ринкові інновації кінця XX ст. включають в себе використання власних банківських векселів в виробничих розрахункових схемах, т. е. виводять застосовуваний банківський інструмент на новий ринок певної галузі, які не мали раніше в зверненні похідних фінансових інструментів.

Другим видом продуктових банківських інновацій є лізингові операції. У 1990-і рр. комерційними банками на російському фінансовому ринку були створені перші лізингові компанії. Ринок лізингових послуг розвивався дуже високими темпами, в докризовий період Росія займала провідне місце за темпами приросту лізингових операцій.

Третім видом продуктових банківських інновацій є синдикований (консорціальний) кредит, який на російському фінансовому ринку почав активно розвиватися з кінця 1995 р У 2008 р Райффайзенбанк надав синдикований кредит на 70 млн дол, для компанії ГК «Незалежність». У 2010 р синдикований кредит в розмірі 3,1 млрд євро був наданий консорціуму Nord Stream. Ощадбанк Росії надав синдикований кредит в грудні 2010 р в розмірі 2 млрд дол.

Четвертим видом продуктових банківських інновацій XXI ст. є експрес-кредити, рішення про видачу і сумою яких приймається в найкоротші терміни в філіях банків при пред'явленні позичальником мінімального пакету документів. За експрес-кредитах комерційні банки встановлюють високі процентні ставки, до 30% перевищують споживчі кредити. Експрес-кредитуванням займаються такі банки, як, наприклад, Траст і Хоум Кредит.

Багато банків намагалися збільшити кількість пропонованих споживчих кредитів, підвищуючи їх привабливість і пом'якшуючи умови їх надання. Потреба в постійному розширенні клієнтської бази посилювала конкуренцію між банками і різними мікрофінансовими організаціями в сегменті споживчих, зокрема незабезпечених, кредитів. Незабезпечені кредити є одним з найбільш ризикованих активів банків. За оцінками експертів, зниження ризиків у вищевказаному сегменті кредитного ринку сприятиме посилення регулятивних вимог Банку Росії за оцінкою якості даних кредитів і порядку формування резервів по ним.

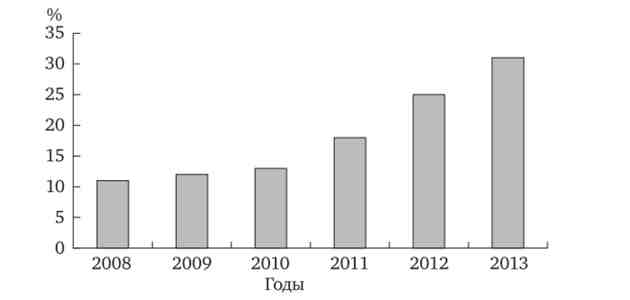

Одним з конкурентних переваг банків є послуги інтернет-банкінгу. За період 2008-2013 рр. обсяг кількості клієнтів, що користуються інтернет-банкінгом в Росії, збільшився на 20% (рис. 9.15).

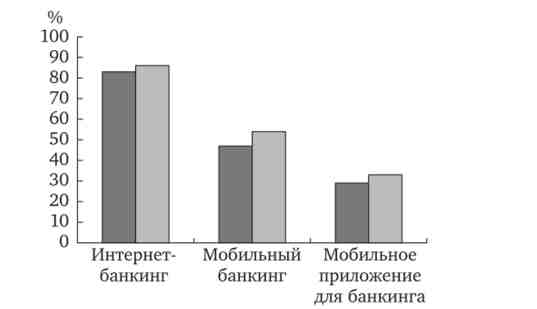

Поки менш розвинений мобільний банкінг. Частка банків, що мають в арсеналі цю послугу, тільки за 2012 р зросла з 47 до 54%. Цей сегмент ще далекий від насичення, але темпи його зростання вже істотно знизилися. Приріст нових мобільних інтерфейсів має тенденцію до уповільнення. Власний мобільний банк (мобільний додаток під брендом банку або мобільну версію інтернет-банкінгу) пропонують приблизно третина всіх банків (рис. 9.16).

Мал. 9.15. Динаміка проникнення інтернет-банкінгу в Росії

Мал. 9.16. Сегментація ДБО-послуг в банківському секторі за період 2013-2014 рр .:

І -2013 р .; ? -2014 р

По всьому світу відбувається омолодження клієнтської бази, і банки змушені створювати сервіси, орієнтовані на покоління У, яке звикло мати доступ до всього зі свого смартфона. На ринку з'являються окремі проекти з організації останньої милі дистанційного банківського обслуговування (ДБО), поглинання віртуальних гравців (наприклад, Simple Bank), створення окремих брендів, націлених виключно на дистанційний формат.

На думку експертів, особливих відмінностей між російським і західним шляхами ДБО немає. Технологічно дистанційне банківське

in

обслуговування в Росії нічим не поступається західним зразкам, впевнені експерти. Канали надання сервісу (колл-центр, Інтернет, пристрої самообслуговування, мобільні платформи) мають єдину специфіку. В області технологій систем ДБО працює обмежене число компаній, тому актуальні тренди досить швидко тиражуються. Деякі відмінності все-таки є, але сходять вони не до технологій, а до культури використання банківських продуктів, законодавства, підходу до управління ризиками.

Деякі популярні на Заході послуги ДБО в Росії не набули поширення. Наприклад, на Заході популярна послуга транзакційного обслуговування по телефону - підрозділ HSBC під брендом First Direct управляє двома найбільшими колл-центрами в Великобританії. У Росії даний формат не прижився в силу супутніх ризиків і законодавчих обмежень.

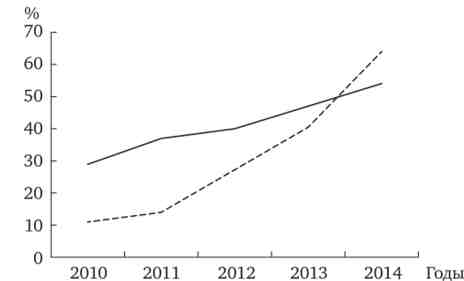

Відмінності також є в пріоритетності каналів. Наприклад, в Європі сервіс мобільного банку в смартфоні більш популярний, ніж сервіс інтернет-банку, в Росії ж поки навпаки. Проте в Росії мобільний банк демонструє більш високі темпи розвитку і в найближчі роки вийде в лідери. Про це свідчить, наприклад, зростання частки смартфонів у загальній кількості мобільних телефонів в Росії. За даними J'son&Partriers, якщо в 2010 році частка смартфонів в загальних продажах «трубок» становила всього 11%, то в 2013 р перевищила 40%.

Аналізуючи рис. 9.17, можна припустити, що високотехнологічний ринок дистанційних банківських послуг з боку впровадження інноваційного диференційованого продукту розвивався практично синхронно зі зростаючою часткою смартфонів на ринку Росії.

Мал. 9.17. Аналіз частки смартфонів на загальному ринку і розвитку мобільного банкінгу в банківському секторі Росії за 2010-2014 рр .:

Зниження витрат у банків, що використовують дистанційне обслуговування, досягається за рахунок скорочення найдорожчого ресурсу - людського праці. За рахунок виключення людини з процесу і використання шаблонів для типових операцій знижується і число операційних помилок.

Щорічна частка приросту користувачів дистанційних каналів становить близько 20-30% для інтернет-банкінгу і 80-100% для мобільного банкінгу. На даний момент найперспективнішим каналом обслуговування клієнтів є інтернет-банкінг: клієнтів, що користуються інтернет-банкінгом, в чотири рази більше, ніж клієнтів, що використовують інші канали дистанційного обслуговування.

При виборі банком каналів ДБО вирішальне значення має профіль бізнесу банку, розгалуженість його мережі. Пристрої самообслуговування воліють соціально орієнтовані банки, провідні роботу з широкими верствами населення і мають велику кількість відділень. Збільшення продажів планшетів вполовину у порівнянні з минулим роком, а мобільних пристроїв - на третину, призвело до підвищення попиту на Інтернет і мобільні послуги банків. Клієнти свідомо йдуть в той банк, який надає послуги ДБО.

Більшість банків прагнуть знаходити розумні підходи і фокусуються на вдосконаленні сервісу та впровадженні технологій високого класу. Однак останнім часом, можливо, в світлі політичної та економічної ситуації, спостерігається короткочасна пауза в розвитку IT-проектів деяких банків. Ситуація неоднозначна: великі банки, як розвивали свою IT-інфраструктуру, так і продовжують її розвивати, прагнучи поліпшити сервіс обслуговування клієнтів. Що стосується дрібних гравців, тренд скорочення витрат на IT простежується, але попит на продукцію для оснащення контактних центрів залишається незмінним.

Говорячи про особливості банківської конкуренції на російському ринку банківських послуг, необхідно звернути увагу на наступні моменти. По-перше, російську банківську систему відрізняє висока ступінь концентрації банківських активів: в 20 найбільших банках зосереджено 69,8% активів, а 200 найбільших банків контролюють - 94,3% активів. Це не означає підвищення конкурентоспроможності банківської системи, оскільки в колі середніх і дрібних банків спостерігається значна роздробленість.

Панівні на ринку універсальні комерційні банки з державною участю конкурують з приватними кредитними організаціями, користуючись необгрунтованими конкурентними перевагами, які спотворюють умови конкурентної боротьби.

По-друге, не можна не відзначити монополістичне становище Ощадбанку Росії (частка Ощадбанку в загальному обсязі вкладів за останні кілька років скоротилася незначно і склала на початок

2013 р 45,7%), а також високу частку (58,3%) п'яти найбільших банків, що мають найбільші обсяги вкладів в загальному обсязі вкладів населення. Такий високий рівень монополізації банківської системи може представляти реальну загрозу виживанню малих і середніх банків.

По-третє, географічно кредитні організації розподілені по території країни вкрай нерівномірно, що обумовлює недостатню забезпеченість ряду суб'єктів Федерації банківськими послугами та низький рівень конкуренції в масштабах держави. За даними Банку Росії, на 01.01.2013 в Москві і Московській області було розміщено 52,9% діючих на території РФ кредитних організацій, в той час як на регіони припадало від 2,4% (Далекий Схід) до 11,1% (Приволзький Федеральний округ). При цьому частка банків Москви і Московської області в сукупних активах банківського сектора країни також вкрай значна. Частка ж регіональних банків, за підсумками 2012 р, скоротилася з 12,0 до 11,6%, в той час як частка регіонів у промисловому виробництві становить 80%. Дана диспропорція є джерелом високих системних ризиків у функціонуванні російської банківської системи.

Ситуацію посилює і різкий розрив між регіонами по забезпеченості банківськими послугами при загальному відставанні цього показника від рівня розвинених країн. При цьому загальна забезпеченість банківськими послугами в Росії помітно поступається (за винятком Москви і Санкт-Петербурга) європейським стандартам. У нашій країні на 100 тис. Жителів припадає в середньому близько 30 банківських структурних підрозділів. Для порівняння: в Німеччині цей показник дорівнює 58, в Італії - 57, в США - 33.

Необхідно відзначити, що головною тенденцією розвитку регіонального банківського сектора РФ в останні роки є скорочення числа регіональних банків і експансія федеральних мережевих банків. Так, за останні шість років кількість регіональних банків скоротилася на 15,8%, причому цей процес йде по всіх федеральних округах. Якщо ця тенденція збережеться, то найближчим часом регіональні банки можуть зникнути.

На думку президента Асоціації регіональних банків Росії А. Аксакова, «для регіональних банків як і раніше перспективними залишаються ті напрямки, в яких вони часто перевершують великі загальнонаціональні банки. Це, перш за все, розрахунково-касове обслуговування і кредитування малого і середнього бізнесу ».

Конкурентною перевагою для банківського сектора є великий досвід в обслуговуванні корпоративних клієнтів, наявність сучасних банківських і інформаційних технологій, гнучка система тарифів, ексклюзивні умови обслуговування, що сприяють підвищенню ефективності фінансової діяльності клієнтів.