| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Використовуючи графічні інструменти аналізу теорії портфеля, повернемося до питання про фактори, що визначають обсяг попиту на гроші. Якщо індивід розподіляє свої заощадження між реальною касою і пакетом акцій, то вираз (5.8) приймає наступний вигляд: 7V = 7p

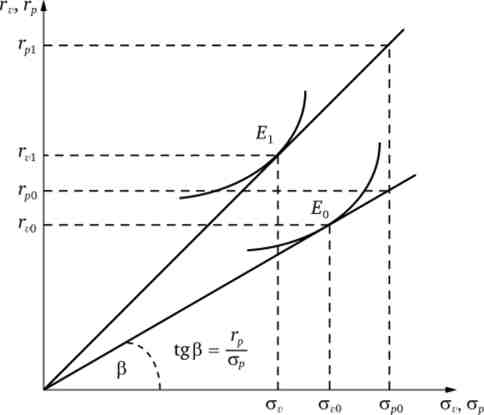

Нехай відповідно до своїх уподобань щодо дохідності та ризику індивід певним чином розподілив своє майно між касовими залишками і пакетом акції так, що очікувана прибутковість майна дорівнює гг0, а ступінь його ризику - (точка Е0 на рис. 5.10). Якщо на ринку цінних паперів відбудуться сприятливі для типового інвестора зміни, що виражаються в зростанні відносини гр/ ару то лінія ефективного вибору стане крутіше і стосуватиметься вищої кривої байдужості. При цьому нова точка дотику може виявитися лівіше вихідної, як показано на рис. 5.10. Перехід з точки Е0 в ціль Е{ означає, що індивід в складі свого майна зменшив частку акцій і збільшив частку грошей заради зниження ризику. Отже, попит на гроші як майно визначається не тільки ставкою відсотка, але і прибутковістю (відповідно і ризиком) акцій (реального капіталу).

Мал. 5.10. Зростання попиту на гроші при підвищенні ставки відсотка і прибутковості ризикових активів

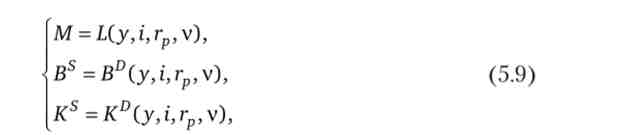

В теорії портфеля обсяг реальної каси формується в процесі оптимізації структури всього майна, що складається не тільки з грошей та облігацій, а й з ризикових цінних паперів. Парето-оптимальна структура майна досягається тоді, коли на всіх сегментах фінансового ринку встановлюється рівновага

М + Б + К ".

де v = --- реальний обсяг майна.

Система рівнянь (5.9) визначає макроекономічну структуру майна при заданих значеннях у і Р. Коли плани але оптимізації структури цінних паперів у всіх інвесторів взаємно узгоджуються, тоді на всіх сегментах фінансового ринку встановлюється рівновага і структура майна стабілізується. Так при портфельному підході обсяг і структура майна визначають попит на гроші.

До сих пір ми ділили майно на три частини, що відрізняються за поєднанням прибутковості і ризику: гроші (гм = 0, ам = 0), облігації (гв > 0, ав = 0) і акції (гр > 0,

Інфляція, знецінюючи гроші, надає їм негативну прибутковість, а дефляція - позитивну. Зміна купівельної спроможності грошей безпосередньо відбивається на реальній прибутковості облігації, так як на неї гарантується лише номінальний дохід певної величини. Таким чином, при непередбачених змінах рівня цін гроші і облігації мають вірогідну прибутковість з позитивною кореляційною залежністю.

Ризик прибутковості акцій безпосередньо не пов'язаний зі зміною рівня цін: при його підвищенні (зниженні) в рівній мірі збільшуються (зменшуються) виручка і витрати на виробництво, а реальний прибуток фірми залишається незмінною. Основними причинами коливання прибутковості виробництва є процеси, що відбуваються в реальному секторі: технічний прогрес, зміна переваг споживачів, податкові реформи, сезонні коливання кон'юнктури та ін. Зазначені обставини призводять до того, що уникають ризику індивіди розглядають гроші і облігації як взаємозамінні активи, а фінансовий і реальний капітал - як взаємодоповнюючі частини свого майна.

Нехай при сформованій кон'юнктурі оптимальний для індивіда портфель на 60% складається з грошей і облігацій і на 40% з акцій. У разі підвищення ставки відсотка власник портфеля побажає скоротити свою касу через зростання альтернативних витрат. Якщо він використовує частину грошей для покупки додаткових облігацій, то структура ризику його змішаного портфеля не зміниться: як і раніше, інфляція загрожує 60% портфеля, а зниження продуктивності праці - 40%. Якщо за рахунок зменшення грошової частини портфеля його власник збільшить пакет акцій, то ризик отримання очікуваного доходу стане іншим: інфляція тепер знецінить меншу, ніж раніше, частина портфеля, зате зниження продуктивності праці призведе до великих втрат.

Ступінь взаємозамінності і взаємодоповнюваності складових частин портфеля визначається не тільки різними джерелами ризику прибутковості кожної з них, а й ставленням індивідів до поєднання доходу та ризику. Люди, більш схильні до ризику, розглядають акції та облігації як взаємозамінні частини портфеля. Для людей, що віддають перевагу мінімізувати ризик, облігації та акції не є досконалими субститутами.

Як зазначалося в попередньому розділі, в кейнсіанської концепції при заданому національному доході рівновагу на ринку грошей встановлюється в результаті зміни ставки відсотка. В теорії портфеля складові частини майна в певній мірі взаємозамінні. Тому при зміні пропозиції грошей змінюється попит не тільки на реальну касу, а й на інші частини майна, т. Е. Порушується початкове рівновагу на всіх сегментах фінансового ринку. Для відновлення рівноваги повинна змінитися не тільки ставка відсотка, а й прибутковість реального капіталу так, щоб виконувалося рівність: AM = AL + ABD + AKD.

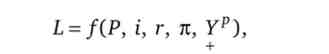

Портфельний підхід при визначенні попиту на гроші лежить в основі нової кількісної теорії грошей Фрідмена. Відповідно до неї попит на номінальні касові залишки відображається функцією п'яти змінних

де Yp - номінальний перманентний дохід, який представляє одночасно обсяг майна (див. підпункті 3.1.1 цього підручника).

Зростання рівня цін і перманентного доходу (майна) веде до збільшення попиту на номінальну касу. Підвищення прибутковості облігацій і акцій, а також прискорення інфляції знижують попит на гроші з-за підвищення альтернативних витрат тримання каси.

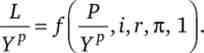

Оскільки економічні суб'єкти оптимізують розмір реальної каси, то в разі одночасного підвищення рівня цін і номінального доходу в а раз попит на номінальну касу теж збільшиться в а раз. Припустимо, що а = 1 / У тоді

Опустивши в числі аргументів одиницю і замінивши P / Yp зворотною величиною: Yp/ P = yp, отримаємо L = Ypf (ур, i, г, к). На ринку грошей буде рівновага, якщо М = L, т. е.

Рівняння (5.10) виражає суть нової кількісної теорії грошей Фрідмена. Від традиційної, що подається рівнянням MV = Ру, вона відрізняється не тільки заміною поточного доходу перманентним, а й тим, що швидкість обігу грошей є не числом, а функцією. З екзогенно заданого параметра швидкість обігу грошей, як і в моделі Баумоля - Тобіна, стає ендогенної величиною, яка визначається в ході оптимізації структури портфеля. Загальним у традиційній і новій кількісної теорій грошей є те, що швидкість їх обігу безпосередньо не залежить від їх кількості. Тому збільшення номінальної кількості грошей супроводжується пропорційним зростанням рівня цін, якщо значення аргументів функції V = f (ур, г, г, тт) не змінюються.