| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Отже, тепер бюджетне обмеження держави виглядає наступним чином:

Його інтерпретація подібна до інтерпретацією вираження (18.4). Борг минулого періоду і сумарний дефіцит бюджету покриваються за рахунок нового боргу і доходу від сеньйоражу (обслуговування боргу, як і раніше, відбувається за ставкою відсотка, приблизно рівній г-у). Для аналізу фіскальної стійкості потрібно знову розглядати два різні випадки: коли у > г і коли г > у. Однак, як ми бачили, в першому випадку проблем з платоспроможністю у держави не виникає навіть без урахування доходу від сеньйоражу. Держава може нарощувати свій борг, фінансуючи його тільки за рахунок випуску облігацій. Тому ми зосередимося на більш цікавому і актуальному випадку г> у.

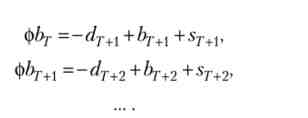

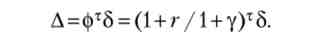

Як і раніше, позначимо 1 + г / 1 + у = ф і використовуємо вже знайомий підхід з «розкручуванням» рівняння (18.8) в майбутнє. Випишемо формулу (18.8) для всіх майбутніх моментів часу, починаючи з деякого t-T +1, в наступному вигляді:

Підставляючи накопичений борг в наступному періоді в вираз для боргу попереднього періоду, для нас цікавить величини боргу в моментt-T ми отримаємо

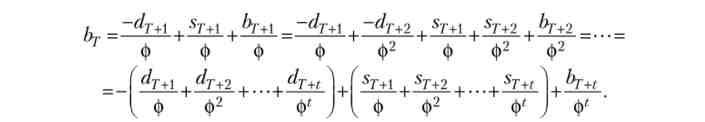

Використовуючи умову фіскальної стійкості в довгостроковій перспективі, b]+t

Формула (18.9) означає, що, для того щоб залишитися платоспроможним, держава повинна покрити поточний борг дисконтованих потоком платежів. Ці майбутні доходи можуть виникнути або від профіциту бюджету, або від сеньйоражу. Зауважимо, що при наявності сеньйоражу державі для фіскальної стійкості вже не обов'язково постійно зводити бюджет з профіцитом. Якісь із майбутніх величин dT + t цілком можуть бути позитивними, але тоді, щоб як і раніше виконувалося рівність (18.9), цей первинний дефіцит доведеться профінансувати емісією нових грошей підвищеної сили.

Тим самим, врахувавши динаміку накопичення держборгу і умова платоспроможності, ми звели бюджетне обмеження держави «в широкому сенсі» до формули (18.9). Дана формула пов'язує між собою два типи макроекономічної політики, фіскальну і грошово-кредитну. Фіскальна політика відповідає за першу нескінченну суму, шляхом вибору величини первинних дефіцитів (т. Е. Регулюючи держзакупівлі і податки). Грошово-кредитна політика відповідає за другу нескінченну суму, виробляючи необхідну емісію нових грошей, щоб забезпечити сеньораж.

Проводячи відповідну політику, як уряд, так і центральний банк повинні брати до уваги обмеження (18.9) і мати на увазі взаємозалежність двох типів політик. У зв'язку з цим можливі дві крайні ситуації. У першій з них монетарна влада задають довільним чином обсяг грошової маси в економіці (т. Е. Послідовність sT + t), А фіскальна політика відіграє пасивну роль, просто забезпечуючи виконання умови (18.9) вибором первинних дефіцитів або профіцитів (dT + t). Такий режим називається монетарним домінуванням. В іншій ситуації спочатку уряд задає послідовність своїх закупівель і податків, не звертаючи уваги на бюджетне обмеження, а грошово-кредитна політика при необхідності повинна підлаштовуватися, вибираючи величини sT + t так, щоб профінансувати борг держави. Цей режим активної фіскальної та пасивної грошово-кредитної політики називається фіскальним домінуванням (Табл. 18.1).

Таблиця 18.1

Два режиму макроекономічної політики

|

показник |

режим |

|

|

монетарне домінування |

фіскальне домінування |

|

|

Головна роль |

центральний банк |

уряд |

|

другорядна роль |

уряд |

центральний банк |

|

активна політика |

Грошово-кредитна |

фіскальна |

|

пасивна політика |

фіскальна |

Грошово-кредитна |

|

що вибирається |

Обсяг грошової маси, дохід від сеньйоражу |

Величина держзакупівель і податків |

|

що підлаштовується |

Величина держзакупівель і податків |

Обсяг грошової маси, дохід від сеньйоражу |

Американські економісти Томас Сарджент (лауреат премії пам'яті А. Нобеля з економіки 2011 року) і Ніл Уоллас звернули увагу на цікавий наслідок формули (18.9), яке виникає, якщо одночасно має місце фіскальне домінування, і виконані передумови кількісної теорії грошей, т. Е . рівень цін в економіці тісно пов'язаний з обсягом грошової маси. Це спостереження отримало назву неприємною монетарної арифметики (англ, unpleasant monetarist arithmetic), оскільки саме в роботах прихильників монетаризму часто робиться припущення про справедливість рівняння кількісної теорії грошей в довгостроковому періоді. У своїй роботі Сарджент і Уоллес показали, що в режимі фіскального домінування грошово-кредитна політика не здатна контролювати інфляцію. А саме проведення стримуючої грошово-кредитної політики (зниження темпів зростання грошової маси), що зазвичай в умовах кількісної теорії грошей повинно призводити до зменшення інфляції, насправді може призвести до набагато більшої інфляції в майбутньому.

Прояснимо, в чому тут справа. Припустимо, що економіка знаходиться в режимі фіскального домінування, і уряд фінансує свої витрати шляхом випуску облігацій, не рахуючись з бюджетним обмеженням. Нехай в момент часу t = T +1 відомі майбутні послідовності держзакупівель і зібраних податків. Тим самим, уряд ставить послідовність майбутніх первинних дефіцитів {dT + r }?! ,, і всю першу нескінченну суму в (18.9). Ліва частина рівності, накопичений борг bj, теж відомий в момент 7 '+ 1. Отже, монетарна влада зобов'язані вибирати послідовність сеньйораж {sr + t так, щоб їх дісконтірован-

°° (1 + уу

паю сума Xs7 + r ^ -J мала фіксоване значення.

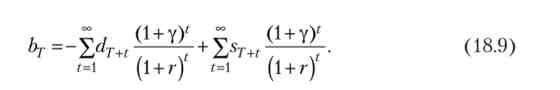

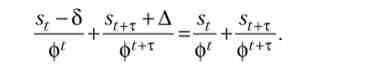

В таких умовах будь-яке зменшення доходу від емісії нових грошей сьогодні веде до непропорційно більшого збільшення необхідного доходу від емісії завтра. Дійсно, нехай в довільний момент часу t сеньораж зменшується на величину 8 (без обмеження спільності, для спрощення міркувань далі вважається, що Т = 0). Тоді, для того, щоб залишитися в рамках бюджетного обмеження, необхідно в якійсь з наступних моментів часу (нехай, наприклад, це момент? + Т) збільшити сеньораж на деяку величину Д, таку що

Звідси видно, що збільшення сеньйоражу має бути таким:

Оскільки ми розглядаємо випадок г> у (ф > 1), збільшити сеньораж треба буде на велику величину, ніж первісне його зниження.

Тепер зрозуміло, що буде відбуватися в економіці, якщо в умовах фіскального домінування центральний банк вирішує проводити незалежну і стримуючу грошово-кредитну політику, т. Е. Зменшувати грошову масу або темп зростання грошової маси для боротьби з інфляцією. Такі дії призведуть до зменшення сеньйоражу (див. Формулу (18.7)). Але якщо фіскальна політика при цьому буде породжувати постійні дефіцити, то під загрозою опиниться платоспроможність держави. Продовжувати фінансувати свої бюджетні дефіцити тільки борговими способом держава не може, так як ми бачили, що при г > у хронічні дефіцити ведуть до дефолту. Тим самим, в якийсь момент центральному банку все ж доведеться профінансувати борг емісійним способом. І чим пізніше це станеться, тим більше доведеться надрукувати грошей, щоб забезпечити потрібну величину сеньйоражу, а це (в рамках кількісної теорії грошей) означає набагато більшу інфляцію в майбутньому.

Логіка неприємною монетарної арифметики показує, що у боргового способу фінансування бюджетного дефіциту є межі: в разі неузгоджених дій уряду і центрального банку, в довгостроковому періоді такий спосіб може привести до ще більш високої інфляції, ніж навіть емісійний спосіб.

Приклад з практики

Як приклад того, що буває, якщо два види економічної політики не можуть скоординувати свої дії, розглянемо ситуацію, що склалася в російській економіці до 1998 У 1990-і рр. Росія зазнавала серйозних труднощів з фіскальною політикою. Спад виробництва зумовив низькі податкові відрахування і масові неплатежі по податках. У той же час піти на значне скорочення своїх грат уряд не могло - зменшення апаратних або військових витрат вимагало радикальних структурних реформ, а зменшення соціальних витрат призвело б до ескалації політичної нестабільності і напруженості. Тому в Росії мав місце хронічний дефіцит бюджету, що досягав 11,8% ВВП в 1994 році і 3,9% в одній тільки першій половині 1998 р

Грошово-кредитна політика країни в той час була спрямована на боротьбу з інфляцією. Як режим обмінного курсу використовувався похилий валютний коридор - рубль був фактично прив'язаний до долара США, і коливання його курсу могли відбуватися тільки в дуже вузьких межах залежно від інфляційних очікувань. Таким чином, фінансування дефіциту бюджету шляхом збільшення грошової маси суперечило цілям грошово-кредитної політики. Більш того, прийнятий Федеральний закон від 26.04.1995 № 65-ФЗ «Про Центральний банк Російської Федерації (Банці Росії)» в явному вигляді забороняв ЦБ кредитувати уряд.

Тому бюджетний дефіцит фінансувався в основному борговими способом. Міністерство фінансів емітувало державні короткострокові облігації (ДКО) і облігації федеральної позики (ОФП). Оскільки попит на них усередині країни не міг забезпечити необхідних для покриття дефіциту коштів, на ринок внутрішнього боргу були допущені закордонні інвестори, для яких ці боргові папери були безризиковим і високоприбутковим активом.

З плином часу уряду було потрібно все більше коштів для покриття бюджетного дефіциту, в який тепер включалися і витрати на обслуговування внутрішнього боргу. Ситуацію посилив Азіатський фінансова криза 1997 р, який спровокував відтік капіталу з ринків, що розвиваються. Ставки відсотка за російськими короткостроковими облігаціями, а разом з ними і вартість обслуговування боргу, постійно зростали.

Центральний банк спробував знизити ставки відсотка по ГКО, не зачіпаючи при цьому обмінний курс (і рівень інфляції). Він посилив грошово-кредитну політику і почав фінансувати бюджетний дефіцит за допомогою продажу валюти на відкритому ринку. З липня 1997 року по серпень 1998 золотовалютні резерви ЦБ скоротилися на 12 млрд дол. При цьому частка короткострокового держборгу до золотовалютних резервів різко зросла, що посилило підозри інвесторів щодо неминучості девальвації рубля, і тільки ще більше збільшило дохідність ДКО.

До середини 1998 р внутрішній борг Росії дорівнював 70 млрд дол., 55 млрд дол, з яких становили процентні платежі. За першу половину 1998 року вартість обслуговування російського боргу склала 35,6% від усіх видатків бюджету, причому 27,2% припадали на обслуговування внутрішнього боргу1. Короткострокові облігації ДКО - ОФЗ перестали бути способом фінансування бюджету, а 14 серпня 1998 року їх прибутковість дійшла до 172% річних. Золотовалютні резерви ЦБ були практично вичерпані. Коштів для виплати накопиченого держборгу у держави не залишалося, тому 17 серпня 1998 року уряд оголосив про девальвацію рубля і реструктуризації своїх внутрішніх боргових зобов'язань (т. Е. Дефолт).

Після того як ЦБ відмовився від підтримки курсу і фактично перейшов до плаваючого курсу рубля, обмінний курс виріс в 4 рази. Офіційний курс ЦБ 15 серпня 1998 році становив 6,29 руб. за 1 дол., а 6 березня 1999 р.- вже 23,09 руб. Така девальвація рубля призвела до ще більшого зменшення грошової маси та серйозної кризи ліквідності. Для стабілізації ситуації в економіці, порятунку банківської системи і фінансування державних витрат потрібна була значна грошова емісія. Результатом стало серйозне збільшення інфляції. У 1997 р зростання споживчих цін склало 11%, протягом першого півріччя 1998 р інфляція склала 4%. У той час як тільки за чотири місяці з липня до листопада 1998 р інфляції по продовольчих і непродовольчих товарах склала 63 і 85% відповідно, а в 1999 р допустимої інфляцією вважалася величина 30%.

Розглянутий приклад показує, що проведення одночасно розширювальної фіскальної політики і стримує грошово-кредитної політики може бути пов'язане зі значними труднощами в плані накопичення і обслуговування держборгу.