| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Подивимося тепер більш детально, як необхідність фінансувати бюджетний дефіцит за допомогою емісії нових грошей призводить до сплесків інфляції і навіть може зумовити гіперінфляцію. Наше розгляд базується на класичній роботі Філіна Кейган, що досліджував динаміку поведінки грошової маси і цін в періоди високої інфляції. Дотримуючись Кейгану, ми використовуємо для аналізу модель в безперервному часу.

історичний екскурс

Робота Кейган була одним з перших серйозних досліджень причин і наслідків гіперінфляції, і, без сумніву, найважливішим і впливовим. Кейган вивчив сім явищ гіперінфляції, які мали місце з 1920 по 1946 р, і зауважив, що розглянуті ним приклади знецінення грошей володіють загальною властивістю - різким падінням величини реальних грошових залишків. У той час як при звичайній інфляції ця величина не завжди зменшується, і часто навіть має тенденцію до збільшення.

Кейган визначив гіперінфляцію як явище, яке починається, коли інфляція за місяць перевищує 50%, а закінчується, коли щомісячна інфляція протягом як мінімум року буде нижче 50%. Сам Кейган визнавав, що дане їм визначення добре підходить для цілей його роботи, хоча і є фактично довільним. Проте, це визначення виявилося змістовним і зручним. Тому і зараз економісти зазвичай розуміють під гіперінфляцією саме випадок, коли місячна інфляція стає вище 50%.

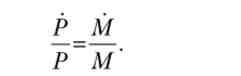

З найпростішого рівняння кількісної теорії грошей (MV = PY) випливає, що якщо реальний випуск У і швидкість обігу грошей V постійні в часі, то інфляція повністю визначається темпом зростання грошової маси

Однак припущення про сталість швидкості обігу грошей виконується далеко не завжди. Наприклад, якщо інфляція в економіці досить велика, то розумно вважати, що швидкість обігу грошей буде вище, ніж в разі, коли інфляція мала, оскільки економічні агенти будуть прагнути якнайшвидше позбутися дешевшають грошей при високій інфляції. Модель Кейган якраз заснована на припущенні про те, що швидкість обігу грошей є зростаючою функцією від інфляції.

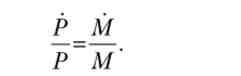

Більш точно, будемо вважати, що попит на реальні грошові залишки залежить від номінальної ставки відсотка, т. Е. Від очікуваної інфляції, і ця залежність виражається наступним чином:

де а 0 - позитивна константа, а пе - очікуваний рівень інфляції. Чим вище значення параметра а, тим більше «нервово» реагують економічні агенти на очікувану інфляцію і сильніше знижують попит на реальні грошові залишки.

Очікування агентів в моделі з приводу майбутньої інфляції формуються адаптивним чином:

де Ь 0 - константа. Рівняння (18.10) означає, що якщо дійсна інфляція виявилася більшою, ніж очікувана, то інфляційні очікування ростуть, а якщо інфляція була меншою, ніж очікувалося, то очікування падають. Динаміка очікуваної інфляції залежить від параметра b: Чим вище цей параметр, тим більше «нервово» реагують агенти на відхилення фактичної інфляції від очікуваної.

М Л

Припустимо для початку, що темп зростання грошової маси, ст = - > U, являла

ється екзогенно заданим і постійним. Розглянемо динаміку інфляції та інфляційних очікувань. У стані рівноваги на ринку грошей, попит на реальні грошові залишки дорівнює пропозиції: М / Р = ехр (-апе). взявши логарифм від обох частин цієї рівності, отримаємо: In М - In Р = -апе. Нарешті, продифференцировав отримане рівність за часом (в безперервному часу, логарифмічна похідна будь-якої величини в точності дорівнює темпу зростання цієї величини: d

M / dt-M / М) Остаточно маємо

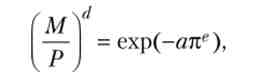

Формули (18.10) і (18.11) означають, що інфляція я і інфляційні очікування пе пов'язані співвідношенням o-n = -ab (n-ne). Це співвідношення задає на площині (я, пе) пряму

яка перетинає пряму я = пе в точці я = пе = ст. Зауважимо, що динаміка очікувань (18.10) і умова рівноваги на ринку грошей (18.11) задають рух тільки по прямій (18.12). Таким чином, в моделі неявно передбачається, що якщо точка, яка відповідала початковій інфляції і початковим очікуванням з приводу інфляції, не лежала на цій прямій, то вже в наступний момент часу інфляція миттєво підлаштовується під очікування гак, щоб виконувалося співвідношення (18.12).

Крапка п = ле= про є єдиним рівновагою розглянутої системи. Характер же інфляційної динаміки на площині (я, пе) визначається нахилом прямої (18.12). Можливі три випадки, в залежності від комбінації параметрів: якщо ab 1, то нахил цієї прямої негативний, якщо ab > 1 - позитивний, а якщо ab = 1, то пряма (18.12) паралельна осі абсцис.

У виродженим випадку а' = 1 неважко переконатися, що динаміка тривіальна: інфляційні очікування не залежать від фактичної інфляції і постійні, пе = а. Система відразу ж перескакує в точку рівноваги я = пе = А, і залишається в ній.

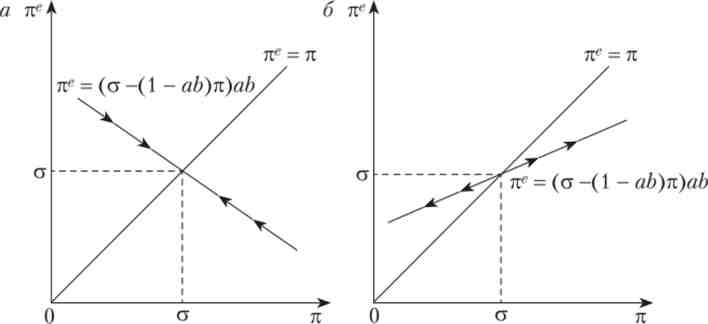

випадки ab < 1 і ab> 1 зображені на рис. 18.2 (панелі а й б відповідно).

Мал. 18.2. Динаміка в моделі Кейган при заданому темпі зростання грошової маси:

а - випадок ab 1; б - випадок ah> 1

В обох випадках якщо ппв, то рух відбувається вгору по прямій (18.12), а якщо ппе, то вниз. при ab < 1 ми отримуємо, що пе-> про і п-> про, т. е., стан рівноваги стійко. У довгостроковій перспективі рівень інфляції буде визначатися темпом зростання грошової маси (як пророкує і кількісна теорія грошей).

при ab > 1 стан рівноваги нестійкий. Напрямок же руху по прямій (18.12) залежить від початкового стану. Якщо в момент часу t = 0 виконувалося умова я * (0) а і п (0) а, то в результаті ми будемо мати пе -> - ° о і я-> - ° о. Правда, з змістовної точки зору цей варіант (гіпердефляція) малоймовірний і інтересу не представляє.

Якщо ж, навпаки, я * (0)> а і я (0)> ст, то я ** -> + ° о і я -> + ° о. Спочатку високі інфляційні очікування ведуть до високої фактичної інфляції, і з плином часу обидві величини продовжують необмежено зростати. Тим самим якщо ab> 1 і виявиться, що очікувана інфляція вище, ніж темп зростання грошової маси, то інфляція в результаті панічної втечі від грошей збільшується ще більше. Це призводить до ще більш високим очікуванням, і так інфляція розганяється, переходячи в гіперінфляцію. Тут працює механізм позитивного зворотного зв'язку, або самореалізуються прогнозів. Розглянутий нами ефект може бути пов'язаний з великою чутливістю попиту на реальні грошові залишки по відношенню до очікуваної інфляції (великим значенням а) І з великою швидкістю коригування очікувань агентів до фактичного рівня інфляції (великим значенням b).

Однак гіперінфляція може виникати не тільки як наслідок самореалізуються інфляційних очікувань агентів, але і в результаті дій держави. Часто гіперінфляція трапляється через те, що уряд змушений друкувати гроші, щоб фінансувати державні витрати.

Приклад з практики

Як сумного прикладу гіперінфляції, викликаної проблемою держборгу, можна навести ситуацію в Зімбабве кінця 2000-х рр.1 Зовнішній борг Зімбабве по відношенню до ВВП збільшився з 11% в 1980 р до 119% в 2008 р Уряд був не в змозі обслуговувати цей борг, тому був змушений друкувати все більше і більше грошей, що швидко призвело до неконтрольованої гіперінфляції. За офіційними даними уряду Зімбабве, річна інфляція за 2008 р перевищила 231 000 000%. Буханець хліба в середині 2008 року в Зімбабве коштувала стільки ж, скільки десять років назад коштували 12 нових машин. Ситуацію не врятувала навіть різка деномінація (один трильйон старих зімбабвійських доларів став дорівнює одному новому зімбабвійського долара) - довіра до дій уряду було втрачено, і в 2009 р Зімбабве відмовилося від своєї національної валюти, узаконивши використання іноземних валют, перш за все долара США і південноафриканського ранда.

Розглянемо механізм гіперінфляції, обумовленої бюджетними проблемами, в рамках моделі Кейган. Тепер тими зростання грошової маси не заданий екзогенно, а визначається ендогенно необхідністю фінансувати бюджетний дефіцит. Як і раніше, приймемо грошовий мультиплікатор за одиницю. Тоді грошова маса збігається з грошовою базою і безпосередньо управляється монетарною владою.

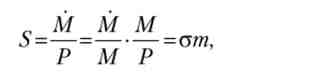

Як ми бачили, в дискретному часі сеньораж в реальному вираженні з 1

дорівнює jt = - -, а в безперервному часу дорівнює

ч

де т-М / Р.

Припустимо, що ab 1, і система знаходиться в рівновазі, п = пе = Ст, т. Е. Інфляція збігається з постійним темпом зростання грошової маси. Тоді сеньораж в реальному вираженні залежить від темпу росту грошової маси в такий спосіб:

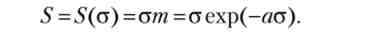

Крива залежності величини реального сеньйоражу від темпу зростання грошової маси (крива Лаффера для сеньйоражу) зображена на рис. 18.3. Неважко бачити, що існує такий темп зростання грошової маси (А = 1 / а), При якому сеньораж максимальний. При збільшенні темпу зростання грошової маси до 1 / а реальний дохід держави від емісії грошей зростає до свого максимального значення S * = S (l / a). Однак подальше збільшення темпу зростання грошової маси призводить до такого серйозного зростання рівня цін і такого значного зменшення попиту на реальні грошові залишки (населення починає позбавлятися від грошей на руках), що реальний дохід держави від створення нових грошей монотонно зменшується.

Мал. 183. Реальний сеньораж в залежності від темпу зростання грошової маси

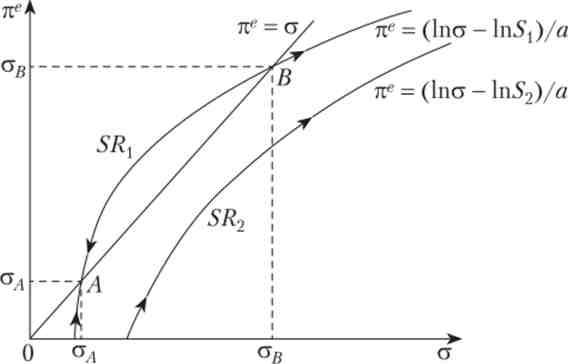

Припустимо, що держава збирається фінансувати свій бюджетний дефіцит за допомогою сеньйоражу. Будемо вважати, що величина дефіциту відома і для його покриття державі потрібно отримати реальний сеньораж в розмірі S. Розглянемо динаміку очікуваної інфляції в цьому випадку, коли величина реального сеньйоражу екзогенно задана і постійна.

Знаючи необхідний дохід S, держава підбирає темп зростання грошової маси, виходячи з рівняння 5 = аехр (-яя *) - Логаріфміруя це рівність, ми отримуємо In 5 = In з-апе, або

Крім того, з (18.12) випливає, що

Підставивши его рівність в динаміку адаптивних очікувань (18.10), одержуємо

Співвідношення (18.13) і (18.14) повністю задають динаміку моделі на площині (О, пе). Стан системи завжди відповідає точці на кривій (18.13). Рівноваги в розглянутій системі представляють собою точки перетину кривої (18.13) з прямою пе = А, за умови, що такі точки існують. З рівняння (18.14) випливає, що якщо а пе, то і пз ростуть, так як пе > 0 і а 0. А якщо оле, то, навпаки, пе <0 і а <0, так що обидві ці величини зменшуються.

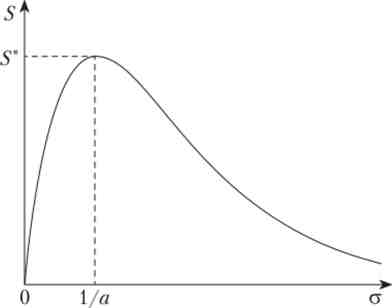

Якісна ж картина залежить від величини S (Рис. 18.4). якщо S= 5j

Якщо при тих же умовах початковий рівень очікуваної інфляції високий (пе > gb і, отже, g> gb), то темп зростання грошової маси, очікувана інфляція і фактична інфляція будуть рости лавиноподібно:

(7 -> + оо, 71е -> + Оо і л-> + ° о.

У протилежному випадку, якщо S = S2 > S *, то рівність (18.13) задає криву SR2, яка не перетинається з прямою пе = А. В цьому випадку рівноваг у системи немає, так що темп зростання грошової маси, очікувана інфляція і фактична інфляція необмежено ростуть незалежно від початкового стану. Це означає, що навіть в стійкою з точки зору інфляційних очікувань системі (нагадаємо, що ми розглядали модель Кейган для сеньйоражу при ab < 1), може виникнути гіперінфляція, якщо держава змушена проводити емісію нових грошей для оплати своїх витрат.

Мал. 18 А. Динаміка в моделі Кейган при заданому реальному сеньйораж

Таким чином, модель Кейган показує, що у покриття бюджетного дефіциту за допомогою сеньйоражу є певні межі, і спроба вийти за ці межі призведе до неминучої гіперінфляції і, в кінцевому рахунку, до руйнування всієї фінансової системи.

Приклад з практики

Одним із прикладів, розглянутих Ксйганом, була гіперінфляція в Росії, що мала місце з грудня 1921 по січень 1924 г. середньому за цей час ціни в Росії щомісяця збільшувалися на 57%, а всього з грудня 1921 по січень 1924 р . ціни виросли в 124 000 разів.

Але наявними даними, Кейган зміг оцінити параметри моделі а і h для Росії. Відповідно до його розрахунків параметр а, відповідальний за вплив очікуваної інфляції на попит на реальні грошові залишки, дорівнював 3,06. Значення параметру ред, швидкості коригування очікувань агентів, було оцінено як 0,35. Цей коефіцієнт виявився найбільшим серед всіх розглянутих Кейганом випадків, що можна пояснити високою інфляцією, вже існувала в Росії після Першої світової війни. Таким чином, твір аЬ для Росії перевищувало 1, що свідчить про нестабільність гіперінфляційною процесу.

Втім, Кейган звертає увагу на те, що подібні оцінки можуть виявитися завищеними. Гіперінфляції були схильні до ціни, номіновані в рублях. В рамках же грошової реформи 1922-1924 рр. в країні був взнавств в обіг червонець, прирівняний до десяти золотим рублям. Дві валюти зверталися спільно, і Держбанк кожен день оголошував обмінний курс червінці по відношенню до рубля. Розумно вважати, що існування такої заміни дешевшають рублям збільшувало швидкість їх знецінення.

Факт існування двох паралельних валютних систем може також служити поясненням вкрай низької оцінки величини сеньйоражу, отриманої Кейганом. Уряд Росії від емісії грошей в середньому за місяць отримувало лише 0,5% від ВВП в наступному за періодом гіперінфляції році, хоча у інших країн в схожих обставинах така величина становила близько 6-7%. Оскільки червінцю населення довіряло більше, то його частка в загальній грошовій масі росла. Відповідно держава отримувала сеньораж в основному від емісії червінців, а це не враховувалося в оцінці доходу від емісії рублів.