3. МІЖНАРОДНІ РОЗРАХУНКИ. ФОРМИ МІЖНАРОДНИХ РОЗРАХУНКІВ

Національна валюта обмінюється на іноземну насамперед для здійснення платежів за кордон при возвікновеніі зобов'язань перед іноземними юридичними та приватними особами. З іншого боку, основним каналом надходження іноземної валюти в країну є платежі за кордону.

Грошові вимоги та зобов'язання у валюті виникають на основі економічних, політичних, культурних, науково-технічних відносин між державами, юридичними та фізичними особами, які перебувають на території різних країн. Міжнародні розрахунки являють собою організацію та регулювання платежів по вище зазначеним грошовими вимогами і зобов'язаннями.

Міжнародні розрахунки виступають як повсякденна діяльність банків, які виробляють розрахунки з закордоном на основі вироблених міжнародним співтовариством та прийнятих у більшості країн світу умов, норм та порядку здійснення розрахунків. Діяльність банків у сфері міжнародних розрахунків є об'єктом державного регулювання.

В основному міжнародні розрахунки здійснюються безготівковим шляхом через банки шляхом встановлення кореспондентських (договірних) відносин між кредитними установами різних країн. З цією метою банки укладають один з одним кореспондентські угоди про відкриття рахунків ("ностро" - рахунків даного банку в інших банках і "лоро" - рахунків інших банків у цьому банку), в яких обговорюються порядок розрахунків, величина комісійної винагороди, а також методи поповнення кореспондентського рахунку в міру витрати коштів.

Банки можуть здійснювати міжнародні розрахунки і через свої закордонні філії і відділення. Залежно від умов зовнішньоторговельних контрактів, ступеня конвертованості і позицій національної та іноземної валюти застосовуються різні форми міжнародних розрахунків.

Форми, міжнародних розрахунків. Світова практика виробила такі форми і методи, як інкасо, акредитив, банківський переказ, авансові розрахунки, розрахунки по відкритому рахунку, а також розрахунки у вигляді векселів та чеків. В останні десятиліття з'явилося нове засіб кредитні картки.

Хоча в російській практиці термін "Форми міжнародних розрахунків" є загальноприйнятим, мабуть, було б доцільно проводити розходження між способами платежу та засобами міжнародних розрахунків, маючи на увазі, що термін "форми міжнародних розрахунків" об'єднує обидва вищевказаних поняття.

До способів платежу відносяться: авансовий платіж, акредитив, інкасо, платежі з відкритого рахунку, платіж відразу ж після відвантаження товару.

До засобів розрахунків відносяться: чек, вексель, банківська тратта, переклад (поштове, телеграфне / телексне платіжне доручення, платіжне доручення за системою СВІФТ, міжнародне платіжне доручення).

Регламентація міжнародних розрахунків здійснюється за допомогою вироблених світовою практикою правил і звичаїв. Так, розрахунки з використанням документарних акредитива кодифіковані Уніфікованими правилами і звичаями, які були вперше прийняті Міжнародною торговельною палатою на Віденському конгресі (у 1933р.) І періодично переглядаються (в даний час діє редакція 1993р.) Розрахунки в формі інкасо регламентуються Уніфікованими правилами по інкасо (вперше розроблені Міжнародною торговою палатою в 1936р.; в даний час діють в редакції 1978р.). При цьому до зазначених документів приєднуються не країни, а банки. У разі приєднання правила і звичаї стають обов'язковими для банків та їх клієнтів, які використовують зазначені форми розрахунків.

Вибір форми розрахунків визначається рядом факторів. Інтереси експортерів та імпортерів товарів та послуг не збігаються: експортер прагне отримати платежі від імпортера в найкоротший термін, в той же час останній прагне відстрочити платіж до моменту остаточної реалізації товару. Тому обрана форма розрахунків є компромісом, в якому враховуються економічні позиції контрагентів, ступінь довіри один до одного, економічна кон'юнктура, політична ситуація і т.п. Крім цього важливе значення має вид товару - об'єкта угоди, а також рівень попиту та пропозиції на товар - об'єкт угоди. Оскільки міжнародні розрахунки тісно пов'язані з кредитними відносинами, то наявність чи відсутність кредитних угоді (як на міждержавному рівні, так і на рівні контрагентів) також впливає на вибір форми розрахунків.

Досягнення компромісу не означає, що експортер та імпортер отримують однакові переваги: деякі форми більш вигідні експортеру, інші - імпортеру. Самою надійною формою оплати з точки зору експортера є авансовий платіж, а найменш надійною - розрахунок за відкритим рахунком.

Основними формами міжнародних розрахунків є інкасо та акредитив.

Інкасова форма розрахунків. Суть інкасової операції полягає в тому, що банк за дорученням свого клієнта (експортера або кредитора) отримує платежі від імпортера (платника) після відвантаження товарів і надання послуг. Отримувані кошти зараховуються на рахунок клієнта в банку. При цьому платежі з імпотера можуть стягуватися на підставі:

а) тільки фінансових документів (просте, або чисте інкасо);

б) фінансових документів, сопровождаемыхкоммерческими документами, або тільки комерційних документів (документарне інкасо).

Схему розрахунків по інкасо можна представити спрощено у наступному вигляді: після укладення контракту, в якому обумовлюється, через які банки будуть здійснюватися розрахунки, експортер виробляє відвантаження товару. Після отримання від перевізника транспортних документів експортер передає всі необхідні документи в банк, якому він доручає здійснювати інкасування (банк-ремітент).

а) проти платежу;

б) проти акцепту; і рідше;

в) без оплати документів в Залежно від інкасового доручення. Отримавши платіж від імпортера, інкасуючий банк направляє виручку в банк-ремітент, який зараховує її на рахунок експортера.

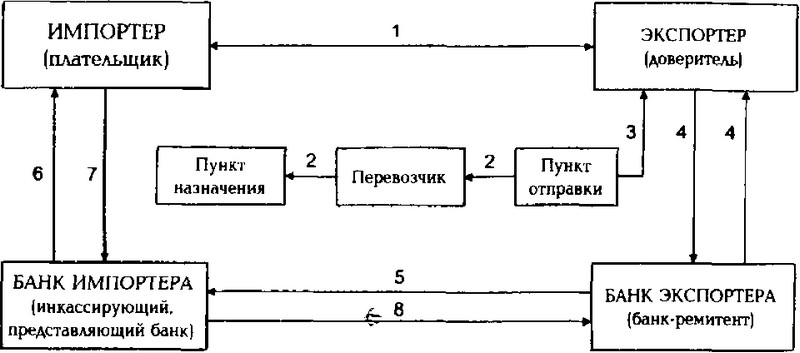

Схема 1. Розрахунки у формі інкасо / З /

1. Укладення контракту (зазвичай із зазначенням банків, через які будуть проводитися розрахунки).

2. Відвантаження експортером-довірителем товару відповідно до умов контракту.

3. Отримання експортером транспортних документів від перевізника.

4. Підготовка експортером комплекту документів (транспортних та ін, а також при необхідності і фінансових) і подання їх при інкасовому дорученні своєму банку (банку-ремітенту).

5. Перевірка банком-ремітентом документів (за зовнішніми ознаками) і відсилання їх разом з інкасовим дорученням банку-кореспонденту (інкасуючому банку) в країні імпортера.

6. Подання инкассирующим банком інкасового доручення та документів імпортеру (платнику) для перевірки з метою отримання платежу або акцепту тратт (пере-водних векселів) безпосередньо або через інший банк, званий в цьому випадку представляють банком.

7. Отримання инкассирующим банком платежу від платника та видача йому документів.

8. Переклад инкассирующим банком виручки банку-ремітенту (поштою, телеграфом, телексом, як зазначено у відповідних інструкціях).

9. Зарахування банком-ремітентом отриманої виручки на рахунок експортера.

Інкасова операція виявляється в цілому більш вигідною імпортеру, оскільки платіж здійснюється проти документів, що дають йому право на товар. Отже, до цього моменту імпортер може зберігати свої кошти в обігу. При цьому він не схильний до ризику платити за ще не відвантажений товар. Навпаки, експортеру після відвантаження товару не гарантована оплата: завжди існує ризик того, що імпортер з різних причин може відмовитися від товару. До того ж отримання експортером належної йому виручки відбувається не відразу після відвантаження товару, а через деякий час. Тим самим, експортер фактично надає кредит покупцю. Крім того, оскільки пробіг документів через банки може тривати від кількох тижнів до місяця, а в ряді випадків і довше, існує ризик введення валютних обмежень (це стосується насамперед до країнам, які ще не оголосили про своє приєднання до статті VIII Статуту МВФ про скасування валютних обмежень по поточних операціях).

Акредитивна форма розрахунків. Більш вигідною для експортера є акредитивна форма розрахунків. Акредитив являє собою доручення банку (або іншої кредитної установи) провести на прохання клієнта оплату документів на користь третьої особи - експортера (бенефіціара), за умови виконання ним певних умов. Крім цього, акредитив може забезпечити короткостроковий кредит за умови згоди банку здійснити облік (купівлю) документів. Акредитивна форма розрахунків складається з наступних основних моментів.

Експортер та імпортер укладають контракт на поставку товарів або надання послуг із зазначенням того, що розрахунки будуть здійснюватися у формі акредитива. Імпортер обра-щается в свій банк (банк-емітент) із заявою про відкриття акрредітіва на користь експортера. Банк-емітент направляє акредитивний лист одному з банків у країні експортера, з якими він підтримує кореспондентські відносини (авізуючий банк), доручаючи йому передати акредитив експортеру.

Після отримання (копії) акредитива експортер виробляє відвантаження товару і відповідно до умов акредитива являє необхідні документи в банк, вказаний в акредитиві (ним може бути і авізуючий банк), який пересилає їх в банк-емітент . Банк-емітент перевіряє правильність оформлення документів і проводить їх оплату. Після переказу грошей в авізуючий банк, банк-емітент видає документи імпортеру. Авізуючий банк зараховує надійшли від банку-емітента кошти на рахунок експортера, імпортер отримує товари.

Проте відповідно до умов акредитива оплату експортером документів може виробляти не тільки банк-емітент, але й інший банк, зазначений в акредитиві (виконуючий банк). У цьому випадку виконуючий банк (ним може бути і авізуючий банк) після оплати представлених експортером документів вимагає відшкодування виробленого платежу у банку-емітента.

Міжнародні розрахунки у формі документарного акредитиву можна представити наступною схемою:

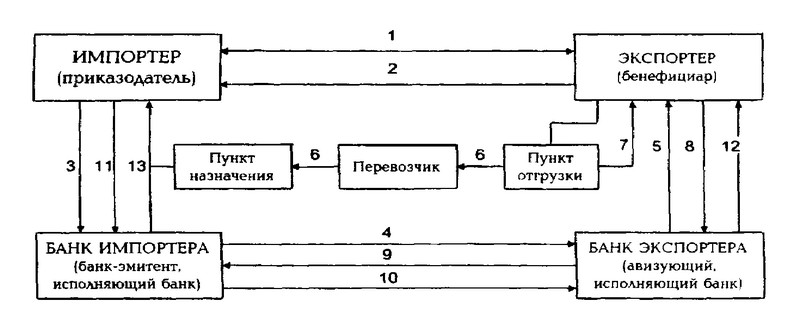

Схема 2. Акредитивна форма розрахунків / 4

/1. Укладення контракту, в якому вказується, що сторони будуть використовувати акредитивну форму розрахунків.

2. Повідомлення імпортера про підготовку товару до відвантаження.

3. Подання імпортером заяви своєму банку на відкриття акредитива з точним зазначенням його умов.

4. Відкриття акредитива банком-емітентом (виконуючим банком) і напрям його експортеру (бенефіціару) через банк, як правило, обслуговуючий бенефіціара, який (банк) сповіщає (авизует) останнього про відкриття акредитива.

5. Перевірка авизующим банком автентичності акредитива і передача його бенефіціару.

6. Перевірка бенефіціаром акредитива на предмет його відповідності умовам контракту і в разі згоди відвантаження ним товару у встановлені терміни.

7. Отримання бенефіціаром транспортних (та інших потрібних за умовами акредитива) документів від перевізника.

8. Подання бенефіціаром отриманих від перевізника документів у свій банк.

9. Перевірка банком експортера отриманих від бенефіціара документів і відсилання їх банку-емітенту для оплати, акцепту (згоди на оплату або гарантування оплати) або негоціації (покупки).

10. Перевірка банком-емітентом отриманих документів та (у разі виконання всіх умов акредитива) переказ суми платежу експортеру.

11. Дебетуванням банком-емітентом рахунку імпортера.

12. Зарахування авизующим банком виручки на рахунок бенефіціара.

13. Отримання імпортером-приказодателем документів від банку-емітента і вступ у володіння товаром.

При здійсненні розрахунків в акредитивній формі банки стягують більш високий комміссіонний збір, оскільки вона є складною і пов'язана з великими витратами.

Розрахунки в формі авансу. Найбільш вигідні експортеру розрахунки у формі авансу (тобто оплата частини вартості контракту до відвантаження товару). Як правило, платіж у фор-ме авансу може досягати до 1/3 загальної суми контракту. Однак ця форма може застосовуватися тільки тоді, коли імпортер вкрай зацікавлений в отриманні товару (у разі по-чаї, якщо число продавців на світовому ринку або кількість товару обмежені), або тоді, коли експортер надає на нього сильний тиск, якому імпортер не може в силу ряду причин протистояти.

Платіж після відвантаження товару проводиться покупцем (у разі домовленості продавця та покупця про використання такого способу платежу) після одержання телеграфного або телексного повідомлення від продавця з докладним описом відвантажених товарів. Якщо оплата від покупця не надходить, то експортер має деяку гарантію, оскільки всі необхідні для одержання товару документи знаходяться в його руках. Однак у цьому випадку виникає проблема реалізації відвантажених товарів. Враховуючи ризик, що виникає при цьому способі платежу, він може використовуватися переважно між фірмами, що мають міцні зв'язки.

Розрахунки по відкритому рахунку. При здійсненні розрахунків по відкритому рахунку імпортер здійснює періодичні платежі експортеру після одержання товарів. Після завершення розрахунків виробляються остаточна вивірка і погашення заборгованості, що залишилася. Цей спосіб розрахунків найбільш вигідний для імпортера, експортер ж не має твердих гарантій отримання оплати за відвантажені товари. До того ж йому доводиться в ряді випадку вдаватися до банківського кредиту. Тому платежі з відкритого рахунку частіше застосовуються між діловими партнерами, пов'язаними тісними господарськими відносинами і котрі відчувають високу ступінь довіри один до одного.

Інші форми розрахунків. Серед інструментів розрахунків менше часу вимагають розрахунки з використанням системи СВІФТ (акціонерне товариство Всесвітня Міжбанківська фінансова телекомунікаційна мережа, створене в Брюсселі в 1973р.; Росія (СРСР) є членом з 1989р), а також телеграфні перекази. Розрахунки з ис-користуванням чеків і векселів займають більш тривалий період.

Застосовувані в міжнародних розрахунках переказні векселі (тратти) являють собою безумовний наказ трасанта (кредитора) трасату (позичальнику) про сплату в зазначений у векселі термін ремитенту (третій особі) певної суми грошей. Акцептовані банками тратти (тобто тратти, що мають згоду платника на оплату) можуть бути звернені в готівку шляхом обліку (тобто шляхом продажу їх банку або спеціалізованій установі до закінчення терміну, які стягують за це Певну плату). Регламентація вексельного законодавства грунтується на однаковим вексельному законі, прийнятому Женевської вексельної конвенцією 1930р.

Розрахунки з використанням чеків базуються на Чекової конвенції 1931р. Чек являє собою грошовий документ встановленої форми, що містить безумовний наказ чекодавця банку про виплату пред'явнику чека зазначеної в ньому суми. Чек може бути виписаний в будь-якій валюті. Витрати оформлення відносно невеликі. Однак існуючі ризики (наприклад, втрати чека при пересиланні) знижують ефективність цього засобу розрахунків.

В останні роки в міжнародних розрахунках все ширше застосовуються кредитні картки - іменні грошові документи, що дають їх власникам можливість купувати товари та послуги без оплати готівкою. Використовувані кредитні картки випущені переважно банками США. Останнім часом намітилася тенденція до зростання ролі кредитних карток в Росії.

Слід очікувати, що в міру впровадження науково-технічних досягнень в практику міжнародних розрахунків зросте роль електронних засобів.

Росія, яка почала радикальну трансформацію своєї економіки, поступово формує національну валютну систему з урахуванням наявної світової практики. Вступ Росії до Міжнародного валютного фонду означає, що вона приймає на себе зобов'язання, що містяться в Статуті цієї організації. Становлення національної валютної системи йде швидкими темпами. Російські комерційні банки починають виходити на міжнародний ринок капіталів, встановлюють кореспондентські відносини з іноземними банками, все ширше використовують існуючі форми міжнародних розрахунків.

Інформація, релевантна "3. МІЖНАРОДНІ РОЗРАХУНКИ. ФОРМИ МІЖНАРОДНИХ РОЗРАХУНКІВ"

- 6. Монопольні ціни

міжнародному рівні договори, евфемістично звані Міждержавна угода з контролю над товарами. Для опису цієї форми втручання держави в ділове життя вироблена нова термінологія. Обмеження обсягу виробництва, а отже, і відповідного споживання, називається уникненням надлишків, а вплив, спрямований на забезпечення більш високої ціни одиниці - Коментарі

міжнародне об'єднання робочих партій, створене в 1923 р. і розпалася під час другої світової війни. [45] Молох згідно Біблії божество, якому приносилися людські жертви (особливо діти), почитайте в Палестині, Фінікії і Карфагені. У переносному сенсі позначає страшну, ненаситну силу, що вимагає людських жертв. [46] Енгадін долина річки Інн у верхньому її течії - 2. Зовнішня торгівля і зовнішньоторговельна політика. Платіжний баланс

міжнародних економічних відносин; поряд з міжнародним виробничим, науково-технічним та іншими формами (підготовка кадрів, туризм тощо) співробітництво. Основні форми міжнародного виробничого співробітництва: - спільна координація виробництва і збуту на основі спеціалізації і кооперування; - спільне володіння підприємствами (спільні підприємства); - - Динаміка, структура і форми організації міжнародної торгівлі

міжнародного експорту знизилася з 3/5 до 1/3, а частка готових промислових виробів зросла до 2/3. Збільшується обмін комплектуючими виробами та запасними частинами. У сферу міжнародного обміну сьогодні включаються досягнення науково-технічної думки (торгівля ліцензіями і ноу-хау), на частку яких припадає до 10% загального обороту. Відзначається швидкий розвиток торгівлі технологічно складної - 3. Валютний курс і проблема конвертованості валют

міжнародні валютні системи. Валютна система - це сукупність відносин, що відображають функціонування грошей (валюти) у відкритій економіці, і державних, а також міжнародних інститутів (організацій, установ, правових норм і т.п.). Найважливіший елемент валютної системи - валюта. Термін «валюта» (від італ. Valute - ціна, вартість) може використовуватися в двоякому сенсі. По-перше, - Тіньова економіка

міжнародних підприємств. Таким чином, за своїми розмірами глобальна тіньова економіка порівнянна з економікою США - країни, що має найбільший ВВП у світі. Тіньова економіка на Заході не тільки значна за своїми масштабами, а й постійно зростає. Якщо взяти дані за 1998 р., то країною з найбільш високою часткою тіньового сектору є Греція (29,0% офіційного ВВП). На другому місці - Тема 61. ВАЛЮТНИЙ КУРС

міжнародних норм, правил і методів здійснення розрахунків між державами, закріплене угодою між ними. Сучасна валютна система існує з 1976 р. і називається ямайської. Вона прийшла на зміну Бреттон-Вуд-ської системі, що проіснувала протягом 30-ти років на основі золото-доларового стандарту. Ямайська система заснована не на одній валюті - доларі, а на «кошику» з - Кредитна система

міжнародні) банки: Міжнародний банк реконструкції та розвитку (Світовий банк) та його філії - Міжнародна асоціація розвитку і Міжнародна фінансова корпорація, а також Банк міжнародних розрахунків і різні регіональні міжнародні банки розвитку, в тому числі Європейський банк реконструкції та розвитку, а також інші банки . Членом більшості цих банків є і Росія - Структура фінансового ринку

міжнародний платіжний оборот, пов'язаний з оплатою грошових зобов'язань юридичних і фізичних осіб різних країн. Специфіка міжнародних розрахунків полягає у відсутності загальноприйнятого для всіх країн платіжного засобу. Тому необхідною умовою розрахунків по зовнішній торгівлі, послуг, інвестицій, міждержавних платежів є обмін однієї валюти на іншу у формі купівлі або продажу - Зовнішньоекономічна лібералізація в різних регіонах світу

міжнародного руху капіталу, який також охопив насамперед розвинені країни, в результаті чого в них повністю лібералізований не тільки ввезення, а й вивезення капіталу. У цій групі країн практично повністю лібералізовано і валютно-розрахункові відносини, а зберігається валютний контроль використовується переважно в цілях отримання статистичних даних про рух валюти і стані