Доходи бюджету: як вони формуються?

Дохідна частина бюджету в багатьох західних країнах утворюється за рахунок наступних видів надходжень: прибуткового податку, податку на корпорації, внесків на соціальне страхування, акцизів (непрямих податків на товари масового споживання і на послуги), податків на предмети споживання.

Найбільшу питому вагу становлять: а) податки на доходи фізичних і юридичних осіб; б) відрахування на соціальне страхування (підтримка престарілих, непрацездатних громадян).

Доходи держави надходять до його бюджету. При цьому розрізняються федеральний бюджет, регіональні бюджети і суми всіх бюджетних доходів у консолідованому бюджеті (табл. 28.1).

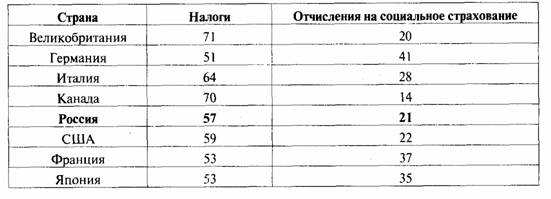

Таблиця 28.1

Доходи консолідованого бюджету в 2003 р. (у відсотках до всіх доходів)

З таблиці. 28.1 видно, що основну частку надходжень грошей до бюджету становлять податки. У зв'язку з цим фіскальна політика держави повинна бути спрямована на вдосконалення податкового законодавства та практики збору податків.

Розглянемо як приклад найбільш важливу різновид оподаткування - прибутковий податок, який встановлюється на доходи фізичних осіб і прибуток фірм. Як визначається величина цього податку?

Спочатку підраховується валовий дохід - сума всіх доходів, отриманих фізичними та юридичними особами з різних джерел.

За законодавством зазвичай дозволяється з валового доходу призвести такі відрахування: а) виробничі, транспортні, відрядження та рекламні витрати, б) різні податкові пільги (неоподатковуваний мінімум доходів; суми пожертвувань, пільги для пенсіонерів, інвалідів та ін.) Значить, оподатковуваний дохід - це різниця між валовим доходом та зазначеними відрахуваннями.

Важливо встановити оптимальну податкову ставку (розмір податку на одиницю оподаткування). Розрізняють такі ставки податку:

- прогресивні, які зростають із збільшенням доходів;

- пропорційні - єдиний відсоток сплати податків незалежно від доходів;

- регресивні, які знижуються в більшій мірі в бік менших доходів (рис. 28.4).

Види податків

Практика показує, що при надзвичайно високих ставках податків підриваються матеріальні стимули до праці та новаторства. Непомірне зростання в 60-70-х рр.. XX в. в західних країнах податкового тягаря викликало «податкові бунти», широке ухилення від податків, призвело до витоку капіталів і втечі одержувачів високих особистих доходів в країни з більш низьким рівнем оподаткування.Навпаки, зниження ставок податків може сприяти прагненню працівників і підприємців збільшувати виробництво і отримувати великі доходи. Одночасно розширюється оподатковуваний база - заробітна плата і прибуток.

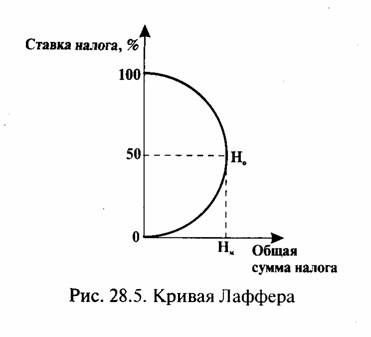

Група американських фахівців на чолі з професором А. Лаффера вивчила залежність суми податкових надходжень до бюджету від ставок прибуткового податку. Ця залежність відображена в кривій Лаффера (рис. 28.5).

Крива Лаффера

Було теоретично доведено: ставка податку в 50% (Але) є оптимальною. У такому випадку досягається максимальна сума податків (Н "). При ставці податку вище Але різко знижується ділова активність фірм і працівників, і тоді доходи йдуть в тіньову економіку. При ставці податку, близькою до 100% і дорівнює 100%, повністю зникають стимули до трудової діяльності та підприємництва.Визнано, що вища ставка оподаткування (для найвищих доходів) повинна бути 50-70%. Американські економісти говорять, що при настільки високій ставці податку, як у Швеції (75%), в США ніхто не став би працювати в легальній економіці.

У 80-х - початку 90-х рр.. XX в. у провідних країнах Заходу проводилися радикальні податкові реформи. Їх мета - ввести більш рівномірний оподаткування рівних за величиною доходів, зменшити податок на прибутки компаній, знизити прогресивність оподаткування, ліквідувати ряд податкових пільг.

Серед бюджетних надходжень провідне місце займає індивідуальний прибутковий податок (від '/, до' /, всіх надходжень до бюджету). При цьому особисті доходи громадян оподатковуються незалежно від джерел отримання (заробітна плата, платня, підприємницький прибуток, відсоток, дивіденд, рента, гонорари тощо), які зменшуються на суму законодавчо дозволених знижок і відрахувань. Прибутковий податок підраховується за прогресивною шкалою ставок.

Податки на прибутки компаній складають важливу частину надходжень до бюджету (до 20%). У більшості західних країн в останні роки ця частка доходів має тенденцію до зменшення. Максимальна ставка податку на прибуток коливається від 30 до 50%. У більшості країн встановлені знижені ставки для малих підприємств, щоб стимулювати їх діяльність.

В останні роки зростає значення внесків на соціальне страхування. Їх виплачують особи, найняті на роботу (у відсотках до валового заробітку), і підприємства (у відсотках до загального фонду заробітної плати). Надходження від компаній зазвичай перевищують внески трудящих. Разом з тим витрати фірм на ці цілі включаються у виробничі витрати, внаслідок чого через механізм цін вони перекладаються на покупців.

Істотну фіскальну роль відіграють непрямі податки, які включаються в ціну товару і цілком оплачуються покупцями.

До непрямих податків відносяться також акцизи. Ними обкладаються головним чином алкогольні напої, тютюнові вироби та бензин. Особливою різновидом непрямих податків є мита - державні грошові збори, що стягуються через прикордонні митні установи з товарів, цінностей та майна, що провозяться через кордон країни. Розмір мита встановлюється митними тарифами (розмірами плати), які вказуються в списках товарів, які обкладаються митом.

У сучасних умовах продовжує діяти ряд традиційних податків: а) з спадщини і дарувань і б) майнові, який стягується з оціночної вартості землі, будівель, споруд, індивідуальних домоволодінь. Такі специфічні податки не вносять істотного внеску в дохідну частину бюджету.

Не можна не помітити, що частина платників податків різними способами намагаються позбутися від сплати податків.

Співробітники податкової поліції виявили понад 100 способів ухилення від податків. Ось кілька, мабуть, найпростіших:

- знижується обсяг виробленої продукції;

- завищується собівартість товару (щоб приховати частину прибутку);

- торгова виручка, отримана готівкою, не доводиться, не вказується.

У другій половині XX в. розроблені нові способи відходу від податків.

В обхід податкових органів злочинці стали переправляти свої доходи в місця з різними назвами:

- «податкові притулки»;

- « податкові гавані »;

-« офшорні зони »(від англ. off shore - поза берегом).

Такі укриття для доходів - це невеликі держави і території, куди активно залучаються позичкові капітали за кордону. Власникам капіталів надаються податкові та інші пільги. Виділяються: сім офіційних офшорних центрів:

1) Багамські острови;

2) Бахрейн;

3) Гонконг;

4) Сінгапур;

5) Кайманові острови;

6) Панама;

7) Нідерландські Антильські острова.

Не мають офіційного правового становища «офшор» понад 70 територій, де також надають офшорні послуги (Бермудські острови, Гібралтар, Кіпр, Мальта, Швейцарія та ін.)

Звичайно, приховування від оподаткування зменшує обсяги дохідної частини бюджету і його видаткової частини.

Інформація, релевантна " Доходи бюджету: як вони формуються? "

- 2.1. Бюджетна класифікація як основа організації аналізу виконання кошторису витрат, характеристика видів витрат

доходів і витрат бюджету забезпечується єдністю системи бюджетного обліку, в основі якої лежить бюджетна класифікація, що передбачає науково обгрунтовану, обов'язкову угруповання доходів і видатків бюджету за однорідними ознаками, закодованим в певному порядку. Бюджетна класифікація використовується для складання і виконання бюджетів і покликана забезпечити порівнянність - 4.6. Додаткова інформація

дохід і рівень освіти. До речі, в країнах Заходу в своїй практиці страхові компанії, оцінюючи за допомогою тестів потенційну тривалість життя клієнта, обов'язково включають ці показники в запитальник. Рівень матеріального благополуччя робить значний вплив на спосіб життя. Люди з меншими доходами частіше хворіють і рідше вдаються до медичної допомоги. Однак на здоров'я людини - ЕПОХА вузького ТИМЧАСОВОГО кругозір

доходів. У технічному сенсі багато урядів мають негативний тимчасової кругозір. Якщо бюджетні дефіцити уряду перевищують інвестиційну діяльність, закладену в його бюджет, як це відбувається з американським федеральним урядом, то уряду займаються простим вирахуванням з інвестиційних фондів. Насправді вони тим самим зменшують майбутнє зростання, щоб - Агрегирование

доходи, більшу частину яких вони витрачають на споживання (споживчі витрати), а частину, що залишилася зберігають і тому виступають , по-перше, основним покупцем товарів і послуг, а по-друге, основним Сберегатель, або кредитором, тобто забезпечують пропозицію кредитних коштів в економіці. Фірми - самостійний, раціонально діючий макроекономічний агент, метою економічної - Макроекономічні моделі та їх показники

дохід, W - багатство, Yd і W є екзогенними змінними, а С - ендогенної змінної. Дана модель дозволяє дослідити, як зміна наявного доходу і (або) багатства змінює величину споживчих витрат. Споживання, таким чином, виступає як залежна величина (функція), а наявний дохід - як незалежна величина (аргумент функції). У різних моделях одна і та ж - Величина і характер зміни попиту

дохід населення змінився. Якщо він збільшився, то кожній ціні товару буде відповідати більший обсяг попиту, відбудеться зсув прямої вправо з положення D у положення D2. Навпаки, зменшення доходу призведе до зміщення лінії попиту вліво в положення Dv Зрушення лінії попиту веде до зміни обсягу попиту при деякій постійній ціні Р, і одного й того ж обсягу попиту при зсуві лінії попиту - Державний бюджет, фінанси і фінансова система

доходів). Проект бюджету щорічно обговорюється і приймається законодавчим органом - парламентом країни (у Росії - Державною Думою), регіональними та місцевими законодавчими органами (залежно від структури бюджетної системи країни) .. У сучасних умовах бюджет є також потужним важелем державного регулювання економіки, впливу на господарську кон'юнктуру, а - 1. Меркантилізм - теорія і практика

доходи і могли б жити в більшому достатку. Звідси видно, наскільки глибоко вкоріненою була віра в корисність розкоші і шкода ощадливості. Але повернемося до "Байці про бджіл". У другій її частині Мандевіль описує економічну систему, де всі пороки зникають. Марнотратство змінюється ощадливістю. Зникає розкіш, припиняється споживання всього, що виходить за межі простих фізіологічних - Тема 36. Кругообігу ДОХОДІВ І ПРОДУКТІВ

доходів, витрат і майна, що дозволяє відтворювати економічну систему в цілому (рис. 36.1). {Foto80} Рис. 36.1. Модель обороту ресурсів у відкритій економіці Модель кругообігу передбачає участь кожного макроекономічного агента в якості як продавця, так і покупця: у=C + I + G + X, (36.1) де у - вироблений в країні національний продукт, що становить совакупность - Тема 42. ІНФЛЯЦІЯ ТА ЇЇ ВИДИ

доходу від одних груп населення до інших, при цьому в безумовному програші опиняються одержувачі фіксованих доходів: бюджетники, пенсіонери, рантьє, студентство; г) завдає шкоди особам творчих, вільних професій, знецінюючи їх великі, але нерегулярні разові доходи; д) підриває зайнятість населення. 4. Крива Філіпса. Зв'язок інфляції з безробіттям можна проілюструвати за