2.10.2. Операції нарощення і дисконтування

У фінансових обчисленнях перший показник має ще назви "процентна ставка", "відсоток", "зростання", "ставка відсотка", "норма прибутку" , "прибутковість", а другий - "облікова ставка", "дисконтна ставка", "дисконт". Очевидно, що обидві ставки взаємопов'язані, тобто, знаючи один показник, можна розрахувати інший:

Обидва показники можуть виражатися або в частках одиниці, або у відсотках. Різниця в цих формулах полягає в тому, яка величина береться за базу порівняння: у формулі (2.10.1) - вихідна сума, у формулі (2.10.2) - сума повернення.

Як же співвідносяться між собою ці показники? Очевидно, що rt> dt, а ступінь розбіжності залежить від рівня процентних ставок, що мають місце в конкретний момент часу. Так, якщо rt=8%, dt=7,4%, то розбіжність порівняно невелика; якщо rt=80%, то dt=44,4%, тобто ставки істотно розрізняються по величині.

У прогнозних розрахунках (наприклад, при оцінці інвестиційних проектів), як правило, мають справу з процентною ставкою, хоча зазвичай це не обмовляється.

Отже, в будь найпростішої фінансової угоді завжди присутні три величини, дві з яких задані, а одна є шуканої.

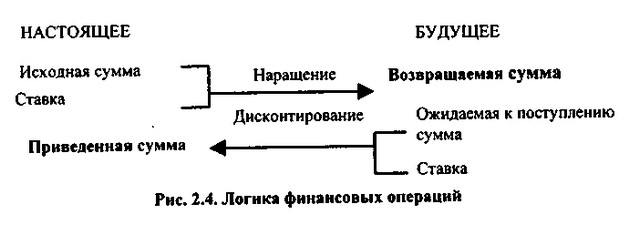

Процес, в якому задані вихідна сума і ставка (процентна або облікова), у фінансових обчисленнях називається процесом нарощення, шукана величина - нарощеної сумою, а використовувана в операції ставка - ставкою нарощення. Процес, в якому задані очікувана в майбутньому до отримання (яка повертається) сума і ставка, називається процесом дисконтування, шукана величина - наведеної сумою, а використовувана в операції ставка - ставкою дисконтування. У першому випадку мова йде про рух грошового потоку від сьогодення до майбутнього, в другому - про рух від майбутнього до теперішнього (див. рис. 2.4).

Логіка фінансових операцій

Економічний сенс фінансової операції, що задається формулою (2.

FV=PV + PV - rt,

і PV - rt> 0, то видно, що час генерує гроші.

На практиці прибутковість є величиною непостійною, що залежить головним чином від ступеня ризику, асоційованого з даним видом бізнесу, в який зроблено інвестування капіталу. Зв'язок тут прямо пропорційна: чим ризикованіше бізнес, тим вище значення прибутковості. Найменш ризиковані вкладення в державні цінні папери або в державний банк, однак прибутковість операції в цьому випадку відносно невисока.

Величина FV показує як би майбутню вартість сьогоднішньої величини PV при заданому рівні прибутковості.

Оскільки з формули (2.10.2):

PV=FV - (l - dt)

і (1 - dt) <1, знову приходимо до висновку, що час генерує гроші.

Економічний сенс дисконтування полягає в тимчасовому впорядкування грошових потоків різних часових періодів. Одна з інтерпретацій ставки, використовуваної для дисконтування, така: ставка показує, який щорічний відсоток повернення хоче (або може) мати інвестор на капітал, що їм капітал. У цьому випадку шукана величина PV показує як би поточну, сьогоднішню вартість майбутньої величини FV.

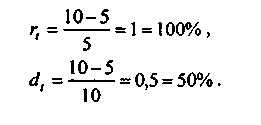

Приклад 2.14. Підприємство отримало кредит на один рік у розмірі 5 тис. руб. з умовою повернення 10 тис. руб. У цьому випадку процентна ставка дорівнює 100%, а дисконт - 50%:

Інформація, релевантна "2.10.2. Операції нарощення і дисконтування"

- Вартість грошей у часі. Складний відсоток і дисконтування

нарощення) і фактор дисконтування (дисконтний множник). Дисконтування, як і нарахування складних відсотків, базується на використанні відсоткової ставки. Як визначити процентну ставку для дисконтування, так звану ставку дисконту? В економічному аналізі її визначають як рівень прибутковості, який можна отримати за різними інвестиційним можливостям. Наприклад, якщо нашому - Поняття простого і складного відсотка

операціях є 1 рік, найбільш поширений варіант, коли процентна ставка встановлюється у вигляді річної ставки, що припускає одноразове нарахування відсотків по закінчення року після отримання позики. Відомі дві основні схеми дискретного нарахування: - схема простих відсотків; - схема складних відсотків. Схема простих відсотків припускає незмінність бази, з якої відбувається - 3.2.1. Дисконтування грошових потоків

операційний дохід від експлуатації, то застосовується ставка дисконтування, що враховує ставку доходу і ставку відсотка або ставки для землі та споруд. Якщо аналізується дохід, що отримується інвестором на власний капітал, застосовується ставка доходу на власний капітал. Потоки доходу прогнозуються на підставі ретельного аналізу поточного стану ринку нерухомості і тенденцій його - Питання 76. Статистика процентних ставок. Прості і складні відсотки Статистика процентних ставок є складовою частиною статистики фінансів. Базисним поняттям статистики процентних ставок є процентні гроші або відсотки.

Операціях строком більше 1, 3, 5 і т. д. років. При використанні складних відсотків процентна сума J за період n років розраховується за формулою: J=S - P=P * [(1 + i) n - - Терміни і поняття

дисконтування Грошові надходження (грошовий потік) Чиста приведена вартість Внутрішня норма прибутковості Рентабельність проекту Термін окупності - 3.2.3. Визначення ставки дисконтування

дисконтування грошових потоків заснований на перетворенні в поточну вартість майбутніх довільно змінюються доходів від володіння нерухомістю з використанням ставок дисконтування, що відображають стан і очікування ринку. Ставка дисконтування - норма складного відсотка, яка застосовується при перерахунку вартості грошових потоків на певний момент часу. Вибір ставки дисконтування заснований - Прибутковий підхід

дисконтування майбутніх доходів (дисконтування грошового потоку). Суть методу капіталізації доходу полягає в тому, що ринкова вартість об'єкта прямо пропорційна грошовому доходу і обернено пропорційна очікуваної ставкою капіталізації, або, інакше, очікуваної ставкою доходу: {foto92}, (17.10) де С - ринкова вартість; R - річний дохід; r - очікувана ставка капіталізації - Дисконтування майбутніх доходів

дисконтування майбутніх доходів, за допомогою якого можна визначити сьогоднішню цінність коштів, які надійдуть пізніше. Вживаний в даний час метод занижує ті вигоди, які можна отримати в довгостроковій перспективі від впровадження гнучких виробничих систем. Це призводить до рішень, спрямованим на "розпродаж майбутнього". Відбувається це через те, що багато компаній встановлюють - 2. МІЖНАРОДНИЙ ФАКТОРИНГ.

Операцій (Додаток 7. Договір про проведення факторингових операцій). У практиці міжнародної торгівлі факторинг з'явився в 60-х роках цього століття, найбільший розвиток він отримав в 80-і роки. За 1981-1995 рр.. оборот по факторингу виріс в Італії - в 74 рази, в Іспанії - в 14 разів, у Великобританії та Франції в - 7,5 разів і т.д. У Росії в 1989-1992 рр.. операції, що віддалено нагадують - 3. Банківські операції

операцій: - пасивні; - активні; - банківські послуги; - власні операції банків. Перші дві групи операцій найбільш поширені, і на них припадає основна частина банківського прибутку. У розвинених гранах з ринковою економікою в останні роки значно зріс обсяг банківських послуг. Вони поступово стають другим за важливістю джерелом доходів банків. Власні операції - 3.3. Іпотечне-інвестиційний аналіз

операційний дохід n року проекту; DS - сума обслуговування боргу в n році проекту; TG - сума реверсії без урахування витрат на продаж; UM - невиплачений залишок кредиту в кінці терміну проекту п; i - віддача на власний капітал; М - початкова сума кредиту або поточний залишок основної суми боргу. Цю формулу можна застосовувати у вигляді рівняння в наступних випадках: - Якщо