| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Правильність відбору залежить від виду інвестиційного проекту.

Методи вибору оптимального інвестиційного проекту

Розглянемо докладніше методи вибору інвестиційних проектів.

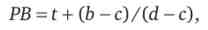

Застосовується така формула:

де t - період часу, коли кумулятивні чисті грошові надходження менше або дорівнюють початковим; ред - початкові інвестиції; з - кумулятивні чисті грошові надходження в рік t; d - кумулятивні чисті грошові надходження в рік (t +1).

Термін окупності може розраховуватися: 1) на основі кумулятивних звичайних надходжень; 2) на основі кумулятивних дисконтованих надходжень.

Рішення приймається на основі порівняння отриманого терміну окупності з цільовим. Цільовий термін окупності визначається керівництвом фірми виходячи з таких міркувань:

Проект слід прийняти, якщо очікуваний термін окупності менше

(Або по крайней мере, не більше) цільового.

Переваги цього методу полягають в наступному:

Грошові надходження, очікувані в далекому майбутньому, розглядаються як більш ризиковані, ніж найближчі грошові надходження, оскільки чим довше потрібно очікувати повернення грошових коштів, т. Е. Чим на більший термін відволікаються кошти, тим вище ризик їх втрати і тим вища плата за альтернативні можливості їх використання в цей період. Чим коротше термін окупності, тим менш ризикованим є проект.

До недоліків методу слід віднести:

Даний метод доцільно використовувати:

Завдання, що ілюструє теорію

Очікувані щорічні грошові надходження нафтовидобувної компанії АВС, пов'язані з освоєнням нового родовища, розподіляються наступним чином по роках:

рік здійснення

проекту ... 1 2 3 4 5 6

щорічні

надходження ... 12 500 12 500 12 500 12 500 12 500 12 500.

Початкові витрати становлять 50 000 млн руб. Чи варто здійснювати даний проект, якщо середній термін окупності для вкладень такого роду становить п'ять років?

Рішення

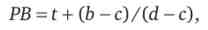

Розрахуємо звичайний термін окупності проекту

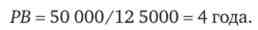

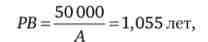

Можна обчислити також термін окупності на основі поточної вартості (приймемо ставку відсотка за 10%):

"12500 12500 12500 12500 12500 ог

де А = - + - 5 - + - + - + - г-= 47 384,85.

1,1 С1Д) (1Д) (1Д) (1Д)

Так як розрахунковий термін окупності проекту менше цільового (середнього терміну окупності), проект доцільно прийняти.

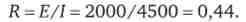

2. Середня віддача на капітал. Цей показник визначається як частка від ділення середньої очікуваного прибутку від здійснення проекту на середню балансову вартість інвестицій:

де R - середня віддача на капітал; ле - середня очікувана прибуток; I - середня балансова вартість інвестицій.

Середній прибуток від здійснення проекту визначається як середньоарифметична величина щорічної очікуваного прибутку:

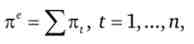

де К ' - прибуток в рік t; п - число років здійснення проекту.

Середня балансова вартість інвестицій розраховується як середньоарифметична величина щорічного чистого балансової вартості інвестицій:

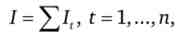

де / - чиста балансова вартість на рік t.

Щорічний чистий балансова вартість інвестицій представляє собою первісну вартість витрат на проект за вирахуванням накопиченої амортизації.

Рішення приймається на основі порівняння середньої віддачі на капітал з цільової віддачею на капітал. Цільова віддача на капітал розраховується виходячи їх наступних факторів:

Проект слід прийняти, якщо розрахункова середня віддача від інвестицій більше (не менш) цільової віддачі.

Переваги методу полягають:

До недоліків методу відносяться такі чинники:

Метод доцільно використовувати:

Завдання, що ілюструє теорію

Компанія приймає рішення про інвестиції. Відомі такі дані її бухгалтерського балансу.

|

дані балансу |

Рік реалізації проекту |

|||

|

1-й |

2-й |

3-й |

4-й |

|

|

Сукупна балансова вартість інвестицій |

9000 |

9000 |

9000 |

9000 |

|

Накопичена амортизація |

0 |

3000 |

6000 |

9000 |

|

Чиста балансова вартість інвестицій |

9000 |

6000 |

3000 |

0 |

|

Чистий прибуток |

- |

3000 |

2000 |

1000 |

Чи варто здійснювати інвестиційні вкладення?

Рішення

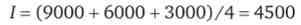

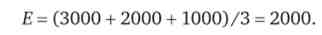

Розрахуємо середню віддачу на інвестиції. Для цього визначимо середню чисту балансову вартість інвестицій

і середній щорічний чистий дохід

Знайдемо тепер середню віддачу на вкладений капітал:

Проект слід прийняти, якщо цільова віддача на капітал для фірми нижче 44%.

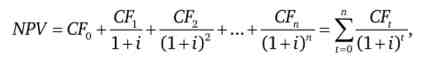

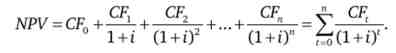

3. Наведена (дисконтована) вартість. Метод приведеної вартості передбачає обчислення дисконтованих чистих грошових надходжень за період здійснення проекту. Чисті грошові надходження являють собою грошові надходження в рік здійснення проекту за вирахуванням витрат, пов'язаних із здійсненням проекту в даний рік. При цьому вже зроблені витрати по проекту не беруться до уваги, так як вони є незворотними витратами (омертвлення засобів) і не впливають на ефективність проекту в майбутньому. Враховується ймовірність отримання того чи іншого грошового надходження. Чисті грошові надходження з урахуванням ймовірності їх отримання дисконтируются до року прийняття рішення, який розглядається як нульовий рік здійснення проекту, так що приведена вартість проекту виходить як сума чистих наведених (дисконтованих) грошових надходжень за всі роки реалізації проекту:

де NPV - приведена вартість проекту; CFt - чисті грошові надходження в рік t; i - норма дисконтування (ставка відсотка).

Норма дисконтування вибирається з урахуванням наступних факторів:

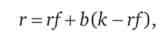

Традиційно використовується два методи вибору норми дисконтування:

де г - обрана норма дисконтування; г / - віддача для безризикових вкладень; b - коефіцієнт бета; до - очікувана ринкова віддача на капітал.

Дисконтування чистих грошових надходжень передбачає врахування інфляції. Номінальні величини надходжень і норми дисконту коригуються на рівень інфляції.

Остаточне рішення приймається на основі знака приведеної вартості проекту. Проект слід прийняти, якщо приведена вартість позитивна.

До переваг даного методу відноситься те, що:

- метод дає можливість безпосередньо підсумувати проекти і аналізувати спільний проект: NPV (A + B) = NPV (A) +NPV (B).

Недоліки методу полягають в наступному:

Цей метод визначається доцільно застосовувати:

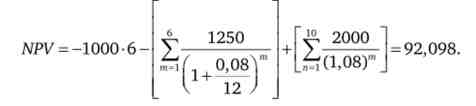

Завдання, що ілюструє концепцію

Вам пропонують прослухати шестимісячний курс з мікроекономіки. Заняття проходять три рази на тиждень і займають цілий день. В результаті ваша заробітна плата в період курсу зменшується на 1250 дол, в місяць. Вартість курсу дорівнює 1000 дол, в місяць. Причому ви повинні сплатити курс перед його початком. Після закінчення курсу отримані навички допоможуть вам у роботі, в результаті чого ваша заробітна плата зросте на 2000 дол, в рік в наступні 10 років, які вам залишилося працювати до пенсії. Ставка позичкового відсотка дорівнює 8. Чи варто записуватися на цей курс? Обгрунтуйте свою відповідь розрахунками.

Рішення

п = (1; 10) - скільки років працюємо в майбутньому з надбавкою до зарплати 2000 дол, в рік;

т = (1; 6) - тривалість курсу.

Загальна вартість курсу за 6 місяців = 1000 - 6 = 6000 дол.

Чистий дисконтована вартість курсу:

Отримуємо остаточне значення: NPV = 92.

На курс записуватися варто, оскільки NPV> 0.

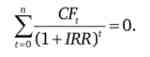

4. Внутрішня віддача на капітал. Цей показник являє собою норму дисконту, при якій приведена вартість очікуваних від проекту грошових надходжень дорівнює приведеній вартості пов'язаних з проектом витрат. Внутрішня віддача на капітал знаходиться за умови, що приведена вартість проекту дорівнює нулю. Внутрішня віддача на капітал показує віддачу на капітал, при якій грошових надходжень від проекту достатньо, щоб відшкодувати інвестований капітал.

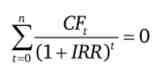

Внутрішня віддача на капітал (internal rate of return - IRR) обчислюється з виразу

і показує мінімальну норму прибутковості вкладеного капіталу.

Рішення приймаються на основі порівняння внутрішньої віддачі на капітал з цільової віддачею. Якщо внутрішня віддача на капітал не менше цільової, проект слід прийняти.

Переваги методу можна охарактеризувати наступним чином:

Недоліки цього методу полягають в тому, що:

Метод доцільно використовувати:

Завдання, що ілюструє теорію

Фірма оцінила грошові надходження від проекту наступним чином: рік здійснення

проекту ... О 1 2 3 4

грошові

надходження ...- 1000 500 400 300 100.

Проект вимагає початкових витрат в розмірі 1000 млн руб. (Що зазначено в вигляді негативних грошових надходжень в нульовий рік). Чи варто прийняти проект, якщо норма дисконтування становить 10%?

Рішення

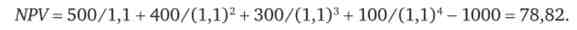

Розрахуємо чисту теперішню вартість проекту

Так як чиста теперішня вартість проекту позитивна, проект слід прийняти.

Такий же висновок можна зробити на основі розрахунку індексу прибутковості:

У чисельнику дана теперішня вартість доходів (сукупних грошових надходжень) проекту, а в знаменнику - сукупні витрати на проект.

Так як значення індексу прибутковості більше одиниці, проект слід прийняти.

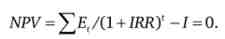

Розрахуємо для цього ж проекту внутрішню віддачу на капітал (IRR). Вона розраховується аналогічно NPV (Замінює норму дисконтування) за умови, що чиста приведена вартість дорівнює нулю:

Підставами конкретні значення

Звідки отримуємо значення IRR = 14,5%.

Звідки отримуємо значення IRR = 14,5%.

Внутрішню віддачу на капітал слід порівняти з цільової нормою прибутку. Нехай в даному випадку цільова норма прибутку дорівнює нормі дисконтування 10%. Оскільки внутрішня віддача на капітал більше цільової норми дисконтування, проект слід прийняти.

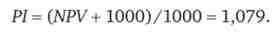

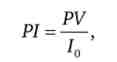

5. Індекс прибутковості. Цей показник відображає відносну прибутковість проекту або дисконтовану вартість грошових надходжень від нього в розрахунку на одну грошову одиницю витрат на проект. Індекс прибутковості розраховується як частка від ділення приведеної вартості проекту на вартість первісних витрат.

Індекс прибутковості (profitability index - PI) дорівнює

де PV - теперішня вартість надходжень за проектом; 10 - початкові вкладення.

Рішення приймаються на основі зіставлення PI з одиницею: проект слід прийняти при Р / > 1.

Цей метод має такі переваги:

Даний метод може бути використаний:

ШПАРГАЛКА

Правила прийняття рішень

Термін окупності (РВ)

Правило прийняття рішення:

тут Т - цільової термін окупності (середній термін окупності проектів подібного типу, середній по галузі або регіону).

Правило прийняття рішення:

Правило прийняття рішення:

тут i - цільова ставка (Hurdle rate) або ціна капіталу (Cost of capital). індекс прибутковості (РГ)

Правило прийняття рішення:

Проблеми з методами оцінки проектів:

Ранжування проектів передбачає використання наступних критеріїв:

Слід враховувати такі фактори, як: розмір проекту (великий, середній, малий), термін реалізації проекту (довгостроковий, середньостроковий або короткостроковий), ступінь ризикованості проекту.

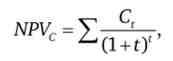

7. Наведена вартість майбутніх витрат. Для оцінки та відбору інвестиційних проектів з приблизно однаковими грошовими надходженнями в умовах обмеженості ресурсів фірми застосовується метод приведеної вартості майбутніх витрат. Наведена вартість майбутніх витрат, пов'язаних із здійсненням проекту, дорівнює

де NPVC - наведена (дисконтована) вартість витрат; З( - очікувані майбутні витрати в рік t; i - норма дисконтування.

Рішення приймається на основі вибору проекту з найменшою величиною наведеної вартості майбутніх витрат.