| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

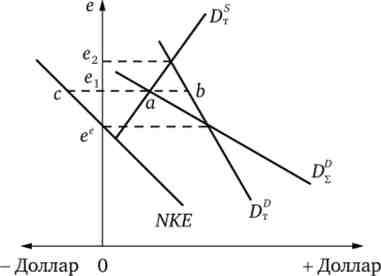

Припустимо, що експорт країни зменшився, наприклад, через спад у світовій економіці (рис. 12.11). Скорочення експорту виразиться в зсуві лінії (Г?) Вліво. Тепер для вирівнювання рахунку поточних операцій обмінний курс повинен підвищиться до еу Якщо інвестори вважатимуть, що економічний спад збережеться надовго і піднімуть очікуване значення обмінного курсу до е2, то крива чистого експорту зрушиться вправо (вгору), перетинаючи вісь ординат в точці е2 (Цей зрушення не представлений на рис. 12.11). В результаті нульове сальдо по обох частин платіжного балансу збережеться, але при більш високому обмінному курсі. Якщо ж інвестори сприймуть погіршення економічної кон'юнктури як випадкове нетривалий явище і не змінять своїх очікувань щодо майбутньої величини валютного курсу, то його поточне значення зросте до ev Підвищення обмінного курсу збереже нульове сальдо платіжного балансу, але за рахунком поточних операцій воно буде негативне (NE < 0), представлене відрізком ab, яке компенсується припливом капіталу (NKE < 0), представленим таким же по довжині відрізком cet; відрізки ah і се1 рівні з побудови.

Мал. 12.11. Надлишок за рахунком поточних операцій і дефіцит по рахунку руху капіталу

У відкритій економіці поряд з інструментами стабілізаційної політики, розглянутими в гл. 11, держава може використовувати валютну політику, під якою розуміється поведінка грошової влади на валютному ринку. Якщо центральний банк не бере участі в операціях на валютному ринку, то країна має плаваючий обмінний курс. За допомогою своїх інтервенцій на валютному ринку центральний банк може або згладжувати коливання обмінного курсу національної грошової одиниці (політика керованого плаваючого обмінного курсу), любо підтримувати сталу ціну вітчизняних грошей (політика фіксованого обмінного курсу).

З 1947 по 1971 р в економічно розвинених країнах Заходу діяла система регульованих зв'язаних валютних курсів, створена одночасно з Міжнародним валютним фондом за рішенням Бреттон-Вудської міжнародної конференції 1944 р Відповідно до цього рішення МВФ встановив для своїх членів фіксовані валютні курси але відношенню до долара США, а долар обмінювався па золото за ціною 35 дол, за тройську унцію. Коли фактичний обмінний курс національної валюти країни - учасниці угоди відхилявся від фіксованого більше ніж на 1%, тоді центральній банк цієї країни проводив відповідні операції на валютному ринку, використовуючи в разі потреби кредити МВФ. У міру збільшення доларів в золотовалютних резервах зарубіжних центральних байків США ставало все важче забезпечувати золоте покриття долара. 15 серпня 1971 року президент Р. Ніксон скасував конвертацію долара в золото, в результаті чого система фіксованих валютних курсів, що проіснувала з перемінним успіхом майже чверть століття, звалилася.

В даний час в більшості країн, в тому числі і в Росії, діє режим керованих плаваючих валютних курсів; при цьому масштаби інтервенцій на валютному ринку залежать від проміжних цілей грошово-кредитної політики (див. табл. 11.2).

У деяких невеликих країнах встановлюється фіксований обмінний курс по відношенню до стабільної іноземної валюти або кошика валют. Для його підтримки потрібні значні валютні резерви і стійкі джерела їх поповнення, щоб захиститися від спекулятивної атаки на національну грошову одиницю. Особливо жорстким варіантом фіксування обмінного курсу є система валютного ради (Currency board arrangement), При якій підтримання встановленої ціни національної грошової одиниці на валютному ринку закріплюється законодавчо і кількість що знаходяться в обігу грошей повністю визначається цінністю золотовалютних резервів країни, вираженої в національній грошовій одиниці; при цьому центральний банк позбавляється можливості проводити активну грошову політику.

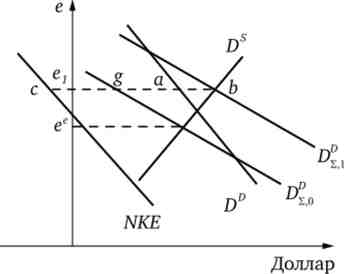

Розглянемо наслідки інтервенції центрального банку на валютний ринок за допомогою рис. 12.12.

Мал. 12.12. Валютна інтервенція центрального банку

Припустимо, що з метою стимулювання економічної активності в країні центральний банк вирішив домогтися збільшення чистого експорту за рахунок підвищення обмінного курсу національної валюти; для цього він стане купувати іноземну валюту. Через збільшення попиту на валютному ринку крива зміститься вгору і рівноважний обмінний курс підвищиться до е{. В результаті експорт товарів і послуг збільшиться (зросте обсяг пропозиції девізів), а їх імпорт зменшиться (скоротиться обсяг попиту на девізи), утворюючи надлишок за рахунком поточних операцій, рівний відрізку ab. Якщо інтервенція центрального банку не змінить очікуване значення валютного курсу, то в очікуванні зміцнення національної валюти (зниження її обмінного курсу) з'явиться чистий приплив капіталу в розмірі відрізка сех. за побудовою ab + cet = Ga, т. е. обсяг закупівель центрального банку на валютному ринку дорівнює сумі надлишку за рахунком поточних операцій і чистого припливу капіталу з-за кордону.

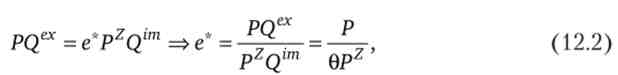

При проведенні валютної політики доводиться стикатися з проблемою «подвійного якоря», суть якої коротко можна представити таким чином. Оскільки ринковий обмінний курс визначається з рівняння нульового сальдо платіжного балансу країни, то

де 0 = Qim/ Qex - показник реальних умов обміну. Для провідників грошової політики маленької країни знаменник у виразі (12.2) - екзогенно задана величина. Тому контролювати грошові влади країни можуть або обмінний курс вітчизняних грошей, або рівень цін1.

У 2013-2015 рр. Банк Росії має намір проводити «подальше скорочення прямого втручання в механізм курсоутворення і створення умов для переходу до режиму плаваючого валютного курсу до 2015 р Підвищення гнучкості курсоутворення призведе до збільшення значущості для формування ситуації на внутрішньому валютному ринку ринкових факторів, в тому числі транскордонних потоків капіталу ».

Для проведення ефективної валютної політики слід розрізняти реальну і монетарну складові валютного курсу. Величина 0 (або зворотна її величина - реальний обмінний курс) становить реальну компоненту номінального валютного курсу; вона визначається порівняльними витратами виробництва обмінюваних товарів в кожній з країн, обсягами та асортиментом наявних у них факторів виробництва, перевагами споживачів. Рівні цін в кожній з країн прямо пропорційні кількості знаходяться в обігу грошей, тому ставлення P / Pz - монетарна складова валютного курсу. Так, в прикладі 12.2 країна А обмінює 29,3 од. свого блага Яна 21,1 од. імпортованого блага F; отже, для неї 0 = 21,1 / 29,3 = 0,72. Так як Рн Л = 9,09 руб., A PF в = 11,62 дол., То монетарна складова обмінного курсу валюти країни А дорівнює 9,09 / 11,62 = 0,782. В результаті поділу монетарної складової на реальну складову отримуємо номінальний обмінний курс: 0,782 / 0,72 = 1,086.

За допомогою валютної політики можна підтримувати на бажаному рівні показник реальних умов обміну. Відповідно до рівністю (12.2)

Отже, для стабілізації реальних умов обміну при зміні монетарної складової номінального обмінного курсу він повинен змінитися в тому ж напрямку і в тій же мірі. Це можна забезпечити за допомогою відповідного регулювання статей рахунку руху капіталу платіжного балансу.

При керованому плаваючому обмінному курсі і таргетування інфляції в разі зміни 0 підтримувати обмінний курс на колишньому рівні недоцільно; якщо ж обмінний курс коливається внаслідок різких змін портфельних інвестицій (спекулятивних атак на валютний ринок), то в інтересах національної економіки варто, по можливості, стабілізувати валютний ринок.