5.5. Управління залученням товарного (комерційного) кредиту

, де КЗкк - середній період заборгованості за товарним кредитом, у днях; СКЗ - середня сума залишку заборгованості за товарним кредиту в розглянутому періоді; Оо - одноденний обсяг реалізації продукції за собівартістю. 3. Оптимізація умов залучення товарного кредиту. Процес оптимізації передбачає розробку відповідних заходів щодо розширення сфери кредитних відносин з постійними партнерами з товарних операцій; по залученню нових партнерів з можливостями широкого використання комерційного кредиту; щодо забезпечення збільшення середнього періоду використання комерційного кредиту; щодо вдосконалення видів кредитів у розрізі господарських партнерів.

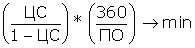

, де ЦС - розмір цінової знижки при здійсненні готівкового платежу за продукцію, виражений десятковим дробом; ПЗ - період надання відстрочки платежу, в днях. Мінімізуючи вартість залучення товарного кредиту необхідно керуватися наступними критеріями - ні по одному товарному кредиту вартість залучення не повинна перевищувати рівень ставки відсотка за короткостроковий банківський кредит з аналогічним періодом. 5. Забезпечення ефективного використання товарного кредиту. Основним критерієм такої ефективності виступає позитивна різниця між середнім періодом використання комерційного кредиту та середнім періодом обігу запасів ТМЦ, які він обслуговує. 6. Забезпечення своєчасних розрахунків за товарним кредитом. У процесі залучення комерційного кредиту повинні бути виключені нефінансові форми впливу з боку кредиторів.

Інформація, релевантна " 5.5. Управління залученням товарного (комерційного) кредиту "

- РЕФІНАНСУВАННЯ КРЕДИТУ

залучення комерційним банком дешевих короткострокових міжбанківських позик або кредитів центрального банку для забезпечення кредиту клієнтам за відносно невисокими процентними ставками , що перевищує ставки за залученими - 12.4. Залучені ресурси як найважливіший фінансовий джерело торговельних організацій

управлінню організацією. Управління залученими коштами з внутрішніх і зовнішніх джерел має особливості. Основною метою управління внутрішньої кредиторської заборгованістю є забезпечення своєчасного нарахування і виплати засобів, що входять до її складу. Незважаючи на гадану вигідність затримки платежів з цієї категорії засобів, вона призводить до зниження продуктивності праці, - Основні терміни і поняття

залучений капітал, активні і пасивні операції банків, баланс банку, обов'язкові резерви, надлишкові резерви, грошовий мультиплікатор, центральний - ОБЛІК БОРГОВИХ ВИМОГ

комерційний кредит покупцю; перетворення комерційного кредиту в - Комерційні банки

комерційних банків - це, перш за все, акумулювання депозитів та ведення поточних рахунків; оплата виписаних на ці банки чеків; надання кредитів підприємцям. Комерційні банки часто називаються фінансовими універмагами або супермаркетами кредиту. Адже вони здійснюють розрахунки і організують платіжний оборот в масштабах усього національного господарства. На базі їх операцій виникають - 21. Поять і цілі грошово-кред. політики. Кредитна система та її структура. Кредит і його форми.

Управління імміссіонной діяльністю. Включає наступні функції: а) розробка та реалізація ден.-кредитної політики; б) емісію та вилучення з обігу грошей; в) зберігання золотовалютного резерву країни; г) виконання кредитних і розрахункових операції; д) надання послуг комерційним банкам та кредітофінансовим установам. 2. Комерційні банки-основа кредитної системи: бувають універсальні та - КРЕДИТ ВІДКРИТИЙ

комерційний кредит, використовуваний при розрахунках між постійними контрагентами; сума заборгованостей по такому кредиту відноситься на рахунок покупця без документального оформлення - 103. Форми міжнародного кредиту

товарні кредити, надані в основному експортерами своїм покупцям, і валютні, що видаються банками в грошовій формі. Часто валютний кредит є однією з умов комерційної угоди з постачання обладнання і використовується для кредитування місцевих витрат з будівництва об'єкта на базі імпортного устаткування. По валюті позики розрізняються міжнародні кредити, - УПРАВЛІННЯ ЛІКВІДНІСТЮ

управління ліквідністю. Комерційні банки найчастіше використовують такі методи: 1) загальний метод розподілу коштів, що полягає в розподілі залучених і власних коштів по каналах розміщення з єдиного фонду відповідно до потреб та інтуїцією; 2) метод розподілу активів (конверсії коштів), що полягає в розміщенні активів у відповідності з термінами пасивів - КОМЕРЦІЙНИЙ КРЕДИТ

кредиту, наданого продавцями покупцям у вигляді продажу товарів у розстрочку, з відстроченим платежем (продаж в кредит). У цьому випадку кредит набуває форму товару, плата за який вноситься в подальшому і представляє погашення кредиту. Комерційний кредит надається під боргове зобов'язання (вексель) або за допомогою відкриття рахунку по заборгованості. Він сприяє прискоренню - ГРАНТ-ЕКВІВАЛЕНТ

комерційним кредитами, що забезпечують кредитору рівновеликий дохід; дорівнює безоплатній частини - ДЕШЕВІ ГРОШІ

комерційним банкам), зниження норм обов'язкових резервів, які комерційні банки зобов'язані зберігати в центральних банках, покупки центральними банками у комерційних банків державних цінних паперів. У результаті збільшуються вільні грошові ресурси банків, створюються пільгові умови для видачі банками недорогих - ОБЛІКОВА СТАВКА

комерційним банкам для поповнення їхніх грошових резервів і кредитування клієнтів. Чим вища облікова ставка центрального банку, тим вищий відсоток стягують потім комерційні банки за наданий ними кредит і - норму обов'язкових резервів

залучених банком). Норма обов'язкових резервів встановлює величину гарантійного фонду комерційного банку, що забезпечує надійне виконання його зобов'язань перед клієнтами. Така норма використовується одночасно центральним банком як інструмент регулювання діяльності комерційних - АКЦЕПТНИЙ КРЕДИТ

комерційного є те, що акцептантом тратти виступає солідний банк, який не надає кредиту і не вкладає в акцептну операцію своїх коштів, але зобов'язується оплатити тратту при настанні строку платежу, тобто формально кредит надається