6.1. Вартість і ціна капіталу

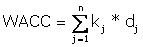

де kj - вартість j-го джерела коштів dj - питома вec j-гo джерела в загальній їх сумі. У загальному вигляді можна виділити п'ять основних джерел капіталу, необхідних для розрахунку середньозваженої вартості капіталу: банківські кредити і позики, облігаційні позики, звичайні і привілейовані акції, вартість фінансового лізингу. У процесі економічної діяльності окремих суб'єктів господарювання середньозважена вартість капіталу може бути визначена в наступних варіантах: - фактична середньозважена вартість капіталу (розрахована за фактично сформованій структурі елементів капіталу і фактичному рівню вартості кожного з них); - прогнозована середньозважена вартість капіталу (розрахована за планованої динаміці структури елементів капіталу і прогнозованому рівню вартості кожного з них). - оптимальна середньозважена вартість капіталу (за оптимізованої цільової структурі елементів капіталу і прогнозованому рівню вартості кожного з них). Оцінка і прогнозування середньозваженої вартості капіталу конкретної організації повинні здійснюватися з урахуванням багатьох факторів, зокрема: - структури елементів капіталу за джерелами його формування; - тривалості використання залученого капіталу; - середньої ставки позичкового відсотка та її динаміки, яка визначається коливаннями кон'юнктури ринку грошей та ринку капіталу ; - дивідендної політики, що визначає вартість власного капіталу; - доступності різних джерел фінансування, визначальною фінансову гнучкість організації; - галузевих особливостей діяльності організації, що визначають тривалість її операційного циклу та рівень ліквідності активів; - рівня ставки оподаткування прибутку, встановленого для даного виду діяльності, і системи податкових пільг та ін Під впливом перерахованих факторів середньозважена вартість капіталу постійно змінюється в процесі розвитку організації. Традиційно виділяють наступні базові елементи оцінки та управління вартістю власного капіталу: 1.Стоимость функціонуючого власного капіталу. При оцінці вартості враховується: - середня сума використовуваного власного капіталу в звітному періоді за балансовою вартістю. Цей показник служить вихідною базою коригування суми власного капіталу з урахуванням поточної ринкової його оцінки. Розрахунок цього показника здійснюється за методом середньої хронологічної за низку внутрішніх звітних періодів; - середня сума використовуваного власного капіталу поточної ринкової оцінці; - сума виплат власникам капіталу (у формі відсотків, дивідендів тощо) за рахунок чистого прибутку організації. Ця сума і являє собою ту ціну, яку організація платить за використовуваний капітал власників. У більшості випадків цю ціну визначають самі власники, встановлюючи розмір відсотків або дивідендів на вкладений капітал у процесі розподілу чистого прибутку. Вартість функціонуючого власного капіталу організації в звітному періоді визначається за наступною формулою:

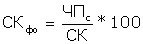

, де ПКФО - вартість функціонуючого власного капіталу організації в звітному періоді,%; ЧПс - сума чистого прибутку, виплачена власникам організації в процесі її розподілу за звітний період; СК - середня сума власного капіталу організації в звітному періоді. Процес управління вартістю цього елементу власного капіталу визначається насамперед сферою його використання - операційною діяльністю організації. Він пов'язаний з формуванням операційного прибутку організації та здійснюваної політикою розподілу прибутку. Відповідно вартість функціонуючого власного капіталу в плановому періоді визначається за формулою:

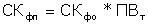

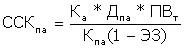

, де СКфп - вартість функціонуючого власного капіталу організації в плановому періоді, ПКФО - вартість функціонуючого власного капіталу організації в звітному періоді,%; ПВт - планований темп росту виплат прибутку власникам на одиницю вкладеного капіталу, виражений десятковим дробом. 2.Стоімость нерозподіленого прибутку останнього звітного періоду. Оцінюється з урахуванням певних прогнозних розрахунків. Так як нерозподілений прибуток являє собою ту капіталізовану її частина, яка буде використана в майбутньому періоді, то ціною сформованої нерозподіленого прибутку виступають плановані на її суму виплати власникам, яким вона належить. Такий підхід до оцінки нерозподіленого прибутку заснований на тому, що якби вона була виплачена власникам капіталу при її розподілі за результатами звітного періоду, то вони, інвестувавши її в будь-які об'єкти, одержали б певний прибуток, яка була б ціною цього інвестованого капіталу. Але власники віддали перевагу інвестувати цей прибуток у власну організацію, отже, її ціною виступає планована до розподілу сума чистого прибутку майбутнього періоду на цю частину інвестованого капіталу. З урахуванням такого підходу вартість нерозподіленого прибутку (СНП) прирівнюється до вартості функціонуючого власного капіталу організації (СКфп) в плановому періоді: СНП=СКфп Такий підхід дозволяє зробити наступний висновок: оскільки вартість функціонуючого власного капіталу в плановому періоді і вартість нерозподіленого прибутку в цьому ж періоді рівні, при оцінці середньозваженої вартості капіталу в плановому періоді ці елементи капіталу можуть розглядатися як єдиний підсумований елемент, тобто включатися в оцінку з єдиним підсумованим питомою вагою. Процес управління вартістю нерозподіленого прибутку визначається насамперед сферою її використання - інвестиційною діяльністю. Тому завдання управління цією частиною капіталу підпорядковані цілі інвестиційної політики організації. Відповідно норма інвестиційного прибутку (внутрішня ставши прибутковості) завжди повинна співвідноситися з рівнем вартості нерозподіленого прибутку. 3.Стоимость додатково залученого акціонерного (пайового) капіталу. Розраховується в процесі оцінки диференційовано за привілейованими акціями та за простими акціями (або додатково залучаються паях). - Вартість залучення додаткового капіталу за рахунок емісії привілейованих акцій. Визначається з урахуванням фіксованого розміру дивідендів, який за ним заздалегідь визначений.

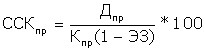

, де ССКпр - вартість власного капіталу, що залучається за рахунок емісії привілейованих акцій,%; ДПР - сума дивідендів, передбачених до виплаті відповідно до контрактних зобов'язань емітента; Кпр - сума власного капіталу, що залучається за рахунок емісії привілейованих акцій; ЕЗ - витрати з емісії акцій, виражені в десяткового дробу по відношенню до суми емісії. - Вартість залучення додаткового капіталу за рахунок емісії простих акцій (або додатково залучених паїв). Вимагає врахування показників:? суми додаткової емісії простих акцій (або суми додатково залучаються паїв);? суми дивідендів, виплачених у звітному періоді на одну акцію (або суми прибутку виплаченої власникам на одиницю капіталу);? планованого темпу росту виплат прибутку власникам;? капіталу у формі дивідендів (або відсотків);? планованих витрат з емісії акцій (або залученню додаткового пайового капіталу). У процесі залучення цього виду власного капіталу слід мати на увазі, що за вартістю він є найбільш дорогим, так як витрати з його обслуговування не зменшують базу оподаткування прибутку, а премія за ризик - найбільш висока, так як цей капітал при банкрутстві організації захищений в найменшій ступеня. Розрахунок вартості додаткового капіталу, що залучається за рахунок емісії простих акцій (додаткових паїв), здійснюється за наступною формулою:

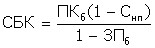

, де ССКпа - вартість власного капіталу, що залучається за рахунок емісії простих акцій (додаткових паїв),% ; Ка - кількість додатково емітованих акцій; ДПА - сума дивідендів, виплачених на одну просту акцію в звітному періоді (або виплат на одиницю паїв),%; ПВт - планований темп виплат дивідендів (відсотків за паями), виражений десятковим дробом; Кпа - сума власного капіталу, залученого за рахунок емісії простих акцій (додаткових паїв); ЕЗ - витрати з емісії акцій, виражені в десяткового дробу по відношенню до суми емісії акцій (додаткових паїв). З урахуванням оцінки вартості окремих складових елементів власного капіталу і питомої ваги кожного з цих елементів у загальній його сумі може бути розрахований показник середньозваженої вартості власного капіталу організації. Традиційно виділяють наступні базові елементи оцінки та управління вартістю позикового капіталу: 1.Стоимость фінансового кредиту. Оцінюється в розрізі двох основних джерел його надання: банківського кредиту і позик у інших організацій. - вартість банківського кредиту. Незважаючи на різноманіття його видів, форм і умов, визначається на основі ставки відсотка за кредит, яка формує основні витрати з його обслуговування. Ця ставка в процесі оцінки вимагає внесення двох уточнень: ставка повинна бути збільшена на розмір інших витрат організації обумовлених умовами кредитної угоди (наприклад, страхування кредиту за рахунок позичальника) і зменшена на ставку податку на прибуток з метою відображення реальних витрат організації. З урахуванням цього вартість позикового капіталу у формі банківського кредиту оцінюється за такою формулою:

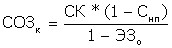

, де СБК - вартість позикового капіталу, що залучається у формі банківського кредиту,%; ПКБ - ставка відсотка за банківський кредит,%; Снп - ставка податку на прибуток, виражена десятковим дробом; ЗПб - рівень витрат по залученню банківського кредиту до його сумі, виражений десятковим дробом. Якщо організація не несе додаткових витрат по залученню банківського кредиту або якщо ці витрати несуттєві по відношенню до суми залучених коштів, то наведена формула оцінки використовується без знаменника (базовий варіант). Управління вартістю банківського кредиту зводиться до виявлення таких його пропозицій на фінансовому ринку, які цю вартість мінімізують як за ставкою відсотка за кредит, так і за іншими умовами його залучення (при незмінності залученої суми кредиту і терміну його використання). 2.Стоімость позикового капіталу, що залучається за рахунок емісії облігацій. Оцінюється на базі ставки купонного відсотка по ній, що формує суму періодичних купонних виплат. Якщо облігація продається на інших умовах, то базою оцінки виступає загальна сума дисконту по ній, виплачувана при погашенні. У першому випадку оцінка здійснюється за формулою:

, де СОЗк - вартість позикового капіталу, що залучається за рахунок емісії облігацій,%; СК - ставка купонного відсотка по облігації,%; Снп - ставка податку на прибуток, виражена десятковим дробом; Е3о - рівень емісійних витрат по відношенню до обсягу емісії, виражений десятковим дробом. У другому випадку розрахунок вартості проводиться за такою формулою:

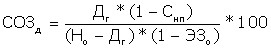

, Де створю - вартість позикового капіталу, що залучається за рахунок емісії облігацій,%; Дг - середньорічна сума дисконту по облігації; Але - номінал облігації, що підлягає погашенню; Cнп - ставка податку на прибуток, виражена десятковим дробом; Е3о - рівень емісійних витрат по відношенню до суми залучених за рахунок емісії коштів, виражений десятковим дробом. Управління вартістю капіталу, що залучається в цьому випадку зводиться до розробки відповідної емісійної політики, що забезпечує повну реалізацію емітованих облігацій умовах, не вище середньоринкових. 3.Стоимость фінансового лізингу - особлива форма (фінансова оренда) залучення товарного кредиту - визначається на основі ставки лізингових платежів (лізингової ставки). Ставка включає дві складові: - поступовий платіж з повернення суми основного боргу (представляє собою одногодовую норму амортизації активу, залученого на умовах фінансового лізингу, відповідно до якого після повної оплати актив передається у власність орендарю); - вартість безпосереднього обслуговування лізингового боргу. Вартість фінансового лізингу оцінюється за такою формулою:

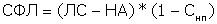

, Де СФЛ - вартість позикового капіталу, що залучається на умовах фінансового лізингу,%; ЛЗ - річна лізингова ставка,%; НА - річна норма амортизації активу, залученого на умовах фінансового лізингу,%; Снп - ставка податку на прибуток, виражена десятковим дробом; ЗПФЛ - рівень витрат по залученню активу на умовах фінансового лізингу до вартості цього активу, виражений десятковим дробом. 4.Вартість товарного (комерційного) кредиту. Оцінюється в розрізі двох форм його надання: - вартість товарного (комерційного) кредиту, наданого на умовах короткострокової відстрочки платежу. Вартість кожного такого кредиту оцінюється розміром знижки з ціни продукції, при здійсненні готівкового платежу за неї. Якщо за умовами контракту відстрочка платежу допускається в межах місяця з дня поставки (отримання) продукції, а розмір цінової знижки за наявний платіж становить 5%, це і буде складати місячну вартість залученого товарного кредиту, а в розрахунку на рік ця вартість становитиме: 5 % * 360/30=60%. Таким чином, на перший погляд безкоштовне надання такого товарного кредиту, може виявитися найдорожчим за вартістю залучення джерелом позикового капіталу. Розрахунок вартості товарного кредиту, наданого у формі короткострокової відстрочки платежу, здійснюється за наступною формулою:

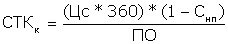

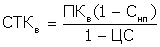

, Де СТКк - вартість товарного (комерційного) кредиту, наданого на умовах короткострокової відстрочки платежу,%; ЦС - розмір цінової знижки при здійсненні готівкового платежу за продукцію («платежу проти документів»),%; Снп - ставка податку на прибуток, виражена десятковим дробом; ПЗ - період надання відстрочки платежу за продукцію, у днях.

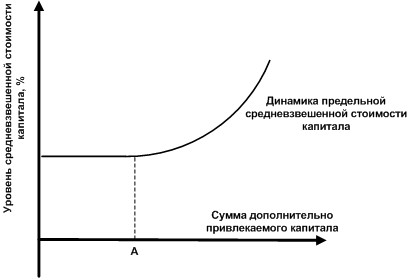

Наведений графік ілюструє стрибкоподібний характер зміни граничної вартості капіталу за окремим його елементу в міру зростання обсягу додаткового його залучення. Точка, в якій відбувається кожен новий стрибок рівня вартості додатково залученого капіталу, називається «точкою розриву». На представленому графіку такими «точками розриву» є точки А, Б, В, Г і Д. Збільшення рівня вартості залучення кожної додаткової одиниці окремого елемента капіталу в «точки розриву» призводить одночасно до зростання середньозваженої вартості додатково залученого капіталу організації. Відтак «точка розриву» характеризує не тільки новий стрибок рівня вартості окремого елемента капіталу, а й кордон переходу до нової середньозваженої вартості додатково залученого капіталу. За допомогою «точки розриву» можна визначити, яка сума додаткового капіталу може бути залучена організацією, перш ніж зросте гранична середньозважена вартість капіталу. Алгоритм цього розрахунку має наступний вигляд: Спосіб визначення точки розриву Якщо гранична середньозважена вартість зростає за рахунок залучення організацією додаткового капіталу лише по одному елементу, то динаміка такого зростання графічно носитиме стрибкоподібний характер (координата такого графіка замість рівня вартості окремого елемента капіталу буде відображати рівень середньозваженої вартості капіталу, а крива динаміки - граничну середньозважену вартість капіталу). Разом з тим, в організаціях нарощують свій економічний потенціал високими темпами, залучення додаткового капіталу може здійснюватися за багатьма його елементам і в досить великих обсягах. Такі умови формування додаткового капіталу будуть характеризуватися численними «точками розриву», в результаті чого динаміка граничної середньозваженої вартості капіталу буде графічно представлена не стрибкоподібної, а згладженою безперервної лінією.

Точка А на представленому графіку характеризує ту межу залучення організацією додаткового капіталу, подолання якої викликає зростання граничної середньозваженої вартості капіталу. Динаміка граничної середньозваженої вартості капіталу відображає зростання обсягу його додаткового залучення тільки із зовнішніх власних і позикових джерел. Показники середньозваженої та граничної вартості капіталу характеризуються багатоаспектним застосуванням у всіх сферах фінансової діяльності організації, пов'язаних з організацією грошових потоків, зокрема: - Показники стійкості окремих елементів і середньозваженої вартості капіталу використовуються в процесі вибору оптимальних схем фінансування нового бізнесу. - Рівень середньозваженої вартості капіталу є найважливішим вимірником рівня ринкової вартості організації. - Середньозважена вартість капіталу служить мірою оцінки достатності формування прибутку організації від операційної діяльності. - Гранична середньозважена вартість капіталу виступає критеріальним показником прийняття управлінських рішень у сфері реального інвестування організації. - Показник середньозваженої вартості капіталу служить критерієм прийняття управлінських рішень при використанні коштів організації у сфері фінансового інвестування. - Рівень граничної середньозваженої вартості капіталу є критеріальним показником оцінки ефективності формування відповідного типу політики фінансування організацією своїх оборотних активів (робочого капіталу). - Показник середньозваженої вартості капіталу виступає критерієм прийняття управлінських рішень щодо використання оренди (лізингу) виробничих основних засобів. - Прогнозований рівень середньозваженої вартості капіталу є одним з елементів обгрунтування ефективності управлінських рішень з питання злиття організацій. - Рівень середньозваженої вартості капіталу дозволяє оцінити ступінь ризику в господарській діяльності організації. - Досягнутий або прогнозований рівень середньозваженої вартості капіталу організації використовується нею як норма процентної ставки в процесі нарощення або дисконтування вартості грошових потоків.

Інформація, релевантна "6.1. Вартість і ціна капіталу"

- ЕМІСІЙНА ЦІНА

вартості або перевищує її на величину емісійної - Оборотний капітал (оборотні фонди)

вартість на готову продукцію (входять в її вартість). Предмети праці переносять свою вартість на знову створюваний продукт повністю. Що стосується робочої сили, то не можна говорити про перенесення її вартості, так як ринкова ціна робочої сили проявляється в заробітній платі. Проте отримавши заробітну плату, працівник відправляється з нею на ринок для придбання необхідних йому життєвих благ. - Числовий приклад

вартість ринкової ная ціна Фундація 200 - 200? ? Капітал підприємства 500 - 500? ? «Земля» підприємства 100 - 100? ? Праця 350425425? ? Орендований капітал 150 175 175? ? Орендована «земля» 45 48 48? ? Сума 1345-1448 1740 292 Під капіталом і «землею» підприємства в табл. 4 розуміються капітал і «земля», належать засновнику, тобто, придбані ним на - Глава 10. Капітал, витрати виробництва, ціна і прибуток

ціна »,« прибуток »так само поширені в економічній теорії, як і поняття« гроші »,« власність »,« заробітна плата ». Мета теми - з'ясувати сутність даних категорій, розкрити їх структуру і форми - Ціна кошторисна

вартості нового будівництва, реконструкції, технічного переозброєння та розширення діючих підприємств, будівель, споруд та - Продуктивний капітал

вартості, тобто вартості, що містить додаткову вартість, або прибуток. Проте в процесі господарської діяльності не створюється сама по собі ні вартість, ні прибуток. Їх створення і отримання стають можливими лише шляхом випуску необхідних споживчих благ, що володіють громадської споживчою вартістю - цінністю для покупців. Це товари та - АЛЬТЕРНАТИВНА ЦІНА

вартість виробництва товару або послуги, яка вимірюється з точки зору втраченої (упущеної) можливості виробництва іншого виду товару або послуг, що вимагають тих же витрат ресурсів; ціна заміни одного блага іншим. Якщо при виборі з двох можливих благ та їх джерел споживач (покупець) віддає перевагу одному, жертвуючи іншим, то друге благо є альтернативна ціна першого. Так що - ЦІНА НОМІНАЛЬНА

вартості грошей і цінних паперів, зазвичай вказується на грошових знаках, цінних паперах; 2) біржова котировальная ціна за товар, по якому в день котирування не було укладено угоди; 3) прейскурантная ціна до вирахування - ЦІНА

вартість, тому правомірно говорити про ціну як грошової вартості одиниці товару. У разі, коли одиниця даного товару обмінюється на певну кількість іншого товару, кількість стає товарної ціною даного товару. Щоб отримати досить повне уявлення про ціну як про багатогранну економічної категорії, необхідно засвоїти такі поняття, як ціна продавця, ціна покупця - Оптова ціна промисловості

вартість і