Центральний Банк

Основною метою кредитно-грошової політики Центрального банку Російської Федерації залишаються досягнення фінансової стабілізації, зниження інфляції. Іншими цілями діяльності Банку Росії є: захист і забезпечення стійкості рубля, в тому числі його купівельної спроможності і курсу по відношенню до іноземних валют; розвиток і зміцнення банківської системи Російської Федерації; забезпечення ефективного і безперебійного функціонування системи розрахунків. *

* Василішен Е.Н., Маршавін Л.Я. Резервні вимоги як інструмент грошово-кредитного регулювання (порівняльний аналізу) / / Гроші і кредит. 1996, № 11. С. 34-40; Іванова Н.Ю. Інструменти регулювання ліквідності банківської системи / / Гроші і кредит. № 11. С. 14-15.

Банк Росії виконує такі функції: у взаємодії з Урядом Росії розробляє і проводить єдину державну грошово-кредитну політику, спрямовану на захист і забезпечення стійкості рубля; монопольно здійснює емісію готівки і організовує їх обіг; є кредитором останньої інстанції для кредитних організацій, організує систему рефінансування; встановлює правила здійснення розрахунків на території Росії; встановлює правила проведення банківських операцій, бухгалтерського обліку та звітності для банківської системи; здійснює державну реєстрацію кредитних організацій; видає і відкликає ліцензії кредитних організацій і організацій, що займаються їх аудитом ; здійснює всі види банківських операцій; здійснює валютний контроль і валютне регулювання, включаючи операції з купівлі та продажу іноземної валюти; зберігає централізований золотий і валютний запас; визначає порядок розрахунків з іноземними державами; бере участь у розробці прогнозу платіжного балансу країни і організовує його складання; проводить аналіз і прогнозування стану економіки країни, перш за все грошово-кредитних і валютно-фінансових відносин.

Банк Росії для досягнення своїх цілей здійснює також інші функції відповідно до федеральними законами.

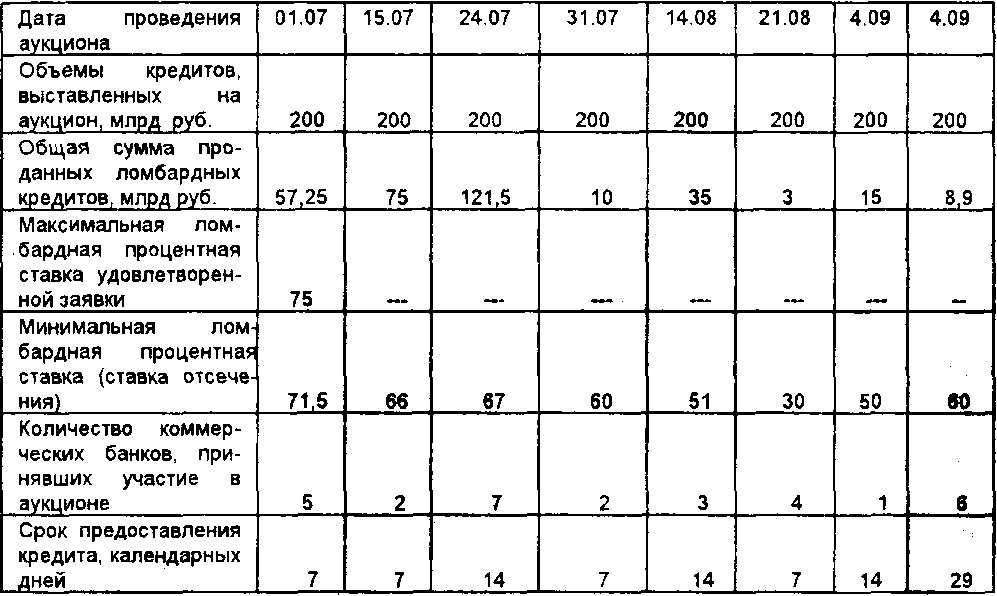

У відповідності зі своїми функціями ЦБ РФ надає особливу увагу підвищенню надійності і стійкості функціонування комерційних банків. З цією метою він настійно рекомендує останнім уважніше ставитися до формування кредитного портфеля і припинити кредитування неплатоспроможних позичальників. В даний час ЦБ РФ визнає практику пільгового кредитування не виправдала себе і надалі буде використовувати більш ефективні методи розподілу централізованих коштів, наприклад, через кредитні аукціони, причому на основі проведення подібних аукціонів передбачається формування єдиного всеросійського кредитного ринку.

Банк Росії помітно посилив останнім часом вимоги щодо реєстрації нових кредитних організацій, змінив також не на користь комерційних банків обов'язкові норми дотримання основних економічних нормативів і резервних вимог. В даний час Банком Росії проводиться жорстка політика з відкликання ліцензій на здійснення банківських операцій у кредитних організацій, які фактично не в змозі відповідати за своїми зобов'язаннями. До кінця 1996 р. Банком Росії відкликано близько 530 ліцензій на здійснення банківських операцій. ЦБ РФ має право відкликати ліцензію на здійснення банківських операцій у таких випадках: 1) встановлення недостовірності відомостей, на підставі яких видана ліцензія; 2) затримки початку здійснення банківських операцій, передбачених ліцензією, більш ніж на рік з дня її видачі; 3) встановлення фактів недостовірності звітних даних; 4) здійснення банківських операцій, не передбачених ліцензією; 5) невиконання вимог федеральних законів, а також нормативних актів Банку Росії; 6) незадовільного фінансового стану кредитної організації, невиконання нею своїх зобов'язань перед вкладниками і кредиторами.

Відкликання ліцензії за іншими підставами, крім передбачених вище, не допускається. Банк Росії після відкликання ліцензії у кредитної організації має право звернутися до арбітражного суду з позовом про її ліквідацію.

Банк Росії має право здійснювати такі операції з російськими та іноземними кредитними організаціями: 1. Надавати кредити на строк не більше одного року під забезпечення цінними паперами та іншими активами. 2. Купувати і продавати чеки, векселі з термінами погашення не більше шести місяців. 3. Купувати і продавати державні цінні папери на відкритому ринку. 4. Купувати і продавати іноземну валюту. 5. Купувати, зберігати, продавати дорогоцінні метали та інші види валютних цінностей. 6. Проводити розрахункові, касові та депозитні операції, приймати на зберігання та в управління цінні папери та інші цінності. 7. Видавати гарантії і поручительства. 8. Здійснювати операції з фінансовими інструментами, використовуються для управління фінансовими ризиками (форвардні контракти, ф'ючерсні і опціонні угоди). 9. Відкривати рахунки в іноземних та російських кредитних організаціях на території Росії та іноземних держав.

Банк Росії не має права: 1. Здійснювати банківські операції з юридичними особами, що не мають відповідної ліцензії, та фізичними особами. 2. Купувати частки (акції) кредитних і інших організацій. 3. Здійснювати операції з нерухомістю за винятком випадків, пов'язаних із забезпеченням діяльності Банку Росії. 4. Займатися торгової та виробничої діяльністю. 5. Пролонгувати надані кредити. Виключення з цих правил може бути зроблено тільки за рішенням Ради Директорів.

В даний час ЦБР діє як агент уряду на фінансовому ринку країни. Статутний капітал та інше майно Банку Росії є федеральною власністю. ЦБР здійснює свої витрати за рахунок власних доходів і не реєструється в податкових органах. Держава не відповідає за зобов'язаннями ЦБР і ЦБР не відповідає за зобов'язаннями держави. Статутний капітал - 3 млрд руб. ЦБР створює за рахунок свого прибутку резерви і фонди різного призначення. Банк Росії підзвітний Державній Думі Федеральних Зборів Російської Федерації. З питань, віднесених до його компетенції, він має право видавати нормативні акти, які є обов'язковими для всіх юридичних і фізичних осіб.

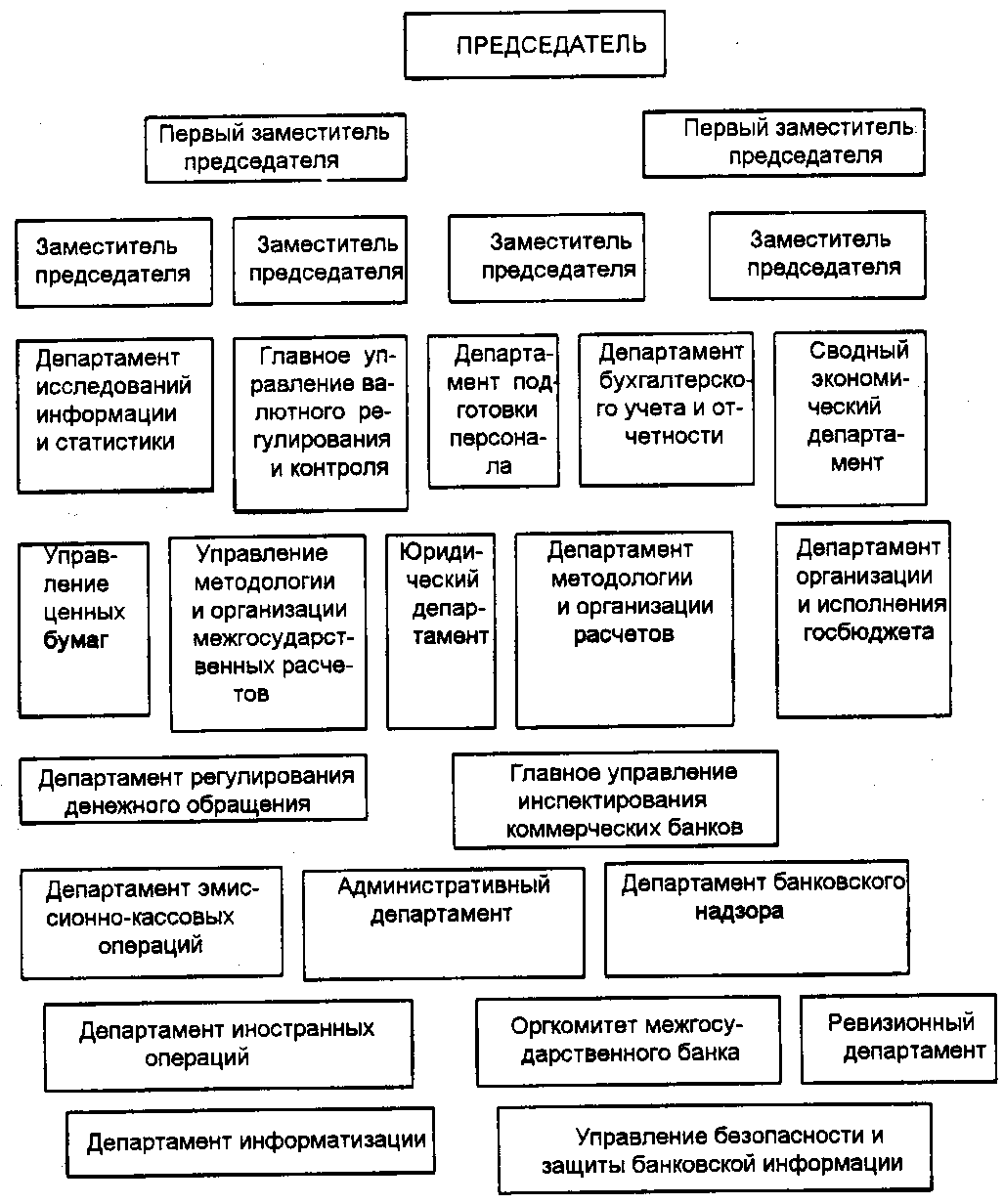

Банк Росії утворює єдину централізовану систему з вертикальною структурою управління (див. рис.12). У систему ЦБР входять: центральний апарат, 60 головних територіальних управлінь та 19 національних банків, 1356 розрахунково-касових центрів (РКЦ), 26 регіональних центрів інформатизації, 2 обчислювальних центри, 13 банківських шкіл і 17 інших організацій. Процес реформування ЦБР, звичайно ж, не закінчений. Зростає значення підрозділів по роботі з комерційними банками (рис.12).

Рис. 12. Організаційна структура Центрального Управління Банку Росії

Національні банки республік, головні територіальні управління, розрахунково-касові центри є територіальними установами ЦБР і не мають статусу юридичної особи і права приймати рішення нормативного характеру, а також видавати гарантії та поручительства , вексельні та інші зобов'язання без дозволу Ради Директорів Банку Росії.

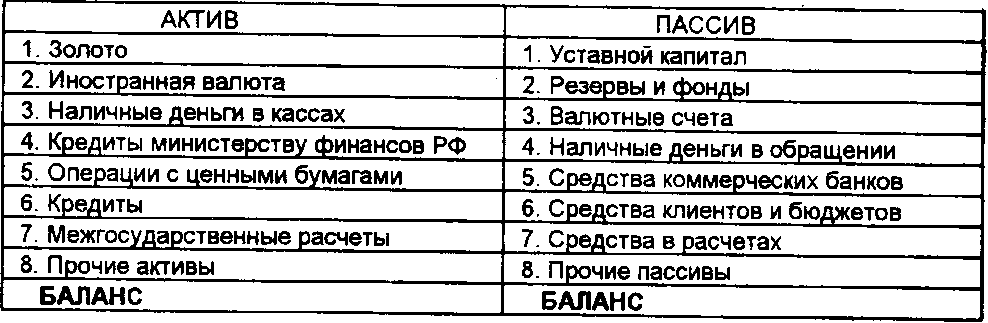

Вищим органом Банку Росії є Рада Директорів - колегіальний орган, що визначає основні напрямки діяльності Банку Росії, тобто Рада Директорів здійснює функції стратегічного управління. Поточне управління Банком Росії здійснює Голова Банку Росії. Всі члени Ради Директорів працюють на постійній основі в Банку Росії. Члени Ради Директорів та Голова Банку Росії призначаються на посаду Державною Думою строком на чотири роки. Рада Директорів під керівництвом Голови Банку Росії приймає такі стратегічно важливі рішення, як: величина резервних вимог для комерційних банків, встановлення обов'язкових нормативних вимог, зміна процентних ставок Банку Росії, застосування прямих кількісних обмежень на діяльність комерційних банків і т.д. Щорічно Банк Росії звітує за свою діяльність перед Державною Думою. У даний звіт входять: річний баланс (див. рис.13), рахунок прибутків і збитків, розподіл прибутку, звіт про стан банківської справи в країні, аудиторський висновок по річному звіту Банку Росії та ін

Рис.13. Зведений баланс Банку Росії

Прибуток Банку Росії після направлення її в різні резерви і фонди перераховується в доход федерального бюджету. Крім того, Банк Росії та його установи звільняються від сплати всіх податків, зборів, мита та інших платежів на території Росії.

З метою вдосконалення грошово-кредитної системи Росії при Банку Росії створено Національний банківський рада, куди входять представники обох палат Федеральних Зборів Росії, представники Президента Росії, Банку Росії і різних кредитних організацій. Національна банківська рада виконує цілий ряд функцій, серед яких: здійснення експертизи законодавчих і нормативних актів у галузі банківської справи, розробка основних принципів організації системи розрахунків в Росії, контроль за грошово-кредитною політикою, політикою валютного регулювання і валютного контролю і т.д.

Основними законами в Росії, що регулюють діяльність комерційних банків, є «Федеральний закон про Центральний банк Російської Федерації» і «Федеральний закон про банки і банківську діяльність». Банківська діяльність регулюється також низкою статтею Цивільного кодексу і Конституції Російської Федерації.

У російському законодавстві термін «комерційний банк» практично не використовується, а поширений термін «кредитна організація». При цьому кредитна організація визначається як юридична особа, яка для отримання прибутку як основну мету своєї діяльності на підставі ліцензії Банку Росії має право здійснювати банківські операції. А банк визначається як кредитна організація, яка має виключне право здійснювати в сукупності наступні банківські операції: залучення у внески коштів фізичних і юридичних осіб, розміщення зазначених коштів від свого імені і за свій рахунок на умовах повернення, платності, терміновості; відкриття і ведення банківських рахунків фізичних і юридичних осіб. Небанківська кредитна організація - кредитна організація, що має право здійснювати окремі банківські операції.

Російське законодавство до банківських операцій відносить: залучення грошових коштів фізичних і юридичних осіб у вклади (до запитання і на певний строк); розміщення залучених коштів від свого імені і за свій рахунок; відкриття і ведення банківських рахунків фізичних та юридичних осіб; здійснення розрахунків за дорученням фізичних і юридичних осіб, в тому числі банків-кореспондентів, по їхньому банківському рахунку; інкасація коштів, векселів, платіжних і розрахункових документів і касове обслуговування фізичних та юридичних осіб; купівля-продаж іноземної валюти в готівковій та безготівковій формах; залучення у внески і розміщення дорогоцінних металів; видача банківських гарантій. Кредитна організація крім перерахованих банківських операцій має право здійснювати наступні операції: видачу поручительств за третіх осіб, що передбачають виконання зобов'язань у грошовій формі; придбання права вимоги від третіх осіб виконання зобов'язання в грошовій формі (факторингові операції); довірче управління грошовими коштами та іншим майном за договором з фізичними та юридичними особами (трастові операції); надання в оренду фізичним та юридичним особам спеціальних приміщень чи що у них сейфів для зберігання документів і цінностей; лізингові операції; надання консультаційних та інформаційних послуг.

Для здійснення банківських операцій та інших угод в іноземній валюті кредитної організації необхідно мати відповідну ліцензію Банку Росії. Кредитної організації в Росії забороняється займатися виробничої, торговельної та страховою діяльністю. Банк має право здійснювати випуск, купівлю, продаж, зберігання та інші операції з цінними паперами, а також довірче (трастове) управління зазначеними цінними паперами за договором з фізичними та юридичними особами. Будь-яка кредитна організація при проведенні банківських операцій зобов'язана надати на вимогу фізичної або юридичної особи ліцензію на банківські операції, інформацію про свою фінансову звітність (бухгалтерський баланс і звіт про прибутки і збитки) та аудиторський висновок за попередній рік, а також щомісячні бухгалтерські баланси за поточний рік .

Статутний капітал кредитної організації складається з величини вкладів її учасників і визначає мінімальний розмір майна, що гарантує інтереси кредиторів. Для придбання засновником більше 5% акцій (часток) кредитної організації потрібно повідомлення про це Банку Росії, більше 20% - попередню згоду Банку Росії. Банк Росії встановив такі мінімальні розміри статутного капіталу для знову створюваних кредитних організацій: на 1 січня 1997 р. - мінімальний розмір статутного капіталу повинен бути еквівалентний 2,0 млн ЕКЮ; на 1 січня 1998 р. - 4,0 млн ЕКЮ; на 1 липня 1998 р. - 5,0 млн ЕКЮ. Мінімальний розмір власних коштів (капіталу) кредитної організації починаючи 1 січня 1999 р. встановлено у сумі, еквівалентній 5 млн ЕКЮ. Ті кредитні організації, які не в змозі витримати дані мінімальні розміри статутного капіталу і власних коштів, повинні бути або ліквідовані, або реорганізовані. Засновниками кредитних організацій не можуть бути державні органи, громадські та релігійні організації, спеціалізовані фонди. Внеском до статутного капіталу можуть бути: грошові кошти в гривнях та іноземній валюті; матеріальні активи.

Кредитна організація зобов'язана сплатити у місячний термін весь розмір статутного капіталу, оголошеного нею. Не можуть бути внесені в статутний капітал кредитної організації нематеріальні активи (у тому числі оренда приміщення) та цінні папери. Частка матеріальних активів у статутному капіталі не повинна перевищувати 20% у перші два роки роботи організації і становити не більше 10% в наступні роки. Несплата або неповна оплата статутного капіталу кредитної організації у встановлений термін, використання засновниками залучених коштів для оплати своїх заявлених внесків, порушення порядку формування статутного капіталу, незадовільний фінансовий стан будь-якого з засновників у період оплати статутного капіталу є підставою для анулювання рішення про державну реєстрацію кредитної організації.

У ліцензії вказуються банківські операції, на проведення яких дана кредитна організація має право, а також валюта, в якій ці банківські операції можуть здійснюватися. Ліцензія видається без обмеження термінів її дії. У російській практиці існують такі види банківських ліцензій: ліцензія на здійснення банківських операцій з коштами в рублях (без права залучення коштів фізичних осіб); ліцензія на здійснення банківських операцій з коштами в гривнях та іноземній валюті (без права залучення у внески коштів фізичних осіб); ліцензія на залучення у внески і розміщення дорогоцінних металів; генеральна ліцензія.

Діючі банки, клопочуться про розширення кола виконуваних ними операцій шляхом отримання відповідної ліцензії, повинні мати стійке фінансове становище, протягом останніх 6 місяців виконувати обов'язкові резервні вимоги, економічні нормативи, не мати збитків і заборгованості перед бюджетом. Для отримання ліцензії на залучення у внески і розміщення дорогоцінних металів банки повинні мати власні кошти (капітал) у розмірі, еквівалентному 5 млн ЕКЮ, ліцензію на здійснення банківських операцій з коштами в гривнях та іноземній валюті (без права залучення коштів у внески) і діяти на ринку не менше 2 років. Для отримання генеральної ліцензії банк повинен мати право на виконання всіх банківських операцій, розташовувати капіталом у розмірі 5 млн ЕКЮ і позитивним висновком перевірки підрозділи інспектування Банку Росії, завершеною не пізніше ніж за три місяці до подання документів до головного управління Банку Росії. Генеральна ліцензія не розширює кола виконуваних банком операцій, але дає право відкривати філіали за кордоном і / або придбавати акції (частки) кредитних організацій-нерезидентів.

У Росії в даний час розпочався процес децентралізації капіталу, який виражається в переливе капіталу з фінансових центрів країни (Москви і Санкт-Петербурга) в регіони шляхом відкриття філій і представництв комерційних банків. Філією кредитної організації є її відокремлений підрозділ, що розташований поза місцем знаходження кредитної організації і здійснює від її імені всі або частину банківських операцій. Представництвом кредитної організації є її відокремлений підрозділ, що розташований поза місцем знаходження кредитної організації, представляє її інтереси і здійснює їх захист. Представництво кредитної організації не має права здійснювати банківські операції. Причому філії та представництва кредитної організації не є юридичними особами і здійснюють свою діяльність на підставі положень, що затверджуються створила їх кредитною організацією.

Для забезпечення гарантій повернення залучених банками коштів громадян та компенсації втрати доходу за вкладеними коштами в Росії створено Федеральний фонд обов'язкового страхування вкладів. Функції і завдання цього фонду схожі з функціями і завданнями Федеральної корпорації страхування депозитів, що функціонує в США. Учасниками Федерального фонду обов'язкового страхування вкладів є Банк Росії та банки, які залучають кошти громадян. Крім того, банки мають право самі створювати фонди добровільного страхування вкладів для забезпечення повернення вкладів своїм клієнтам і виплати доходів по них. Діяльність кожної кредитної організації в Росії підлягає обов'язковій щорічній перевірці аудиторською організацією. Аудиторська організація зобов'язана скласти висновок про результати аудиторської перевірки. У даний висновок входять відомості про достовірність фінансової звітності кредитної організації, виконанні нею обов'язкових нормативів, якості управління кредитною організацією та ін

ЦБ РФ у зв'язку з тим, що не всі банки виконують фінансові зобов'язання один перед одним, перед клієнтами та вкладниками, припускає спільно з банківським співтовариством Росії здійснення наступних заходів. По-перше, створення міжбанківських інститутів з управління кризовими банками. Справа в тому, що, незважаючи на конкуренцію, комерційні банки повинні спільними зусиллями запобігати ланцюжка неплатежів, підтримуючи стабільність фінансової системи Росії. По-друге, створення загальнонаціональної системи перевірки платоспроможності позичальників, так як банки об'єктивно потребують повної і правдивої інформації про потенційних банківських і небанківських позичальників. По-третє, дотримання чітких правил при встановленні банками взаємних кореспондентських відносин. Справа в тому, що відсутність в даний час уніфікованих принципів укладення міжбанківських кореспондентських відносин збільшує системні ризики в банківській сфері. По-четверте, створення фондів добровільного страхування вкладів. Даний захід підвищить стійкість і надійність банківської системи і сприятиме поліпшенню її іміджу в очах населення.

На думку ЦБ РФ, кожен комерційний банк повинен прагнути самостійно покращувати свою діяльність у таких основних напрямках: впровадження стратегічного планування та підготовка стратегічних бізнес-планів; зміцнення структури капіталу, в тому числі за рахунок його рекапіталізації, посилення контролю за поточною ліквідністю, кредитними та іншими ризиками; впровадження комплексних програм підготовки кадрів, забезпечення відкритості а роботі з населенням. У цьому зв'язку ЦБ РФ вважає також, що банки є інститутами особливої суспільної значимості, і тому необхідно підходити до питань їх приватизації з особливою обережністю, враховуючи необхідність дотримання інтересів держави і всього населення.

ЦБ РФ в рамках контролю за ходом виконання спільної заяви Уряду і Центрального Банку Російської Федерації про економічну політику на 1997 р. здійснює постійний моніторинг процесів в основних галузях і сферах економіки. З цією метою фахівцями ЦБ РФ була розроблена система розрахунку індексу господарської активності, який дозволяє проводити аналіз і прогнозування динаміки виробництва, у тому числі і в окремих галузях промисловості структуроутворюючих видів продукції і можливого її зміни. Виходячи з цього, ЦБ РФ здійснює аналіз стану основних взаємозв'язків між реальним і фінансовими секторами економіки, особливостей інфляційних процесів, що необхідно для прийняття рішень про незмінність або коригування проведеної грошово-кредитної політики.

Процес переведення економіки Росії на ринкові відносини характеризується різким зростанням різноманітних фінансово-кредитних установ: комерційних, іпотечних, ощадних банків, валютних і фондових бірж, інвестиційних банків, компаній, фондів, депозитаріїв, клірингових центрів. Ці контрагенти фінансово-кредитної системи впроваджуються в усі сфери реформованої російської економіки.

В даний час найбільш прибутковими напрямками вкладення капіталу стають об'єкти саме цієї системи: комерційні банки, фондові біржі, інвестиційні компанії та фонди, чекові фонди, страхові компанії. Відбувається освоєння нових фінансових операцій: заставних, іпотечних, селенговими, лізингових, ф'ючерсних, факторингових операцій. Крім того, з метою покриття дефіциту держбюджету розгортається торгівля короткостроковими державними облігаціями.

У цілому по Росії сформувалася і діє дворівнева банківська система. На першому рівні знаходиться ЦБ, на другому - комерційні банки. У ринковій економіці нормальним вважається рівень в 10-50 банків на 100 тис.осіб. Росія цього поки не досягла, отже, можна говорити, з одного боку, про нерозвиненість банківської системи, з іншого - про її надмірної монополізації в країні.

Комерційні банки починають грати все більшу роль в економіці Росії. 80% кредитних вкладень у народне господарство здійснюється ними.

Помітно посилилася спеціалізація комерційних банків. Найбільш бажаними спеціалізованими областями банківської діяльності на сьогоднішній день є: операції з іноземною валютою, включаючи операції на міжнародних фінансових ринках (на 1 липня 1996 808 кредитних організацій мали валютну і 290 - генеральну ліцензії); інвестиційна діяльність і операції з державними цінними паперами; операції з залучення заощаджень населення; іпотечні операції; клірингово-розрахункова діяльність, операції з дорогоцінними металами (101 кредитна організація отримала від Банку Росії дозвіл на проведення операцій з дорогоцінними металами).

Решта операції займають невелику питому вагу в структурі банківських операцій. Так; міжбанківські кредити становили 2%, при цьому вони, як правило, є прихованою формою перепродажу коштів, отриманих за рахунок централізованих ресурсів ЦБ Росії. На жаль, в сучасній банківській практиці не набули широкого поширення такі види операцій, як вкладення в цінні папери та паї (складають всього - 0,5-0,6% активів банків), факторинг (0,06%), лізинг, форфейтинг, трастові операції. Крім того, значна частина (15-16%) ресурсів комерційних банків знаходилася на кореспондентських і резервних рахунках в ЦБ і в касі самого комерційного банку.

Комерційні банки Росії є активними і професійними учасниками фондового ринку, вони володіють кваліфікованим персоналом і більш значними фінансовими можливостями в порівнянні з небанківськими організаціями. З липня 1991 для здійснення діяльності на фондовому ринку потрібно купувати ліцензію ФКЦБ. Крім того, ФКЦБ (Федеральна комісія з цінних паперів) виступає за впровадження американської моделі поділу банків на інвестиційні та комерційні з метою зниження ризиків проведених ними неінвестиційних операцій. Однак, на думку багатьох аналітиків, проводити такий розподіл в умовах становлення фондового ринку і прояви банківського інтересу до нього економічно недоцільно.

Інформаційне забезпечення на фондовому ринку Росії здійснюється за допомогою двох інформаційних баз: «АКМ» і «Російська торговельна система». Котирування «АКМ» оновлюються один раз на день і доступ до них за певну плату мають практично всі учасники ринку. Однак багато фінансових аналітиків вважають, що котирування «АКМ» повністю не відображають реальної ситуації на фондовому ринку. У «Російській торговій системі» котируються близько вісімдесяти компаній. Основна частина попиту на них формується іноземними інвесторами. Сьогодні, на жаль, практично відсутні автоматизовані системи контролю та аналізу операцій на фондовому ринку. Необхідно впровадження ефективної системи контролю ризиків, яка дозволить оптимізувати портфелі активів з урахуванням ризику операцій на різних сегментах ринку.

В даний час в Росії також відзначається злиття та приєднання російських комерційних банків. * Як вже було зазначено вище, до 1995 р. в Росії переважали екстенсивні тенденції в розвитку банківської системи - швидке зростання кількості комерційних банків. Після 1995 р. спостерігався зворотний процес. Неплатоспроможні і неприбуткові комерційні банки стали йти з фінансової «арени». До теперішнього часу близько 30 банків перетворені в філії інших банків. Помітний процес створення і дочірніх банківських структур. Приєднання - продаж активів кредитної організації, що відчуває фінансові труднощі, інший більш великої і сильної кредитної організації. При цьому створений в результаті приєднання комерційний банк може використовувати можливості, клієнтів, кадри, приміщення приєднаного банку. Злиття - з'єднання активів двох і більше кредитних організацій з метою об'єднання зусиль для ефективного функціонування на фінансовому ринку країни. Злиття виробляють, як правило, стійкі і платоспроможні кредитні організації з метою завоювання значної частки фінансового ринку, зниження конкуренції і т.д. Банк Росії підтримує процес, при якому відбувається злиття або приєднання слабостійких банків з банками високої групи надійності і хорошою репутацією.

* Прокоф'єва O.K. Злиття та приєднання банків / / Гроші і кредит. 1996. № 11. С. 50-51.

Процес злиття і приєднання кредитних організацій став популярним в Росії з ряду причин. Завдяки цьому банки в змозі вирішити такі проблеми: низький показник достатності капіталу, зниження прибутковості активів банку, низька якість кредитного портфеля, недостатня диверсифікація кредитного портфеля, ризик відставання від інших швидко зростаючих банків, відсутність міжрегіональних зв'язків, дефіцит професійного кадрового забезпечення, отримання доступу до нових ринкам, потреба у розширенні асортименту пропонованих послуг. Перед злиттям або приєднанням кредитна організація ретельно проводить фінансовий аналіз діяльності свого контрагента. Аналізується його кредитний портфель, ринкова вартість його інвестицій та основних засобів. Також оцінюється пасив балансу контрагента, всі зобов'язання, які кредитна організація візьме на себе в результаті злиття або приєднання. Потім виробляється стратегія інтеграції матеріальних активів обох банків, їх структур, кадрових ресурсів і методів ведення діяльності. При злиттях та приєднання кредитних організацій документи оформляються по-різному.

При реорганізації кредитної організації у формі приєднання права і обов'язки на підставі передавального акта переходять до основної кредитної організації, при реорганізації у формі злиття - до знову виникла в результаті цього злиття кредитної організації. У російській практиці були випадки, коли комерційний банк, що має більш розширену ліцензію, приєднувався до іншого банку, що має ліцензію з меншими правами. У цих випадках основної кредитної організації (при приєднанні) або знову виникла в результаті злиття кредитної організації ліцензія з великими правами не переоформлялася, а видавалася автоматично. Банк Росії розглядав питання про вид ліцензії в кожному конкретному випадку з дотриманням всіх вимог, встановлених чинним законодавством.

В даний час широке поширення набула точка зору, що великі банки сильніше й ефективніше, ніж дрібні і середні. Великі банки економлять значні кошти на масштабах своєї діяльності, так як відомо, що при збільшенні виробництва знижуються середні витрати на одиницю продукції. Великі банки мають перевагу на ринках, так як легше завойовують небудь сегмент ринку і пропонують більш широкий перелік банківських послуг. Однак при зростанні банку збільшуються і його витрати, включаючи так звані непрямі: втрата контролю за філіями та відділеннями, розростання бюрократичного апарату, розбіжність керівників банку в думках і т.д. В цілому, дрібні і середні банки є більш гнучкими на ринку, ніж філії великих банків. Безумовно, великі банки найактивніше беруть участь у заходах з довгострокового кредитування виробництва, створюючи різні холдинги і фінансово-промислові групи (ФПГ). Для Росії характерне створення різних торгово-промислових груп, де банки займаються фінансуванням торгівлі. Банки часто самі контролюють діяльність холдингів і ФПГ, хоча іноді виконують у них або посередницькі функції, або самі контролюються іншими учасниками ФПГ.

Банківська холдингова компанія - це об'єднання банків та / або небанківських структур, які володіють пакетом акцій в активах інших банків, кредитних установ, а також небанківських фірм або компаній і здійснюють контроль і управління портфелем цінних паперів філій, дочірніх банків або компаній. Ті є банківські холдингові компанії володіють частками в сукупних активах придбаних ними банків та інших кредитних установ. У США на частку активів банківських холдингів припадає близько 90% сукупних активів усіх кредитних установ країни. Деякі банки беруть участь власним капіталом у промислових, торгових і посередницьких організаціях. При цьому банки прагнуть купувати підприємства, пов'язані єдиними технологічними ланцюжками з широкими експортними можливостями.

Як вже зазначалося, останнім часом характеризується активними спробами комерційних банків подолати труднощі за допомогою різних форм інтеграції. Зростає взаємна участь у капіталах. Великі банки купують пакети акцій інших комерційних банків. Виникають неформальні банківські об'єднання, такі, як «Клуб Надійність», з метою укладення картельних угод для спільних дій на ринку. Таким чином, створення фінансово-промислових груп і холдингових компаній за участю банківського капіталу часто переслідує мету монополізації економіки і зниження конкуренції.

Велике значення в сучасних умовах в російській економіці відіграє участь комерційних банків у процесах утворення фінансово-промислових груп. * До початку 1997 р. число таких груп, внесених до державного реєстру, досягло 60. Вони об'єднали понад 500 підприємств, більше 90 фінансово-кредитних установ. З 18 млн чоловік, що працюють в промисловості, 3 млн - або кожен шостий - зайняті у ФПГ.

* Любимцев Ю І., Орлов А.К., Павлова Л.І., Сильвестров С.М. Фінансові проблеми стабілізації російської економіки. М.: Інформполіграф, 1996. 223 с.; Макаревич Л.Н. Банки у фінансово-промислових групах / / Гроші і кредит. 1996. № 11. С. 63-69.

Інтеграція промислового і банківського капіталу поки залишається не надто високою, проте показник кількості ФПГ і капіталу, задіяного в них, неухильно зростає з кожним роком. Багато фінпромгруппи управляються самими банками, які володіють (через свої дочірні структури) контрольними пакетами входять до фінпромгруппи підприємств, фірм і компаній. Комерційні банки беруть участь і управляють у ФПГ по-різному: портфельне фінансування, управління фінансами корпорацій, управління проектами, лізинг, венчурне фінансування.

Портфельне фінансування фінпромгрупп комерційними банками стає найбільш поширеним і актуальним в Росії. Портфельні інвестиції - це довгострокові вкладення капіталу з метою отримання прибутку, але дана категорія інвестицій не забезпечує інвестору контроль над діяльністю підприємства, на відміну від прямих інвестицій. Багато інвесторів (банки) розглядають портфельні інвестиції менш ризикованою формою, ніж пряме інвестування ФПГ. Часто при портфельному фінансуванні кредитна організація скуповує акції промислового підприємства на засоби іноземного інвестора на умовах андеррайтингу. Крім того, російські підприємства самі пропонують комерційним банкам з гарною репутацією розмістити їх акції серед іноземних інвесторів. Підприємства усвідомлюють, що хороша репутація комерційного банку поширюється автоматично і на розміщувані їм акції, і на самого емітента цих акцій (російське підприємство). Комерційні банки являють ФПГ також депозитарні, трастові, реєстраційні, розрахунково-клірингові та консультаційні послуги. Комерційні банки володіють цілою мережею філій і дочірніх підприємств, кадровими та фінансовими ресурсами, що може бути в максимальному ступені використано фінпромгруппой.

ФПГ почали використовувати останнім часом і таку форму інвестицій, як сек'юритизація активів. У цьому випадку активи ФПГ оформляються у вигляді цінних паперів і розміщуються на ринку через комерційні банки. В якості активів у цьому випадку виступають викуплена банком експортна виручка, сума платіжних вимог, зобов'язання по позиках, нерухомість, позики під заставу нерухомості тощо Відкривається також і перспектива для російських ФПГ з точки зору розміщення їхніх цінних паперів на провідних західних фондових біржах. Однак для цього потрібно оформити звітність ФПГ за світовими стандартами, здійснити аудиторську перевірку ФПГ за останні три роки, мати надійну репутацію як фінпромгруппе, так і комерційному банку, розміщуючій її цінні папери.

Управління фінансами корпорацій включає в себе комплекс операцій комерційного банку з фінансовими ресурсами ФПГ. Це: розрахунково-касове обслуговування, операції з готівкою, підтримка певного рівня ліквідності ФПГ, складання фінансової та податкової звітності ФПГ, фінансове консультування, програмне обслуговування, складання графіка потреб у фінансових ресурсах, аналіз ефективності намічуваних підприємством капітальних вкладень, короткострокове вкладення в цінні папери фінансових надлишків ФПГ, фінансове планування, аналіз ефективності отриманих позик і т.д. Дуже часто ФПГ переходить на повне обслуговування комерційного банку, передаючи останньому право оперувати активами ФПГ. Часто управління фінансами корпорацій приймає форму грошового трасту (довірчого управління майном фінпромгруппи).

У процесі управління проектами як форми участі комерційного банку в ФПГ банк повністю бере на себе ініціативу з управління спільним проектом. Це не тільки довгострокове кредитування виробництва, а й робота з обслуговування инвестируемой програми: від її першого етапу до останнього. Комерційний банк в цьому випадку разом з підприємством вибирає об'єкт інвестування, проводить його фінансову та економічну оцінку, розробляє відповідний бізнес-план, складає докладний маркетинговий план. При складанні плану фінансування проекту банк порівнює свої фінансові можливості з необхідними для успішного завершення проекту. У разі нестачі фінансових коштів комерційний банк розглядає можливість отримання додаткових кредитних ресурсів на фінансовому ринку або можливість додаткової емісії цінних паперів. Хоча завжди кращим джерелом інвестицій залишається емісія цінних паперів, яка також організовується комерційним банком. Банк розглядає також можливість фінансування не в грошовій формі. Це фінансування у вигляді необхідного обладнання, ноу-хау, права користування природними ресурсами. Тут дуже важливо правильно оцінити ефективність такого фінансування в порівнянні з грошовим вкладенням коштів. Дуже часто вже на стадії завершення проекту виникає необхідність у додаткових фінансових ресурсах. У цьому випадку банк розглядає можливість випуску облігацій, векселів, лізингу, державних інвестицій та ін

У Росії комерційні банки при управлінні проектами перевагу віддають проектам експортного виробництва, а також виробництвам, в яких комерційному банку належить контрольний пакет акцій. В якості забезпечення виданих для здійснення проекту кредитів банки вимагають розміщення у себе відповідного валютного або рублевого депозиту, ліміту по розрахунковому рахунку позичальника, надійних гарантій, надійної застави, страхування забезпечення кредиту, переуступки на свою користь прав отримання та розпорядження виручкою ФПГ.

У США на частку лізингу припадає близько третини капіталовкладень в устаткування. Лізинг в розвинених країнах розглядається багатьма комерційними банками як один з найприбутковіших і надійних способів інвестування. При лізингу реальним власником орендованого майна є лізингодавець (комерційний банк), тому лізингодавець ризикує лише сумою амортизаційного зносу і відсотків за користування майном (лізингові платежі). У порівнянні з самим орендованим майном це досить невелика сума і практично під неї можна легко отримати надійні гарантії. Після закінчення терміну договору підприємство може викупити майно за балансовою, залишкової вартості, а іноді отримати задарма. За кордоном в деяких провідних світових компаніях до 80%, а іноді і до 100% реалізованої продукції виробляється на орендованому устаткуванні. Крім того, виробник може розраховуватися з кредитною організацією та виробленої продукцією.

Венчурний бізнес - підприємницька діяльність невеликої творчої групи новаторів на чолі з яким-небудь винахідником, що одержує дохід на основі розробки нової ризикованою теми дослідження. Розрізняють «внутрішні венчури», які отримують заздалегідь обумовлений дохід від фірми, складовою частиною якої вони є, і «венчурні фірми», що діють як самостійна корпорація, яка розраховує на покупку своїх результатів іншими корпораціями. Венчурний бізнес характерний для високих технологій, нових дослідницьких і впроваджувальних програм, віддача від яких не гарантована. Комерційні банки фінансують створення і діяльність венчурних груп у ФПГ. Росія багата високопрофесійними фахівцями, необхідними для успішного функціонування венчурного бізнесу. Як правило, учасники венчурної групи (розробники технології) набувають не більше одного відсотка так званого статутного капіталу венчурної групи, інші 99% фінансуються за рахунок кредитно-фінансових організацій або виробничих підприємств. Члени венчурної групи отримують потім близько 20% підсумкової прибутку проекту. Таким чином, комерційні банки, фінансуючи венчурні групи, ризикують лише незначною часткою свого капіталу, зате можуть отримати доходи, які у багато разів перевищують звичайні. Дуже часто венчурні групи в ході розробки технології вимагають другого і третього додаткового фінансування. У середньому за статистикою з 10-15 венчурних фірм тільки одна домагається великого успіху. Близько 15% венчурних фірм розвалюються, 25% утримуються «на плаву», але працюють із збитками, 30% фактично не приносять прибутку, решта 30% приносять прибуток, причому 5% з них - надприбуток, коли співвідношення вкладених і отриманих коштів сягає 1: 10, 1:100 і більше разів.

У Росії найбільш розвинені фінансові відносини з промислової клієнтурою у Промрадтехбанк (переважно з підприємствами ВПК), Промбудбанку, «Російського кредиту» (його холдинг входить в структуру банку і контролює десятки найбільших підприємств країни, переважно добувної та переробної промисловості), Токобанк, Мосбизнесбанка, Інкомбанку та інших провідних банків країни. Ряд комерційних банків активно підключилися до створення ФПГ, частина з яких - на кшталт «Газпрому», РАО ЄЕС та інших - поступово перетворюються на транснаціональні. Тут банки виступають в ролі інвесторів і кредиторів, здійснюючи фінансування в різних формах не тільки оборотних коштів, а й основних фондів підприємства.

ТЕПКО-банк став віссю холдингу «ТЕПКО-М», до якого входять понад 30 комерційних структур, у тому числі 6 комерційних банків, торговий дім, інвестиційні та комерційні компанії, інжинірингова, аудиторська, консалтингова фірми. У ФПГ є свої представництва в республіках СНД, а також в США, ФРН, Швейцарії, Угорщини та Сінгапурі.

Московський індустріальний банк - основа ФПГ «Нефтеком», яка контролює приблизно 30% виробництва обладнання для нефтегазодо-яка буває і нафтопереробної галузей СНД.

Понад 30 компаній входить в холдинг «Інкомбанку». ФПГ спеціалізується на інвестиціях у промисловість, у тому числі в ВПК, а також у торгівлю, страхування, проводить операції на ринку цінних паперів і нерухомості, здійснює трастові операції і т.д. Існує безліч прикладів створення подібних фінансово-промислових груп в Росії.

Організація фінансово-промислових груп не тільки збільшує капиталообразование і масу довгострокових фінансових вкладень, але й концентрує необхідні фінансові кошти для сировинних і видобувних галузей з великими експортними можливостями, а отже, високою окупністю проектів. Банківський капітал попрямував і в інші галузі з високим експортним потенціалом.

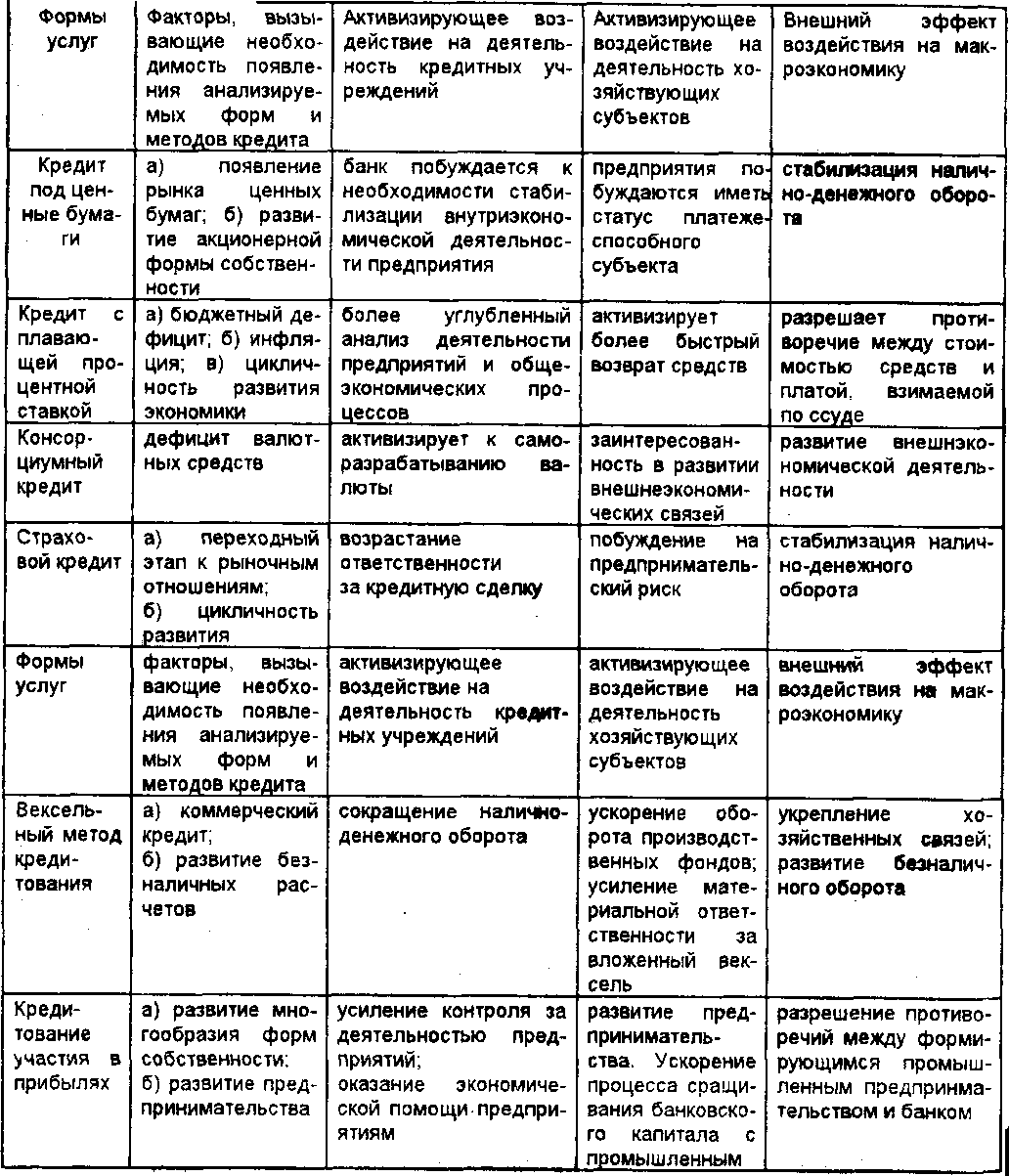

З розвитком кредитних відносин в Росії комерційні банки стали розширювати перелік пропонованих кредитних послуг, надаючи своїм клієнтам нові для Росії види кредитів (див. табл. 11).

Таблиця 11

Основні форми кредитних послуг

Останнім часом серед сегментів фінансового ринку з'явився еквайринг, суть якого полягає в тому, що який-небудь банк надає торговим і сервісним підприємствам послугу, що дозволяє їм приймати до оплати пластикові картки, причому одночасно банк пропонує і види обслуговуваних карт.

Найбільш суттєві проблеми, що стоять перед російськими банками, - в наступному: порівняно невелика величина їх власного капіталу; половина всіх російських банків має капітал менше 150 тис. дол; приблизно 40% банків протягом 1996 не покривали власним капіталом навіть оплачений статутний фонд (проїдали кошти акціонерів, пайовиків), а більше 10% - втратили власний капітал і працювали виключно на залучених ресурсах; низька питома вага власного капіталу в його активах, що значно збільшує ризик операцій; переважання короткострокових пасивів, що обмежує можливості довгострокових вкладень; низька частка депозитів в пасивах; висока частка залишків по рахунках підприємств у пасивах; розбіжність структури активів і пасивів; гостра проблема ліквідності активів.

Тільки у 12% російських банків капітальна база відповідає міжнародним стандартам. На сьогоднішній день тільки великі і стійкі банки можуть собі дозволити займатися довгостроковим інвестуванням у виробничу сферу, відволікаючи великі фінансові ресурси зі своїх активів. Тяжкість положення російських банків посилюється недоліком власного капіталу і відсутністю достатніх резервів під зрослі кредитні ризики. За західними стандартами мінімальне співвідношення між капіталом і розмірами активів, зважених за ризиками, вважається 8%. У російському банківському секторі цей показник знаходиться на рівні 4,3% -4,5%. Основним джерелом залучених коштів комерційних банків є депозити з термінами погашення від 1 до 3 місяців. У той же час більшість банків надає на сьогодні кредити з терміном погашення від 1 до 6 місяців, і все одно більшість кредитів не погашається в строк. Збільшується і без того значний розрив між активами і пасивами банків.

Проблема резервування коштів комерційних банків у Банку Росії сьогодні також є актуальною. Резервні вимоги Банку Росії значно перевершують резервні вимоги банківських ринків розвинених країн. Безумовно, це вимушений захід Банку Росії значно обмежує інвестиційні можливості російських банків. Банку Росії необхідно знизити обов'язкові норми резервування для банків, що здійснюють довгострокове кредитування вкладень в основний капітал виробничої сфери.

Важливе місце у роботі Банку Росії займає діяльність, пов'язана з фінансовим оздоровлення кредитних організацій. * Саме для ефективного здійснення цих функцій в Банку Росії був створений департамент з організації банківської санування. Проблема фінансового оздоровлення кредитних організацій носить макроекономічний характер і пов'язана насамперед з проблемою створення оптимальної структури банківської системи активів і пасивів кредитної організації, оптимального співвідношення великих, середніх і дрібних банків і т.д. Плани санації проблемних кредитних організацій мають сенс тільки в тому випадку, коли їх власники і кредитори готові надати реальну фінансову допомогу.

* Панов С.Я. Оздоровлення кредитних організацій: питання банківського санування / / Гроші і кредит. 1996. № 12. С. 41-47.

Проблеми кредитних організацій з'являються спочатку у вигляді браку ліквідності. Можливості комерційних банків Росії вирішити. проблему ліквідності шляхом придбання кредиту на міжбанківському ринку або у Банку Росії, як кредитора останньої інстанції, останнім часом вкрай обмежені. Банку Росії необхідно постійно і всебічно оцінювати на основі наявної інформації фінансовий стан кожної кредитної організації і попереджати різні негативні фінансові втрати і наслідки. За таким принципом діяв Банк Росії, коли виникло питання про надання кредиту ПКБ «Автовазбанку» і Унікомбанку. Свого часу вони відчували гостру нестачу в ліквідних ресурсах і змушені були звернутися в Банк Росії за фінансовою підтримкою. Банк Росії направив в зазначені банки тимчасову адміністрацію, яка змогла не тільки встановити реальний фінансовий стан, але і приступити до здійснення заходів з відновлення їх нормальної діяльності без будь-яких додаткових ресурсів. Взагалі до складу тимчасової адміністрації слід вводити представників зацікавлених організацій, а саме кредиторів, що дозволить встановити двоїстий контроль за діяльністю боржника. Крім того, тимчасову адміністрацію слід вводити в кредитну організацію на ранній стадії виявлення проблем. У цьому випадку тимчасова адміністрація буде здатна не тільки оцінити реальну ситуацію в кредитній організації, а й стабілізувати її або, принаймні, забезпечити збереження банківського майна і захистити законні інтереси кредиторів і вкладників.

Багато комерційних банків, діючи на фондовому ринку, недоцільно використовують для цього свою організаційну структуру: створюють різні відділи, які займаються інвестиційними операціями, що призводить до дублювання функцій, некерованості підрозділів та зниження ефективності операцій. Оптимальною для банку є така структура, при якій всі напрямки фондових операцій курирує один віце-президент, а всі операції зосереджені в одному департаменті, або за значної диверсифікації інвестиційного портфеля (значні обсяги операцій з акціями, облігаціями, векселями і т.д.) - в профільних департаментах. У західних банках практикується і такий організаційний підхід, коли всі підрозділи, що займаються торгівлею на всіх сегментах фінансового ринку - цінними паперами, валютою, міжбанківськими позиково-депозитними операціями, - збираються в одному підрозділі, званому «казначейством».

На ринку розвинених країн окрім пайових цінних паперів корпорацій (акцій) мають обіг та боргові цінні папери. До них відносяться перш за все облігації першокласних позичальників. Проте в Росії у промислових підприємств немає можливості позичати гроші на ринку капіталів через високі процентні ставки, тому випуск боргових цінних паперів не практикується.

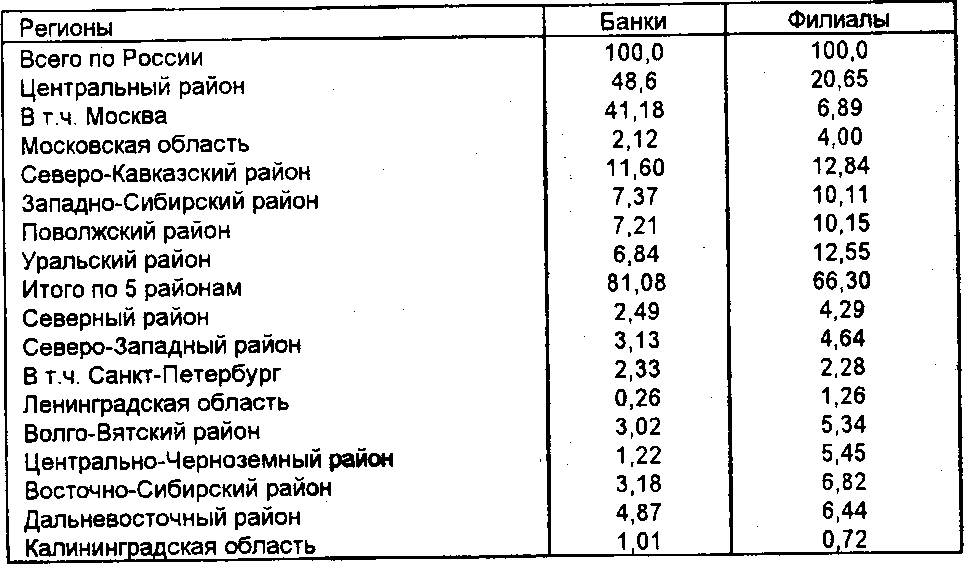

Відзначається також нерівномірність розподілу банківської мережі в територіальному аспекті. Найбільша її щільність спостерігається в м. Москві, де розташоване 35-40% всіх банківських установ Росії та їх філії, а також 40 з 100 найбільших комерційних банків. У м. Москві на 100 тис. жителів припадає 22 комерційних банку і їх філії. Сконцентровані банківські установи та у великих промислових центрах: Санкт-Петербург, Уфа, Єкатеринбург, Владивосток. По інших регіонах в середньому - один-два банки на регіон. Проте в цілому по Росії дуже мало банків обслуговує населення сільської місцевості, а також окремих районів. Тут в основному розташовуються філії Россельхозбанка (1100 філій), Ощадбанку РФ і філії банків обласних центрів.

Особливістю Москви є те, що в столиці досить велике число найбільших банків, що виникли не на основі колишніх спеціалізованих банків, а знову організованих. В інших містах хоча й існують новостворені банки, домінують займають колишні спеціалізовані банківські установи, в основному обласних управлінь Промбудбанку, Агропромбанку, Житлосоцбанку і Ощадного банку.

Кількість банків в Російській Федерації з 1 січня 1996 р. по 1 травня 1997 скоротилося з 2578 до 1887, а їх філій - з 5747 до 4828. Значно (більш ніж на 33%) зменшилася кількість кредитних організацій в Північному, Центрально-Чорноземному, Північно-Кавказькому регіонах, Калінінградській області, а мережа філій помітно поріділа в Поволзькому, Далекосхідному регіонах, Калінінградській області і в Москві.

Регіональна структура представлена в табл. 12.

Таблиця 12

Регіональна структура банківської системи на 01.05.97 р.,%

Існують фактори, що стримують розвиток фінансово-промислових груп: недостатня зацікавленість комерційних банків у висновку союзу з промисловістю, вкладення в яку менш вигідні, ніж гра на фінансовому ринку з державними цінними паперами; боязнь монополізму; загальна соціальна ситуація в країні та відповідним чином сформована громадська думка .

До 90% всіх своїх поточних заощаджень росіяни воліють використовувати для купівлі валюти, що є свідченням зберігається «доларизації» російської економіки. У внески в банках і цінні папери громадяни Росії направляють всього 3% своїх накопичень. Загальновизнано, що на накопичення в середньому людина спрямовує від 3 до 5% вільних коштів. Зараз функція накопичення через банківський вклад скінчилася, зараз вклади в банк виконують тільки функцію заощадження.

З 1991 р. кількість реєстрованих злочинів у банківсько-кредитній сфері зросла в 45 разів. У 1996 р. в банківській системі Росії зареєстровано 8578 злочинів, з них 5075 розкрадань чужого майна. Найбільша кількість злочинів було зареєстровано в системі комерційних банків - 1972. Останнім часом з'явилися нові способи їх вчинення: злочини з фіктивними банківськими гарантіями; підробленими наказами арбітражних судів про списання грошових коштів, векселями.

Готовність Росії створити стабільну і надійну банківську систему, відповідну вимогам ринкової економіки та відповідну інтересам клієнтів і вкладників банків, підтверджується приєднанням її до міжнародних стандартів, викладених у «Базельських основних принципах ефективного банківського нагляду». Принципи впроваджуватимуться в російській банківській системі протягом першої половини 1998 р., при цьому офіційне їх твердження відбудеться не пізніше жовтня 1998 28 серпня 1997 опубліковано наказ Центрального Банку про введення в дію Положення «Про організацію внутрішнього контролю в банках» і формуванні служби внутрішнього контролю. Основна мета - захист інтересів інвесторів, банків та їх клієнтів.

В даний час, як відомо, відбувається активний процес інтеграції економіки Росії в систему міжнародних економічних відносин. Не є винятком і банківська система.

У всьому світі в кінці XX в. відбуваються значні, часом драматичні, явища у сфері банківської діяльності, що призводять до численних змін в організації, методах управління банками, формах обслуговування і т.д. Багато фахівців банківської справи говорять про так звану "фінансової революції", підкреслюючи неординарність і важливість що відбуваються. З'являються абсолютно нові, оригінальні методи проведення фінансових операцій і надання послуг, що викликаються складним поєднанням попиту і пропозиції грошового капіталу. Разом з тим підвищуються ризики від банківської діяльності. Відбуваються істотні зміни в макросреде комерційних банків, особливо в її економічних, політичних і законодавчих елементах, що формують вигляд сучасного банку.

Виділяють такі основні фактори глобального впливу на банківські системи: дерегулювання фінансових ринків; посилення конкуренції в банківській справі; фінансові нововведення; фінансова глобалізація; комп'ютеризація банківської діяльності.

З кінця 60-х рр.. в багатьох країнах були здійснені законодавчі реформи, спрямовані на пом'якшення або повне скасування обмежень і заборон у сфері фінансової діяльності. Тут можна виділити такі моменти, як дозвіл на відкриття нових установ, розширення філіальної мережі та створення холдингів, скасування ставок по активних і пасивних операціях, відкриття "гібридних" рахунків, що поєднують ведення розрахунків з отриманням відсотків власником рахунку.

Пом'якшення законодавчої бази функціонування банків викликане різким посиленням конкуренції з боку небанківських фінансових посередників і пов'язаним з цим падінням прибутковості банківської діяльності (відносно високі темпи інфляції роблять безглуздою адміністративну функцію "ціни" банківських послуг), бурхливим зростанням фінансових нововведень у вигляді нових боргових інструментів і послуг.

Як будь-яка сфера ринкової економіки, банківська діяльність здійснюється в умовах конкурентної боротьби. Внаслідок лібералізації банківської діяльності відбувається посилення конкуренції як всередині банківської системи, так і між окремими групами фінансових посередників. У свою чергу, посилення конкуренції призводить до того, що багато комерційних банків починають приділяти велику увагу середнім і дрібним вкладникам, надавати споживчі та іпотечні позики. Все більшу конкуренцію банкам складають небанківські фінансові інститути, які активно втручаються в сферу грошових розрахунків, короткострокового кредитування підприємств, операцій з кредитними картками, ведення поточних рахунків, прийому грошових заощаджень і т.д.

Банки в конкурентній боротьбі використовують різні стратегії: переманювання клієнтів у конкурентів; залучення нових клієнтів; перехресна продаж банківських послуг; виявлення нових областей застосування банківських послуг; проникнення на нові географічні ринки; модифікація вже наявних послуг; диференціація якості послуг та ін

Істотного посилення конкуренції на ринку позичкового капіталу сприяла поява на ньому великих нефінансових корпорацій, основна діяльність яких лежить поза фінансової сфери. Такі великі фірми, як "Дженерал електрик", "Форд мотор компані" та інші, активно диверсифікують свою діяльність, створюючи фінансові агломерати знову утворених або вже діючих фінансових установ. Причому з метою уникнення строгостей банківського законодавства подібні фінансові підрозділи виконують лише обмежене коло банківських операцій (наприклад, займаються видачею кредитів, але не здійснюють прийом вкладів).

Зростанню конкуренції в банківській сфері сприяли і суттєві зміни у фінансовій практиці, які були обумовлені як зростанням нестійкості грошових ринків, так і зміною традиційних форм і методів фінансування підприємств і населення. Зокрема, в 70-80-х рр.. відзначалися економічні труднощі, що проявлялися в спадах виробництва, нафтових кризах, кризах платіжних балансів, інфляції, неповерненні зовнішніх боргів. Все це призводило до стрибкоподібним змін процентних ставок, що негативно впливало на інвестування в довгострокові зобов'язання, а також на бажання банків надавати середні та довгострокові позики. Великі промислові фірми в усьому світі все частіше вважають за краще безпосередньо виходити на ринки капіталів, не привертаючи фінансових посередників. Так наприклад, здійснюється продаж короткострокових незабезпечених зобов'язань (комерційних паперів), за рахунок чого покриваються сезонні потреби в позикових коштах.

Процес глобалізації і фінансових нововведень полягає в бурхливому розширенні сфери діяльності великих банків, що виходить за рамки національних кордонів, що полягає у створенні широких мереж зарубіжних філій і підвищенні частки іноземних операцій у банківській сфері. Фінансова глобалізація обумовлена процесами, що відбуваються у світовій економіці, зокрема зростанням міжнародного обміну, активізацією руху капіталів між країнами, дерегуляцією і скасуванням заборон в області валютних операцій, прогресом в електронній обробці даних і телекомунікації, загостренням конкурентної боротьби між фінансовими установами як на внутрішньому, так і на світовому ринках і т.д.

Велике значення в даний час придбала активна діяльність в нерегульованих світових офшорних центрах, де зосереджуються основні ринки євровалют. На ринках євровалют торгівля ведеться депозитами, вираженими в іноземних валютах, більше половини з яких виражені в доларах США. Особливістю даного ринку є те, що активна торгівля євровалютні вкладами ведеться як в старих світових банківських центрах, таких, як Лондон, так і в ряді невеликих країн, які не мають розвиненої внутрішньої банківської системи, але привертають міжнародний капітал за допомогою податкових та інвестиційних пільг (Багамські та Кайманові острови, Сінгапур, Бахрейн, Гонконг).

З'являються нові види депозитів, кредитних операцій, а також нові інструменти грошового ринку. Подібна інноваційна діяльність банківських установ викликається як прагненням останніх обійти строгі рамки банківського законодавства, так і необхідністю боротьби з негативними наслідками інфляції і ризику втрати капіталу. Високі темпи інфляції сприяли появі кредитів зі змінною ставкою в залежності від коливань базових процентних ставок на ринку, облігацій з індексованою сумою номіналу і нормою відсотка. Зростання ризику за кредитними операціями зумовив появу різних гарантійних операцій ("свопи", опціони тощо), різних форм переміщення ризику на інших учасників фінансових операцій (сек'юритизація).

Активно розвиваються сектором виступають і валютні операції. Загальний оборот валютних угод в усьому світі становить більше 0,5 трлн дол в день. Тут в основному оперують валютні відділи великих міжнародних банків, які проводять операції в доларах США, Канади, німецьких марках, японських ієнах, англійських фунтах стерлінгів, швейцарських франках. Фактором, негативно впливає на процес фінансової глобалізації, виступає процес масових відстрочок погашення боргів країнами, що розвиваються Азії та Латинської Америки, Східної Європи і колишнього СРСР. Це призвело до того, що багато банків скоротили закордонні кредити та інвестиції.

Поява, розвиток комерційних банків, глобальні проблеми їх функціонування і все більш усложняющийся характер призводять до кардинальних змін процесу управління сучасним банком, вимагають більш високого рівня підготовки банківського персоналу та його керівництва.

Однією із складових частин "фінансової революції" стало швидке і масове впровадження інформаційних технологій, заснованих на застосуванні електронно-обчислювальних машин. Ще на початку 60-х рр.. спеціалізований комплекс машин дозволяв повністю автоматизувати такі трудомісткі банківські операції, як надпечатка і сортування чеків, рознесення операцій по рахунках, друкування звітності і т.д.

Якісно новий етап настав у 80-х рр.. у зв'язку з появою і широким поширенням мікроЕОМ і персональних комп'ютерів. Основна відмінність даного етапу в тому, що кардинально змінюються технології банківського обслуговування, тоді як до цього комп'ютеризація більшою мірою стосувалася процесу обробки банківських документів. В даний час банківські автомати дозволяють клієнтам банку самостійно, без допомоги персоналу здійснювати найбільш поширені операції, наприклад, отримання зі свого банківського рахунку готівки, внесення грошей на рахунок, отримання виписки про стан депозитного рахунку і т.д.

Застосування персональних комп'ютерів і телекомунікаційних мереж дозволяє прискорити розрахунки і поліпшити обслуговування клієнтів без збільшення банківського персоналу, створювати нові форми і види банківських послуг, існування яких немислимо без наявності високих технологій.

Застосовуючи електронну техніку, комерційні банки прагнуть до уповільнення зростання операційних витрат, зменшенню паперового документообігу, залученню нової клієнтури, що здатне забезпечити успіх у конкурентній боротьбі. Як наслідок "комп'ютерного буму", періодично виникають амбітні проекти "суспільства без готівки і чеків", в якому паперові носії інформації про платежі будуть замінені командами, переданими по каналах комп'ютерного зв'язку, а також здійсненням кредитових і дебетових розрахунків в пам'яті банківських ЕОМ.

У цьому зв'язку слід зазначити, що в 70-80-х рр.. здійснення подібних проектів стикалося з величезними економічними і технологічними труднощами, крім того, що дуже важливо, велику проблему становило небажання клієнтів банків змінювати зручні для них, хоча і менш ефективні, форми грошових розрахунків через втрату клієнтами значних вигод, які дає відстрочення платежів по чеку. Ця відстрочка утворюється в процесі поштового пробігу при відправці чека поштою, часу обробки чека в банку, пересилання чека в інше місто для пред'явлення його до оплати банку чекодавця і т.д. Наприклад, в США, загальна вигода, одержувана американськими споживачами та діловими фірмами в результаті відстрочок, становить 200 млрд дол в день.

Незважаючи на успіхи комп'ютерної революції в банківській справі, в даний час ще ні в одній країні світу не існує єдиної загальнонаціональної системи електронних грошових переказів. Нижче ми будемо розглядати дане питання на прикладі США, де розвиваються три основних напрямки автоматизованих платежів: "роздрібні" системи електронних розрахунків; міжбанківські системи перекладу засобів; внутрішньобанківські комп'ютерні комплекси.

У США на даний момент є п'ять систем «роздрібних» електронних розрахунків, причому частина з них знаходиться в стадії експериментальної розробки. До них відносяться: автоматичні розрахункові палати; банківські автомати; термінали в торгових точках; оплата рахунків по телефону; банківське обслуговування вдома.

По суті, автоматичні розрахункові палати (АРП) виконують ті ж функції, що і звичайні розрахункові палати. Відмінність полягає в тому, що паперові носії у вигляді чеків, депозитних квитанцій замінені магнітними носіями із записаною на них всією необхідною інформацією про грошові угодах. Крім того, в АРП здійснюється пряме введення даних через систему електронних терміналів, які встановлюються в банках, фінансових і нефінансових компаніях, урядових установах. Велика роль у створенні в США системи АРП належала центральному банку - ФРС, який займався загальною організацією досліджень і фінансував значну частину витрат.

Найбільшою мірою гідності АРП проявляються при проведенні масових, регулярних платежів, наприклад, дебетових операцій, таких, як багаторазово повторювані або одноразові списання з депозитного рахунку клієнта банку в оплату комунальних послуг, страховки, погашення раніше взятого кредиту, погашення боргу по кредитній картці і т . д. Крім того, останнім часом широкого поширення набула автоматизація таких операцій, як оплата повторюваних поставок товарів, концентрація надходжень з різних банківських рахунків клієнта на єдиному рахунку і т.д.; кредитні операції, пов'язані з виплатою заробітної плати, пенсій та інших соціальних виплат, зарахувань дивідендів і відсотків і т.д. Сюди ж належать операції, здійснювані на користь страхових компаній, підприємств комунального обслуговування, що дозволяє економити великі кошти, пов'язані з обробкою і отриманням грошей по чеках і квитанціях, що надходять від споживачів в оплату за послуги. Користувачі вводять інформацію в АРП за допомогою магнітних носіїв. Слід зазначити, що якщо на самому початку функціонування АРП 85% всіх операцій припадало на федеральні платежі (пенсії, допомоги, виплати військовослужбовцям), то в даний час частка федеральних платежів становить лише третину, решта припадає на комерційні платежі для компаній і приватних осіб.

Вперше банківські автомати (БА) з'явилися в 1971 р. в м. Атланта (США). Спочатку вони виконували тільки одну функцію: видавали готівку з банківського рахунку в межах певного ліміту. В даний час в США експлуатується більше 90 тис. БА, причому значна їх частина знаходиться в готелях, супермаркетах, університетських будівлях, вокзалах і т.д. Сучасні БА дозволяють здійснювати наступні операції: зняття грошей з поточного або ощадного рахунки в банку; одержання позики в межах відкритого ліміту; депонування грошей на рахунку з одночасним отриманням депозитної квитанції; отримання в будь-який момент виписки про стан рахунку клієнта в банку; переказ коштів з одного рахунку на інший (наприклад, з ощадного на поточний рахунок клієнта в банку) або переказ грошей третім особам; обмін іноземних банкнот на місцеву валюту.

Широке поширення БА в багатьох країнах обумовлено їх достоїнствами: дозволяють знизити банківські операційні витрати, чисельність персоналу і необхідність у відкритті нових відділень; багато банків стягують певну плату за користування БА, що веде до збільшення їх доходів; клієнтам, які користуються БА, необов'язково відвідувати банк для здійснення повсякденних операцій. Але експлуатація БА породжує і специфічні проблеми: їх поширення гальмується "консерватизмом" багатьох банківських клієнтів, недовірою до електронних пристроїв, боязню помилок і т.д.; проблеми безпеки, сумісності обладнання, правила врегулювання платежів; багато банків припиняють вдаватися до БА-за недостатнього використання дорогих установок банківськими клієнтами.

Термінали в торгових точках (ТТТ) як вид автоматизованих розрахунків знаходиться ще в стадії становлення. Основна ідея полягає в здійсненні оплати повсякденних покупок у магазинах, кафе, бензоколонках і т.д. допомогою спеціальних терміналів, з'єднаних з центральним банківським комп'ютером за допомогою спеціальної пластикової картки. Як приклад можна привести американську компанію "ВІЗА", яка має більше 25 тис. терміналів у торгових закладах, призначених для перевірки пластикових карток.

Оплата рахунків по телефону як форма здійснення платежів знаходиться в стадії розробки внаслідок консерватизму клієнтів, в той час як окупність системи досягається в умовах лише масового використання. При цьому мається спеціальний апарат, який через телефонну мережу з'єднаний з банківським комп'ютером і дозволяє здійснювати різні розрахунки (оплата рахунків за товари і послуги і т.д.).

У разі обслуговування на дому банківський клієнт за допомогою власного персонального комп'ютера здійснює оплату рахунків, викликає на монітор інформацію про стан свого банківського рахунку з переліком усіх кредитових і дебетових проводок, дає банку доручення про автоматичне виконанні майбутніх платежів і т.д. У зв'язку з цим певні надії покладаються на інформаційну систему "відеотексту", яка функціонує за телевізійним каналам. Дана система має великі потенційні можливості, які, на жаль, використовуються далеко не повністю.

Перевагами міжбанківських систем електронного переказу коштів виступають: зростання ефективності діяльності банку та банківської системи, прискорення швидкості проведення банківських операцій та їх якості, що в кінцевому підсумку призводить до підвищення прибутковості та зниження витрат.

Особливо слід зупинитися на системі CBІФT (SWIFT). Це суспільство всесвітніх міжбанківських фінансових комунікацій, яке було засновано в 1977 р. консорціумом великих банків Західної Європи та США, правління його знаходиться в Брюсселі. Про масштаби системи СВІФТ говорять такі показники: членами цієї системи є 2900 банків і фінансових установ у 66 країнах, при цьому найбільший обсяг операцій здійснюється в Німеччині, Великобританії та Італії.

Функціонування системи СВІФТ відбувається за допомогою супутникового зв'язку, за допомогою якої передаються інструкції банків-учасників щодо проведення різних операцій. У кожному банку-учаснику є електронний термінал, з'єднаний з регіональними накопичувальними центрами, які здійснюють передачу інформації в головні ретранслятори, розташовані в Брюсселі та Амстердамі. Тут інформація сортується, ставиться на чергу і передається в пункт призначення.

Основною метою монетарної, або кредитно-грошової політики є допомога економіці в досягненні загального рівня виробництва, що характеризується повною зайнятістю і відсутністю інфляції. *

* При написанні глави використані матеріали наступних книг: Кураков Л.П., Краснов А.Г. Ринок праці (питання теорії). Чебоксари, 1995. 112 с.; Ринок праці Російської Федерації / Наук. рук. Л.П. Кураков. Чебоксари, 1995. 220 с.

Кредитно-грошова політика полягає в зміні грошової пропозиції для стабілізації сукупного обсягу виробництва, зайнятості і рівня цін. У загальному вигляді повинно відбуватися збільшення грошової пропозиції під час спаду для заохочення витрат. І навпаки, обмеження пропозиції грошей для скорочення витрат під час інфляції.

Установою, що відповідає за проведення кредитно-грошової політики в нашій країні, є Центральний Банк Росії.

Основними інструментами і методами грошово-кредитної політики Банку Росії є:

1. Процентні ставки по операціях Банку Росії.

2. Нормативи обов'язкових резервів (резервні вимоги), що депонуються в Банку Росії.

3. Операції на відкритому ринку.

4. Рефінансування банків.

5. Валютне регулювання.

6. Встановлення орієнтирів зростання грошової маси.

7. Прямі кількісні обмеження.

Одним з основних інструментів, за допомогою якого ЦБ Росії регулює кредитно-грошову політику, є облікова ставка. У 1993 р. облікова ставка ЦБ дорівнювала 210% річних, в кінці 1996 р. - 60%. За цією ставкою ЦБ надавав кредитні ресурси комерційним банкам. Подібно до того, як комерційні банки стягують процентні платежі по своїх позиках, так і ЦБ - з позик, наданих комерційним банкам. Крім того, ЦБ Росії надає фінансові ресурси Міністерству фінансів, але процентна ставка в цьому випадку носить пільговий характер (10%). Таким чином, кредити ЦБ збільшують резерви комерційних банків, розширюючи можливість надання кредитів.

Слід зазначити, що падіння облікової ставки сприяє зростанню попиту на кредити ЦБ з боку комерційних банків, що збільшує їхні резерви і сприяє збільшенню грошової пропозиції. Зростання облікової ставки діє прямо протилежним чином. У цьому випадку комерційні банки не зацікавлені в придбанні засобів у ЦБ, що веде до обмеження грошової пропозиції. У Росії комерційні банки при наданні кредитів орієнтуються на облікову ставку ЦБ. Крім того, підприємства та організації процентні платежі за отримані кредити можуть списувати на собівартість продукції, що випускається і послуги, що також в межах облікової ставки ЦБ.

Облікова ставка, швидше за все, грає роль "інформаційного фактора" так званої "інформації до роздумів". Вона є в ринковій економіці ясним і зрозумілим способом інформування фінансистів та економіки в цілому про намічених цілях і завданнях уряду в кредитно-грошовій політиці. Правда, як контраргумент іноді наводиться аргумент про те, що облікова ставка змінюється відповідно з іншими короткостроковими процентними ставками, наприклад, ставками міжбанківських кредитів, а не з метою змін в політиці. Дійсно, в початковий період ринкових перетворень в Росії мало місце друге положення.

Проводячи політику мінімального резерву, ЦБ може безпосередньо впливати на можливість виділення додаткових кредитів кредитними установами. Справа в тому, що чим вище мінімальний рівень резервів, встановлений ЦБ, тим менше свобода дій кредитних установ з надання кредитів. Крім того, підвищення мінімального рівня резервів веде до дефіциту пропозиції грошей і тим самим до підвищення процентних ставок. При зниженні мінімального рівня резервів можна спостерігати зворотну картину.

Нормативи обов'язкових резервів не можуть перевищувати 20% і не можуть бути одночасно змінені більше ніж на 5 пунктів. Нормальні резервні вимоги, до чого прийшла світова банківська система, рекомендують формувати на рівні до 6%.

На відміну від операцій на відкритому ринку і процентних ставок Банку Росії, що впливають на грошову пропозицію побічно (через зміну ставки позичкового відсотка і попиту на гроші), виконання резервних вимог строго наказано законом, та їх вплив на грошову пропозицію носить прямий, безпосередній характер. Крім того, збільшення резервних вимог негативно позначається на прибутковості комерційних банків. Коли ринок цінних паперів розвинений слабко і рефінансування обмежена, Центральний Банк може впливати на зменшення грошової маси переважно за допомогою збільшення рівня резервних вимог, що і спостерігалося в Росії, особливо в 1995 р. Обсяг обов'язкових резервів комерційних банків на 1 січня 1996 р. зріс в 2 , 1 рази в порівнянні з таким на 1 січня 1995 р. по деяких оцінках, збільшення норми резервних відрахувань починаючи з травня 1996 року запобігло додаткове розширення грошової маси на 5-7 трлн руб. У той же час у міру зростання попиту на гроші Банк Росії буде проводити політику, спрямовану на зниження норм резервних вимог. Частота використання політики зміни резервних вимог Банком Росії пояснюється слабкою можливістю останнього регулювати грошово-кредитну сферу за допомогою операцій з цінними паперами (операцій на відкритому ринку).

Під операціями на відкритому ринку розуміється купівля-продаж Банком Росії казначейських векселів, державних облігацій та інших державних цінних паперів.

Коли Центральний банк намагається стримати зростання грошової маси, він прибігає до продажу наявних у його розпорядженні державних зобов'язань. Останні переміщаються до приватних власників, а гроші, виручені в результаті такої операції, витягаються з обігу.

На російському фондовому ринку обертаються такі види цінних паперів, як державні цінні папери, муніципальні та обласні облігації та позики, банківські та корпоративні цінні папери, а також папери приватних емітентів. Найбільшим і динамічно розвиваються сектором фондового ринку був і залишається в даний час ринок державних цінних паперів. На ринку державних цінних паперів оперують в основному юридичні особи (великі банки). Однак наприкінці 1995 р. з'явилися державні цінні папери, призначені для населення - облігації державної ощадної позики (ОСЗ). Правда банкам набагато вигідніше продавати ОСЗ великими пакетами юридичним особам, ніж створювати спеціальну мережу для обслуговування дрібних інвесторів. Крім того, значну частину ОСЗ банки залишають у себе і використовують як короткостроковий спекулятивний актив.

У країнах з розвиненою ринковою економікою ринок державних цінних паперів виконує ряд основних функцій. По-перше, з його допомогою здійснюється централізоване запозичення державою тимчасово вільних грошових коштів у комерційних банків, інвестиційних і фінансових компаній, різних підприємств і населення. Отримані таким чином грошові ресурси традиційно використовуються для неінфляційного фінансування дефіциту державного бюджету. По-друге, різні державні цінні папери активно використовують при проведенні ЦБ грошово-кредитної політики, регулюючи при цьому за допомогою державних зобов'язань розміри грошової маси, що знаходиться в обігу. По-третє, державні цінні папери є надійними і ліквідними активами і тому застосовуються для підтримки ліквідності балансів фінансово-кредитних установ.

В даний час сформована і функціонує розвинена інфраструктура, призначена для розміщення ГКО, погашення облігацій, вторинних торгів, роботи депозитарію та проведення розрахунків. Сюди входять: Міністерство фінансів РФ, що виступає емітентом ГКО; ЦБ, що виконує функції агента Міністерства фінансів РФ з обслуговування боргу, функції дилера, а також органу регулювання та контролю; більше 70 офіційних дилерів, в основному є комерційними банками; Московська міжбанківська валютна біржа (ММВБ), яка виконує функції торгової системи, розрахункової системи і депозитарію.

Міністерство фінансів РФ, здійснюючи випуск і обіг ГКО, отримує кошти, необхідні для фінансування бюджетного дефіциту. ЦБ займається забезпеченням "організаційної" сторони функціонування ринку ГКО, що полягає в проведенні аукціонів, підготовки необхідних документів, перерахування грошових коштів на рахунок Мінфіну РФ. Крім того, ЦБ активно бере участь на ринку ГКО як дилер, надаючи цілеспрямований вплив на ринок залежно від ситуації, яка складається безпосередньо на ньому і навколо нього, відповідно до поточної політикою ЦБ. Але при цьому не ставиться мета отримання прибутку, тому що в першу чергу ЦБ орієнтується на підтримку певного рівня таких показників, що характеризують ринок ГКО, як ліквідність і "правильність" в сенсі тимчасової структури доходностей, оскільки від якості цих показників залежить і привабливість ДКО для інвесторів . ЦБ також контролює ринок ГКО в тій мірі, в якій це необхідно для стабільного і безперебійного функціонування і розвитку ринку ДКО.

Офіційними дилерами на ринку ГКО виступають комерційні банки, фінансові компанії, брокерські фірми, що переслідують як свої власні інвестиційні цілі, так і цілі своїх клієнтів. І хоча частка клієнтських коштів, інвестованих в держпапери, значно коливається, все ж в 1994 р. вона мала тенденцію до зростання.

Слід зазначити, що ДКО є високоліквідними цінними паперами. Це обумовлено тим, що строки звернення ДКО в грошові кошти мінімальні, що дозволяє дилерам і їх клієнтам швидко і надійно інвестувати тимчасово вільні грошові кошти. Крім того, операційні витрати (комісія дилера, біржі) тут відносно невеликі. Додаткова перевага полягає в тому, що всі види операцій з ДКО звільнені від оподаткування.

Все це зумовило те, що обсяг регулярної емісії ДКО зріс з 1 млрд руб. під час першого аукціону у травні 1993 р. в середньому до 2,5 трлн руб. в тиждень в квітні-травні 1995 р. Крім того, з грудня 1993 р. випускає шестимісячні ГКО, а з жовтня 1994 р. - річні. З жовтня 1994

ЦБ РФ виділяє кілька основних напрямків розвитку ринку ДКО. По-перше, кількісне і якісне збагачення складу офіційних дилерів, причому кількісні зміни відбуваються переважно за рахунок установки дилерам віддалених терміналів. До числа якісних змін відносяться підключення регіональних дилерів, а також створення і під'єднання до діючої системи регіональних майданчиків у Санкт-Петербурзі, Новосибірську, а згодом і в ряді інших міст Росії, а також розширення спектру фінансових установ учасників ринку ДКО. По-друге, подальше вдосконалення розрахункової системи, що є в певному сенсі "вузьким місцем" ринку ДКО. З цією метою створюється система міжрегіональних розрахунків, яка дозволить проводити розрахунки "день у день" між агентами з різних регіонів. По-третє, послідовне проведення політики, спрямованої на збільшення дюрації державного боргу. Тому в 1995 р. були введені в оборот середньострокові державні купонні облігації з терміном обігу більше року. По-четверте, подальший розвиток ринку здійснюється разом з впровадженням і розвитком нових фінансових інструментів, заснованих на ДКО. До них відносяться угоди про зворотну покупку (РЕПО і зворотні РЕПО), форвардні, ф'ючерсні і опціонні контракти. Їхнє введення повинно привести до появи додаткових інвестиційних альтернатив і підвищенню стабільності та передбачуваності динаміки внутрішніх показників ринку, таких, як ціни, прибутковість, ліквідність.

Однак, незважаючи на те, що Міністерство фінансів Росії активно розширювало і диверсифікувало ринок державних боргових зобов'язань, посилюючи їх роль у фінансуванні бюджетного дефіциту, макроекономічна значимість операцій Банку Росії на відкритому ринку в регулюванні грошової маси була невелика, хоча в розвинених країнах операції на відкритому ринку найбільш часто використовуються Центральним банком як фінансовий інструмент. Банк Росії не в змозі регулювати обсяг грошової маси в країні за допомогою операцій на відкритому ринку з причини невеликого питомої ваги операцій з державними цінними паперами в активах Банку Росії. Крім того, активне використання операцій Банку Росії на відкритому ринку гальмувалося відсутністю єдиного російського ринку державних цінних паперів. Регіональний розвиток цього ринку почалося лише в другій половині 1995 Крім того, в 1996 р. Банком Росії були зроблені реальні заходи щодо розширення участі іноземних інвесторів на ринку ГКО і ОФЗ.