9.3. Основи інвестиційного аналізу. Методи оцінки ефективності інвестиційних проектів

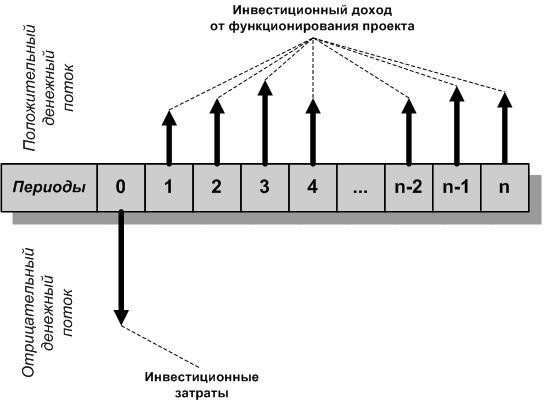

У групу динамічних методів, як правило, включаються: - Чиста приведена вартість (Net Present Value, NPV); - Індекс рентабельності інвестиції (Profitability Index, PI); - Внутрішня норма прибутку (Internal Rate of Return, IRR); - Модифікована норма прибутку (Modified Internal Rate of Return, MIRR); - Дисконтований термін окупності інвестиції (Discounted Payback Period, DPP). У групу статичних методів відносять: - Термін окупності інвестиції (Payback Period, PP); - Коефіцієнт ефективності інвестиції (Accounting Rate of Return, ARR). Чиста приведена вартість (NPV). Суть даного методу полягає в зіставленні величини вихідної інвестиції (IC) із загальною сумою дисконтованих чистих грошових надходжень, що генеруються нею протягом прогнозованого терміну:, де CF - грошові надходження від реалізації проекту; r - ставка дисконтування; n - термін інвестування (тривалість проекту) ; IC - величина первинної інвестиції. Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку NPV модифікується в такий спосіб:, де CF - грошові надходження від реалізації проекту; r - ставка дисконтування; n - термін інвестування (тривалість проекту); IC - величина первинної інвестиції; i - прогнозований середній темп інфляції. Якщо: - NPV> 0 - проект варто прийняти; - NPV <0 - проект варто відкинути. Необхідно відзначити, що показник NPV відбиває прогнозну оцінку зміни економічного потенціалу організації у разі прийняття аналізованого проекту, причому оцінка робиться на момент закінчення проекту, але з позиції поточного моменту часу, тобто початку проекту. Цей показник склопластику в просторово-часовому аспекті, тобто NPV різних проектів можна підсумовувати. Це дуже важлива властивість, що виділяє цей критерій із всіх інших і дозволяє використовувати його в якості основного при аналізі оптимальності інвестиційного портфеля. Ключовим моментом при розрахунку чистої приведеної вартості, як і при використанні інших методів аналізу, заснованих на обліку тимчасового чинника, є вибір ставки дисконтування. Ставка дисконтування вибирається аналітиком самостійно. При цьому слід враховувати розмір безризикових ставок, прогнозований темп інфляції за період, норму поставлений витрат, невизначеність і ризик при плануванні віддалених за часом грошових надходжень та ін Обгрунтування вибору ставки дисконтування в кожному випадку індивідуально і залежить від умов і цілей аналізу, а також від кваліфікації аналітика. Шляхом дисконтування грошових потоків аналітик зможе переконатися в тому, що інвестиції приносять великі грошові доходи, ніж кращі наявні альтернативи. При цьому «краща» може трактуватися по-різному. У якості «найкращою» може розглядатися можливість безризикового розміщення капіталу або інший інвестиційний проект, що приносить максимальний прибуток. Будь-який інвестиційний проект має бути, принаймні, порівняний з можливістю безризикового інвестування. Безризикове інвестування (купівля державних цінних паперів або розміщення грошових коштів на депозиті в банку), крім відсутності самого ризику, супроводжується мінімальними трудовитратами, т.

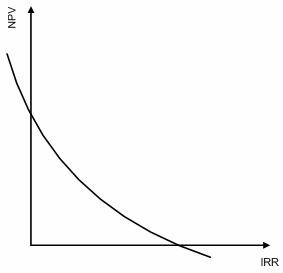

Графік перетинає вісь ординат в точці, яка дорівнює сумі всіх елементів недисконтований грошового потоку, включаючи величину вихідних інвестицій. Ця точка показує величину прогнозної прибутку, без урахування зміни вартості грошей у часі. Вісь абсцис перетинає графік у точці, що відповідає внутрішній нормі окупності інвестицій. Графік функції NPV (r) інвестиції з неординарним грошовим потоком може мати довільний вигляд і неодноразово перетинати вісь х. Якщо інвестиційний проект генерує грошовий дохід тільки один раз (в кінці періоду його дії), то внутрішню норму прибутку для нього можна визначити, використовуючи наступні рівняння: Якщо доходи від інвестиційного проекту будуть чинити не разово, а багаторазово протягом всього терміну його дії, то визначити рівень IRR можна методом послідовної ітерації, розраховуючи NPV при різних значеннях процентної ставки (r) до того значення, поки величина NPV не прийме негативне значення, після чого значення IRR знаходять за формулою:, де ra - ставка дисконту, при якій NPV має позитивне значення; rb - ставка дисконту, при якій NPV має від'ємне значення; NPVa - чиста приведена вартість при ставці ra; NPVb - чиста приведена вартість при ставці rb; При цьому повинні дотримуватися наступні нерівності: ra

Інформація, релевантна "9.3. Основи інвестиційного аналізу. Методи оцінки ефективності інвестиційних проектів"

- 107. Проектне фінансування

основні етапи інвестиційного циклу пов'язані між собою і входять у компетенцію певного банківського синдикату, очолюваного банком-менеджером. Банк, організуючий проектне фінансування, виділяє шість етапів інвестиційного циклу: 1. Пошук об'єктів для інвестицій. 2. Оцінка рентабельності і ризику проекту. 3. Розробка схеми кредитування. 4. Висновок взаємопов'язаних угод - 12.8. Аналіз складу і динаміки довгострокових вкладень

грунтується на оцінці: а) фінансового стану підприємства і доцільності участі його в інвестиційній діяльності; б) розміру інвестиції та джерел фінансування; в) вигідності різних інвестиційних проектів. Підприємства можуть вкладати інвестиції в дочірні суспільства, залежні товариства, спільні підприємства, інші організації, надавати позики іншим господарюючим - Портфельна теорія

основні елементи: оцінку активів, інвестиційні рішення, оптимізацію портфеля, оцінку - 2.10. Методи фінансових обчислень

інвестиційних проектів, в операціях на ринку цінних паперів, в ссудозаемних операціях, в оцінці бізнесу та - Напрями проектного аналізу

основних аспектів (часто їх називають напрямками аналізу або просто аналізом): 1. Технічний аналіз, завданням якого є визначення найбільш придатною для даного інвестиційного проекту техніки і технології. 2. Комерційний аналіз (маркетинговий), в ході якого аналізується ринок збуту тієї продукції, яка буде проводитися після реалізації інвестиційного проекту, тобто - Терміни і поняття

інвестиційних процесів q-теорія інвестицій Капітальний (інвестиційний) проект Проектний аналіз Стадії життєвого циклу проекту розрахункові (тіньові) ціни «З проектом - без проекту» Найменші витрати Вартість грошей у часі Майбутня вартість Поточна вартість Складний відсоток Дисконтування Ставка дисконту фактор складного відсотка Фактор дисконтування - Сутність проектного аналізу. Проектний цикл

основі зіставлення витрат на проект і результатів його реалізації. Для цього й існує проектний аналіз (аналіз інвестиційних проектів). Проектний аналіз - це аналіз прибутковості капітального проекту. Іншими словами, це зіставлення витрат на капітальний проект і вигод, які будуть отримані від реалізації цього проекту. А так як вигоди від будь-якого капітального проекту і витрати на нього - Чартизм

основі чартів - докладних графіків і уявлення про повторюваності «малюнка» руху цін; 2) метод інвестиційного аналізу та прогнозування обігу цінних паперів та - 4.2. Методи аналізу інвестиційних проектів

основі аналізу та дослідження минулих подій; - в результаті проведення наукових досліджень і експериментів; - в результаті аналізу взаємозв'язку факторів: можна очікувати, що при падінні норми прибутку на ринку капіталу буде падати норма прибутку певного типу нерухомості; - вироблення суб'єктивних суджень експертом на основі перевірки всіх передумов. Розглянемо - Контрольні питання

основні показники інвестиційного потенціалу та його використання. 3. Розкрийте фактори активізації інвестиційної діяльності. 4. У чому суть нової інвестиційної парадигми - 'інвестицій в - «З проектом - без проекту»

інвестиційного проекту, доцільно порівнювати дві майбутні альтернативні ситуації: а) фірма здійснила свій проект, б) фірма не здійснювала цей проект. Подібний прийом, часто називають «з проектом - без проекту». У модифікованому вигляді цей прийом можна представити у вигляді формули: {foto96}, (18.4) де Вінвей - вигода (дохід) від інвестиційного проекту;? Впр - зміни в - § 4.2. Класифікація показників ефективності інвестицій

основного об'єкта (реконструкція доріг, спорудження ліній електропередач, розвиток інфраструктури). Парні інвестиції - інвестиції, спрямовані на розвиток галузей виробництв, які забезпечують основний об'єкт ресурсами. Інші інвестиції можуть бути пов'язані з витратами на доставку і навчання персоналу, консервацію та розконсервацію об'єктів і т. п. Показники бюджетної ефективності - 46. ПОКАЗНИКИ РЕНТАБЕЛЬНОСТІ ПІДПРИЄМСТВА

основі балансового прибутку, прибутку від реалізації продукції і чистого прибутку. Рентабельність виробничої діяльності (окупність витрат) обчислюється як відношення валового або чистого прибутку до суми витрат по реалізованій чи вироблену продукцію. Вона показує, скільки підприємство має прибутку з кожної гривні, витраченої на виробництво і реалізацію продукції. Цей показник - § 4.6. Принципи визначення суспільної ефективності

інвестиційну ефективність Проекту в масштабах народного господарства у складі результатів слід враховувати: 1) прямі фінансові результати проекту:? виручку від реалізації всієї виробленої в рамках проекту продукції, крім продукції, споживаної вітчизняними підприємствами - учасниками проекту;? виручку від реалізації всіх видів продукції, включаючи необоротні активи та майно, - Про авторів

інвестиційним методам Уоррена Баффета. Девід Кларк є визнаним фахівцем у сфері «баффетологіі» і директором-партнером приватної інвестиційної групи в Омасі. Спільними зусиллями вони написали чотири бестселера про інвестиційні методах Уоррена Баффета. Їх книги, «Дао Уоррена Баффета», «Баффетологія», «Нова баффетологія» і «Практична баффетологія», опубліковані на сімнадцяти - ІНВЕСТОР

інвестиційні проекти. Інвестиційний капітал, вкладений інвестором, може бути представлений у вигляді фінансових ресурсів, майна, інтелектуального продукту. Інвестори не просто вкладають капітал у справу, подібно бізнесменам, але здійснюють довготривалі вкладення в досить великі проекти, пов'язані зі значними виробничими, технічними, технологічними перетвореннями, - 4.1. Критерії ефективності інвестиційних проектів

підстави (включає будівництво, освоєння, експлуатацію); - прогнозування зміни цін на складові доходу і витрат; - розрахунки з виявлення резервів підвищення економічної ефективності та надійності інвестиційного проекту. Тривалість прогнозного періоду, в межах якого здійснюються розрахунки з визначення ефективності інвестиційного проекту, визначається з - Внутрішня норма прибутковості

основі даних прикладу 18.5). {Foto103} Отже, внутрішня норма прибутковості нашого інвестиційного проекту дорівнює 18%. Що дає підприємцю знання цього показника? Якщо IRR вище ставки дисконту, то наш проект окупається, він - 11.3.3. Зниження ризиків

інвестиційного проекту, при відкритті фірми за кордоном, а також при вже функціонуючої, коли потрібно рішення про розширення її діяльності на національному ринку, і т.п. Можливі різні методи зниження ризиків: 1) додавання до вартості проекту «премії за ризик» шляхом встановлення певної ставки до вартості авансируемого на проект початкового капіталу; 2) створення (розширення)