| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Розглянемо деякі інші міркування, що пояснюють характер інвестиційної функції. Зауважимо, що якщо репрезентативний виробник вибирає кількість капіталу при заданому кількості робочої сили, його попит на кількість капіталу являє собою функцію, зворотну до граничного продукту капіталу. З цього, зокрема, випливає, що чим менше наявний у фірми запас капіталу, тим вище граничний продукт додаткової одиниці капіталу, і тим більше вона буде готова заплатити за капітал. Чим більше доводиться праці на одиницю капіталу, тим більше фірма буде готова заплатити за додаткову одиницю капіталу. Крім того, чим краще технології, тим вище граничний продукт кожного з факторів виробництва, і тим більше фірма буде готова заплатити за одиницю капіталу.

Вартість капіталу визначається репрезентативним виробником виходячи з декількох типів витрат. Зауважимо, що в розглянутих нами моделях, як правило, передбачається, що капітал орендується у власника капіталу - в нашому випадку репрезентативного споживача. Логічно припустити, що власник капіталу очікує отримати протягом періоду як мінімум такий же дохід від капіталу, як якщо б він вклав кошти в банк замість придбання капітальних товарів. Отже, на кожну одиницю капіталу репрезентативний виробник повинен виплатити дохід у розмірі i - номінальної ставки відсотка. Друга частина витрат на одиницю капіталу, які також повинен покрити виробник, - амортизація, тобто. Е. Вибуття капіталу. Нехай норма амортизації становить частку 5 на одиницю капіталу.

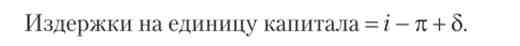

Третя частина витрат пов'язана зі зміною номінальної ціни одиниці капіталу протягом періоду. Припустимо для простоти, що вона змінюється на ту ж величину, що і зміна номінальної ціни виробленого продукту, т. Е. На величину інфляції я. Якщо відбувається інфляція, то до кінця періоду номінальна вартість капіталу зростає, що зменшує витрати на її обслуговування. Якщо ж ціни протягом періоду знижуються (має місце дефляція), то і номінальна вартість капіталу знижується, що збільшує витрати, які повинні бути відшкодовані власнику капіталу. отримуємо:

З огляду на, що при невисокій інфляції різницю між номінальною ставкою відсотка і темпом інфляції становить реальну ставку відсотка (див. Гл. 6, рівняння Фішера), отримуємо, що витрати на одиницю капіталу визначаються за формулою

де г - реальна ставка відсотка.

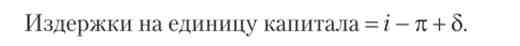

Додатковий дохід, отриманий від використання у виробництві додаткової одиниці капіталу, визначається граничним продуктом капіталу МРК. Відповідно оптимальну кількість капіталу буде визначатися співвідношенням граничного продукту і граничних витрат (витрат на одиницю капіталу). До тих пір поки додатковий дохід перевищує витрати на додаткову одиницю капіталу, репрезентативний виробник буде збільшувати кількість капіталу, і навпаки. В такому випадку інвестиції представляють собою різницю між оптимальним і вже набутим кількістю капіталу і описуються наступною функцією:

Відзначимо, що наявна кількість капіталу може виявитися занадто великим, і тоді інвестиції будуть негативними: репрезентативне виробник буде знижувати кількість капіталу за рахунок вибуття. Зауважимо, що ми отримали загальний вигляд інвестиційної функції, взнавств нами раніше. Очевидно, що чим вище норма амортизації, тим вище повинні бути інвестиції, спрямовані на заповнення вибулого з ладу капіталу. Крім того, на кількість інвестицій впливає також загальний вид виробничої функції, що визначає граничний продукт капіталу.

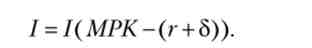

коефіцієнт 7-Тобіна. Ще одне міркування, що пояснює зворотний зв'язок між реальною ставкою відсотка і інвестиціями пов'язане з так званим коефіцієнтом ^ -Тобіна. Ідея цього коефіцієнта була розвинена в роботах американських економістів Джеймса Тобіна і Вільяма Брейнсрда в кінці 1960-х рр. Коефіцієнт у-Тобіна відображає співвідношення ринкової оцінки капіталу деякої фірми і його відновної вартості:

Відновлювальна вартість відображає потенційні витрати на установку точної копії використовуваного фірмою обладнання в даний момент часу. Ринкова вартість відповідає капіталізації фірми і відображає ринкову оцінку її активів. Тобін і Брейнерд припускали, що капіталізація показує, наскільки змінюється вартість встановленого капіталу в поєднанні з іншими активами даної компанії. Відповідно до їх логікою, якщо коефіцієнт q> 1, то дана компанія забезпечує таке поєднання активів у виробничій діяльності, яке збільшує вартість встановленого обладнання в порівнянні з його ринкової поточною ціною. Отже, вигідно збільшувати капіталовкладення в цю фірму. В іншому випадку (якщо q 1), слід зменшити кількість капіталу, що використовується фірмою. З огляду на, що ринкова вартість акцій обернено пропорційна ставці відсотка, критерій інвестування, заснований на коефіцієнті д-Тобіна, який суперечить виведеної нами раніше інвестиційної функції.

Ринкова капіталізація компанії - вартість компанії, яка виходить в результаті множення числа випущених нею акцій на їх ринкову ціну.

Ця логіка може застосовуватися не тільки до окремим фірмам, а й до цілим галузям. Розглядаючи співвідношення загальної ринкової капіталізації галузі до загальної відновлювальної вартості її капіталу, можна зробити висновок про бажаність подальшого збільшення капіталу. Зрозуміло, цей показник має кілька особливостей. По-перше, такий критерій бажаності інвестування в компанію застосуємо тільки до тих компаній, акції яких публічно торгуються на ринку, т. Е. До сегменту великого бізнесу. По-друге, цей критерій відображає також оцінку ринком поточної кон'юнктури для економіки в цілому і галузі зокрема. Відповідно в періоди зростання оцінка буде більш оптимістична, а в періоди спаду - більш песимістична, ніж в реальності. По-третє, значення коефіцієнта ^ -Тобіна відрізняється такий же волатильністю, як і фондовий ринок, а тому його має сенс розглядати не на окрему дату, а в середньому за певний період.

Коефіцієнт ^ -Тобіна пов'язаний з гіпотезою ефективного ринку. Серед різних формулювань цієї гіпотези найпростіша і достатня для наших цілей може бути виражена таким чином: ринкова ціна акцій компанії є раціональною оцінкою вартості компанії з урахуванням всієї наявної на даний момент інформації.

історичний екскурс

На думку Кейнса, міркування, що зв'язують інвестиції на фондовому ринку з аналізом інформації про окремі компаніях і їх перспективи та іншими показниками, ігнорують людську психологію. Зокрема, таке явище, як прагнення наслідувати, імітувати успішну або уявну успішної стратегію. Інвестори на фондовому ринку частіше намагаються отримати прибуток за рахунок оперативного управління портфелем цінних паперів, ніж за рахунок довгострокових інвестицій в ретельно відібрані компанії. Якщо така гіпотеза вірна, то інвестори менш схильні аналізувати можливі перспективи компанії, акції якої вони набувають в надії пізніше продати їх за вищою ціною. Важливіше, щоб інші учасники ринку вважали, що ці акції є перспективним вкладенням, і не встигли змінити свою думку до моменту продажу цих акцій нашим гіпотетичним інвестором.

Крім того, Кейнс зазначав, що люди в цілому схильні до спонтанних спонукань до дії, «життєрадісності» (англ, animal spirits) ^ схильні діяти, виходячи не з ретельного аналізу і розрахунку ймовірностей, а під впливом моменту, оптимістичних очікувань, загального настрою. Результатом стає «ейфорія», надоптимістичні очікування на стадії економічного росту, що часто закінчується кризою і періодом вкрай обережних, песимістичних оцінок.

Сама ставка відсотка, але думку Кейнса, є продукт очікувань і переконань економічних агентів, психологічне явище, тісно пов'язане з уявленнями про те, якою вона має бути, який рівень ставки відсотка представляється агентам нормальним. Таким чином, Кейнс не схильний був розглядати інвестиції на макроекономічному рівні як результат зваженого аналізу. Швидше, він розглядав інвестиції як відображення переважаючих в економіці на даний момент переконань (не завжди раціональних) щодо економічних перспектив окремих компаній або економіки в цілому.

Останнім часом в рамках поведінкової економіки стали з'являтися перші моделі, в яких інвестиції розглядаються з урахуванням обмеженої раціональності та впливу вибору оточуючих, проте розвиток теорії інвестицій з урахуванням психологічної складової поведінки інвестора ще попереду. У базових моделях, які формують основні уявлення про макроекономіку, інвестиції розглядаються переважно як функція від реальної ставки відсотка. Відзначимо, що рішення про інвестування і рішення про заощадження приймаються різними економічно м і агента м і.