| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Будемо виходити з того, що інвестиції в поточному періоді перетворюються в додатковий реальний

капітал на початок наступного періоду It= AKt + 1.

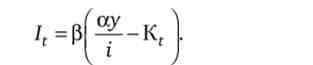

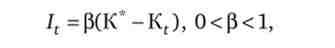

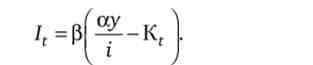

Відповідно до традиційної (неокласичної) теорії підприємці здійснюють інвестиції, коли обсяг використовуваного ними капіталу менше оптимального. Тому попит на інвестиції визначається за формулою

1 Докладніший порівняльний аналіз кейнсіанської і неокласичної функцій споживання домашніх господарств проведено в гл. 13.

де К * і Kt - відповідно оптимальний і наявний обсяги капіталу; Р - коефіцієнт, що характеризує швидкість наближення існуючого обсягу капіталу до оптимального.

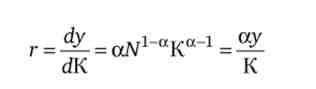

Оптимальним є такий обсяг капіталу, який при існуючій технології та заданих цінах факторів виробництва забезпечує максимальний прибуток. В умовах досконалої конкуренції фірма отримує максимум прибутку, коли гранична продуктивність капіталу (г) дорівнює граничним витратам його використання. Якщо відволіктися від амортизації, то витрати застосування капіталу рівні альтернативним, т. Е. Позичкової ставки відсотка: гроші, витрачені на покупку устаткування, можна було б використовувати для покупки облігацій або покласти в банк. Тому умовою максимізації прибутку є рівність: / (К) = i.

і прибуток досягає максимуму при i = ay/ К; отже, оптимальний обсяг капіталу дорівнює К "= ay / i. В цьому випадку

Нехай технологія виробництва характеризується виробничою функцією Кобба - Дугласа: у = KaNl~a, де а - еластичність випуску за капіталом. тоді

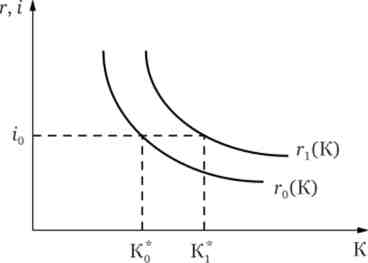

Наочно процес знаходження оптимального обсягу капіталу представлений на рис. 3.8, йому відповідає точка перетину прямої г з кривою г (К).

Мал. 3.8. Визначення оптимального обсягу капіталу

Якщо при даній ставці відсотка зростає гранична продуктивність капіталу внаслідок технічного прогресу або більшого застосування праці (переміщення по кривій / 'вправо), то К * теж збільшується.

Після досягнення оптимального обсягу капіталу фірми здійснюватимуть чисті інвестиції, якщо знижується ставка відсотка, збільшуються продуктивність капіталу і попит на вироблену продукцію:

Залежно від того, які фактори визначають обсяг попиту на інвестиції, останні ділять на індуковані і автономні.

Якщо при використанні оптимального обсягу капіталу збільшується попит на блага, то для його задоволення на основі існуючої технології потрібно додатковий капітал. Необхідні для цього інвестиції називають індукованими.

Щоб визначити обсяг інвестицій, необхідний для задоволення підвищеного попиту, потрібно знати приростного капіталомісткість продукції (г | = ДК / Ау) - коефіцієнт, що показує, скільки одиниць додаткового капіталу потрібно для виробництва додаткової одиниці продукції. Коефіцієнт приростном капіталомісткості називають також акселератором. При даній приростном капіталомісткості для збільшення виробництва з г /0 до ух необхідні індуковані інвестиції в розмірі

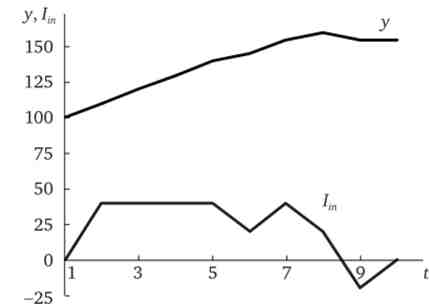

Якщо в поточному році розмір національного доходу знижується в порівнянні з попереднім роком, то індуковані інвестиції приймають від'ємне значення. Практично це означає, що через скорочення виробництва підприємці частково або повністю не відновлюють зношений капітал. Тому обсяг негативних інвестицій не може перевищити розмір амортизації. Залежність обсягу індукованих інвестицій від зміни національного доходу при г = 4 ілюструють табл. 3.2 і рис. 3.9.

Таблиця 3.2. Динаміка доходу і індукованих інвестицій

|

t |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

У |

100 |

110 |

120 |

130 |

140 |

145 |

155 |

160 |

155 |

155 |

|

* in |

0 |

40 |

40 |

40 |

40 |

20 |

40 |

20 |

-20 |

0 |

Мал. 3.9. Динаміка індукованих інвестицій

При рівномірному збільшенні національного доходу обсяг індукованих інвестицій постійний; якщо дохід зростає зі змінною швидкістю, то їх обсяг коливається, а в разі зниження національного доходу вони стають отр і I щтел ь н и м і.

Нерідко підприємцям виявляється вигідним здійснювати інвестиції і при незмінному сукупному попиті на блага. Це перш за все інвестиції в нову техніку і підвищення якості продукції. Такі інвестиції називають автономними.

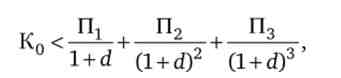

Так як чистий дохід від автономних інвестицій, як правило, надходить протягом ряду періодів після їх здійснення, то при порівнянні витрат і результатів доводиться вдаватися до дисконтування. Якщо від інвестиційного проекту, що вимагає До0 вкладень в поточному періоді, в наступні три роки очікуються чисті надходження відповідно Пр П2, П3, то інвестор вважатиме даний проект економічно доцільним тільки при

де d - коефіцієнт дисконтування. величина d, перетворює нерівність у рівність, називають внутрішньої прибутковістю капіталу (г). Вона дорівнює такій ставці відсотка, при якій інвестиційний проект можна здійснити за рахунок кредиту і «залишитися при своїх», т. Е. Повністю повернути його з відсотками з майбутніх доходів.

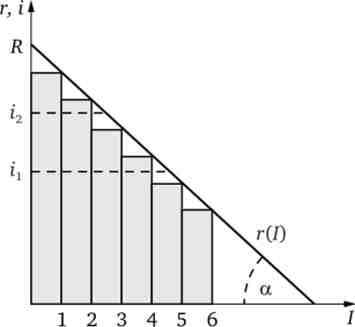

Процедуру визначення обсягу автономних інвестицій можна представити таким чином. Інвестор ранжує всі інвестиційні проекти по спадаючій їх внутрішньої прибутковості, отримуючи залежність г = г (/), представлену на рис. 3.10 для шести проектів.

Мал. 3.10. Ранжування проектів по їх граничної ефективності

Крім пов'язаних з ризиком вкладень в реальний капітал інвестор може придбати державні облігації з гарантованою прибутковістю р Тому оптимальний обсяг інвестицій в реальний капітал знаходиться з рівності r (I) = L У разі, представленому на рис. 3.10, при i{ інвестиції будуть зроблені в перші чотири проекти; якщо ж ставка відсотка зросте до /2, то будуть реалізовані лише перші два.

Приймемо в цілях спрощення, що залежність г (1) лінійна. Тоді кейнсіанська функція автономних інвестицій виводиться з рівності

де R - внутрішня дохідність найбільш ефективного інвестиційного проекту; = 1 / а - гранична схильність до інвестицій, що показує, на скільки одиниць зміниться обсяг інвестиції при зміні різниці між максимальною прибутковістю капіталовкладень і поточною ставкою відсотка на один процентний пункт.

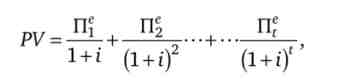

Чисті доходи майбутніх періодів (Пг), а отже, і внутрішня дохідність інвестиційного проекту є очікуваними інвестором величинами. Однак в ринковому господарстві суб'єктивні ціннісні оцінки індивідів об'ектівізіруются за допомогою ринкових цін. Стосовно до інвестиційних проектів такою ціною виступає їхня сьогоднішня цінність (Present Value; PV):

де i - ринкова ставка відсотка; nf - середньоочікувана учасниками фондового ринку чистий дохід. Проект доцільно реалізувати при PV > /, Т. Е. Коли його ринкова оцінка перевищує інвестиційні витрати. В теорії корпоративних фінансів використовується коефіцієнт Тобіна: PV / 1 = = q при q > 1 проект включається в інвестиційну програму, при q < 1 відхиляється. Таким чином, домінуючим параметром, що визначає обсяг автономних інвестицій є ринкова ставка відсотка: Ia - I (i).