| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Від податку, зрозуміло, страждають виробники. Вони змушені підвищити ціни, щоб компенсувати додаткові витрати, викликані податком. Відповідно обсяг продажів на ринку скорочується. Це означає, що частина виробників, можливо, піде з ринку або згорне свої інвестиційні програми. Споживачі також зазнають втрат. Оскільки ціна зросла, споживчий надлишок скорочується. Деякі покупці взагалі не зможуть придбати товар, інші будуть змушені сплачувати вищу ціну. Виграє тут держава. Його податкові збори складуть величину T = t Q2, це площа чотирикутника Р3 Р2АС.

Відповідь на це питання не дуже простий. З одного боку, так як обсяг продажів на ринку скорочується і, отже, зменшується обсяг споживання даного продукту, причому ці втрати нікому не йдуть, вони представляють собою недопроизведенного продукт, податок завжди супроводжується альтернативними витратами у вигляді надлишкового податкового тягаря. На графіку це площа трикутника АВС. Це чисті втрати суспільства від податку. З іншого боку, податкові надходження до державного бюджету можуть використовуватися для таких цілей, які не цікавлять приватний бізнес, але дуже важливі для суспільства. Наприклад, фінансування соціальних програм, будівництво державних шкіл і лікарень, підтримка малого бізнесу, забезпечення обороноздатності країни, все це відбувається за рахунок податкових зборів, в тому числі і з виробників. Досягнення балансу інтересів усіх економічних агентів - вельми складна справа, в тому числі і в сфері оподаткування.

Питання для роздумів

Як зміниться ситуація на ринку, якщо податок вводиться не на виробника, а на

споживача? (Податок однакового розміру.)

Якщо уряд вводить податок в розмірі t на кожну продану одиницю товару, то яким чином податковий тягар розподіляється між споживачами і виробниками?

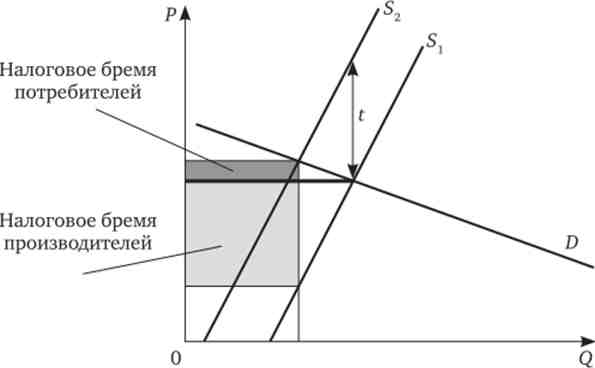

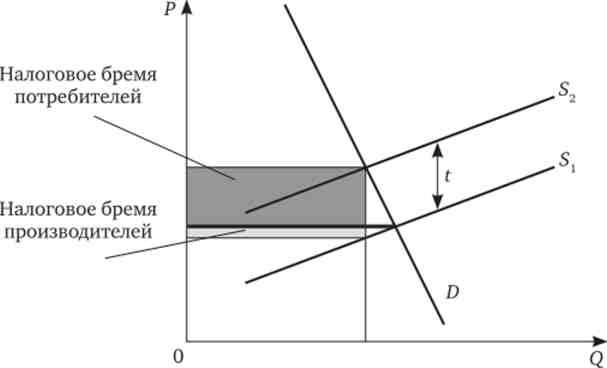

податковий тягар - це частка податку, яку сплачує одна сторона ринку, наприклад споживачі, в порівнянні з часткою податку, яку віддає інша сторона ринку - виробники. На рис. 4.6 податковий тягар споживачів можна обчислити як площа «податкового прямокутника» PjP2 АК, а податковий тягар виробників - як площа «податкового прямокутника» нижче лінії Р3Р{КС.

Розподіл податкового тягаря буде залежати від цінових еластичностей попиту і пропозиції.

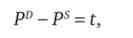

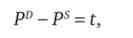

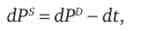

Наявність податку означає, що ціна, яку сплачують споживачі, перевищує ціну, яку отримують за одиницю товару виробники, на величину податку:

де Р ° - ціна, яку сплачують споживачі; Ps - ціна, яку отримують виробники.

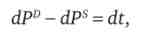

Зміна величини податку (dt) означає зміну ціни і споживача, і виробника:

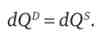

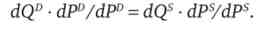

при тому, що в рівновазі зміна величини попиту має відповідати зміни величини пропозиції:

Розділимо і помножимо ліву частину на зміну ціни рівноваги для споживачів, а праву - на зміну ціни рівноваги для виробників:

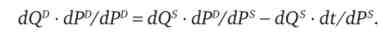

У праву частину замість ціни для виробників підставимо її вираження через величину податку:

тоді

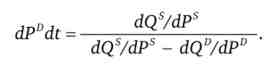

Розділимо обидві частини отриманого виразу на dt і перегруппіруем члени так, щоб висловити зміна ціни для споживачів внаслідок зміни ставки податку:

Якщо зміна податкової ставки незначно (прагне до нуля), то в околицях нової точки рівноваги будуть спостерігатися наступні рівності:

Тому ми можемо переписати праву частину попереднього виразу через значення цінових еластичностей:

де Es - цінова еластичність пропозиції; Е ° - цінова еластичність попиту (враховується знак).

Аналогічно можна виразити і реакцію ціни для виробників в результаті зміни податку:

Таким чином, величина податкового тягаря буде тим вище для будь-якого економічного агента (споживачів або виробників), ніж щодо нижче за абсолютним значенням його цінова еластичність.

Цей висновок добре демонструється графічно. Так, на рис. 4.7 показано розподіл податкового тягаря при нееластичним пропозиції і еластичному попиті, а на рис. 4.8 - при нееластичним попиті і еластичній пропозиції.

Мал. 4.7. Розподіл податкового тягаря при нееластичним пропозиції і еластичному попиті

Мал. 4.8. Розподіл податкового тягаря при еластичному пропозиції і нееластичним попиті

Отже, можна зробити остаточні висновки.

При еластичному попиті велика частина податку виплачується виробниками, так як споживачі при зростанні ціни на даний товар легко переключаються на покупки товарів-субститутів.

При нееластичним попиті велика частина податку виплачується споживачами, оскільки навіть при збільшенні ціни покупцям складно переключитися на інші товари в силу нечисленності замінюють продуктів.

При еластичній пропозиції податковий тягар падає на споживачів, так як виробники легко можуть переключити свої ресурси на виробництво іншого товару.

При нееластичним пропозиції податковий тягар падає на виробників, так як перерозподіл ресурсів відбувається занадто повільно.

Питання для роздумів

Хто сплачує податок при: 1) абсолютно нееластичний попит (пропозицію);

2) абсолютно еластичному попиті (пропозиції)?

Максимальний податок

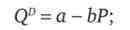

Нехай функції попиту і пропозиції на ринку товару як і раніше представлені у вигляді лінійних функцій:

Qs = DP-c,

де a, b, c, d - позитивні константи.

Уряд вводить податок в розмірі t на кожну продану одиницю товару.

Якою має бути величина податку, щоб максимізувати загальну величину податкових зборів для уряду?

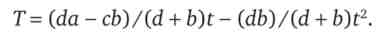

Сукупна величина податкових зборів для уряду - це твір ставки податку на величину бази оподаткування (обсягу продажів):

де Q( - обсяг продажів після введення податку.

В умовах нової рівноваги ціна, яку отримують виробники, буде відрізнятися від ціни, яку сплачують споживачі за одиницю товару, на величину податку. Тому нова рівновага на ринку буде виглядати наступним чином:

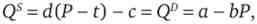

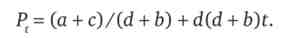

і нова ціна рівноваги дорівнюватиме

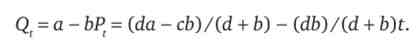

Відповідно обсяг продажів в умовах дії податку буде дорівнює

Знайдемо тепер функцію сукупних податкових зборів

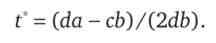

Точка максимуму цієї функції знаходиться виходячи з умови першого порядку: dT / dt = 0. Дифференцируя функцію податкових зборів і прирівнюючи похідну до нуля, отримуємо остаточний варіант

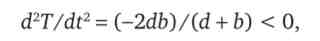

Перевіримо на умова другого порядку:

т. е. воно виконується. отже, f - максимум нашої функції. Це і буде шукана величина оптимальної ставки податку.

Контрольне питання

Як пов'язані оптимальна величина податку і еластичність попиту (пропозиції)?