| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Визначити дно або вершину ринку формально просто - вчасно виявити скорочення пропозиції і відкрити перспективи для попиту. Це універсальне правило, прийнятне для будь-яких ринків - не тільки товарних, а й фінансових. Зрушення між пропозицією і попитом виникають під впливом об'єктивних і суб'єктивних обставин. Структурні перетворення в сферах, відповідальних як за попит, так і за пропозицію на фінансових ринках, випливають, перш за все, з економічних зрушень. У виробництві та споживанні формуються об'єктивні імпульси, які направляються на ринки. Очікування, мотиви і інтереси формалізуються в поведінці споживачів і виробників, інвесторів і підприємців, грошових і функціонуючих капіталістів, кредиторів і позичальників. Поведінка змінюється під впливом як об'єктивних, так і різних суб'єктивних обставин. З його урахуванням порушується або відновлюється довіра, розширюється або звужується дорога на шляху кредиту, відбувається перехід до інфляційного або дефляційного станом накопичення та інвестицій. Проста істина: поведінка «натовпу» визначає стан ринку. Однак це положення є досить спірним. Загальна поведінка діє в рамках поточної фази циклу і не проектується на зміни, т. Е. Не відображає тенденцію до зміни напрямків руху і змін фази циклу і переходу до нового циклу.

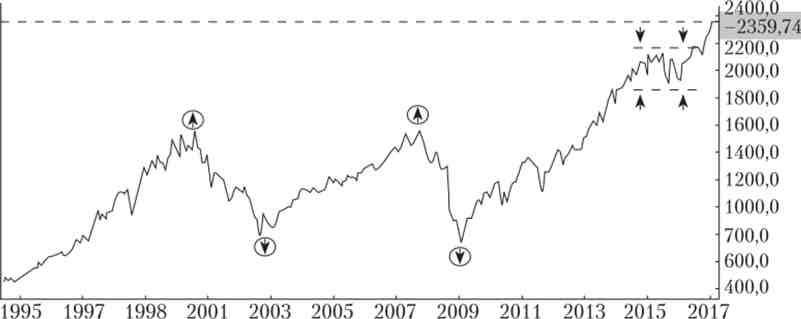

Восьмирічний цикл, який прямував за кризою 2008 рік для фінансових ринок був унікальним. Значне зростання фондового ринку з трьома невеликими корекціями-відскоками з постійним наростанням обсягів торгів (рис. 21.1). Між двома нижчими точками з кінця 1994 р кінець 2002 р пройшов 2961 день, в другій хвилі (2002-2008) - 2191 день; якщо порівнювати піки, то між піками 2000 і 2008 років. пройшло 2650 днів з ростом 646 пунктів, а тривалість наступного циклу перевищила 2800 днів з ростом в 1339 пунктів. У третій хвилі зростання (2008- 2017 рр.) Чітко виділяються три відскоку-корекції (див. Праву частину рис. 21.1), які відповідають хвильової теорії Елліотта. У біржовій практиці хвилі Елліотта застосовують, як правило, для технічного аналізу динаміки короткострокових змін. Проте вони цілком підходять і для пояснення більш тривалих часових рядів і оцінки потенційних трендів, що визначають майбутній розвиток ринку.

Мал. 21.1. індекс S&P 500, 1995-2017 рр.1

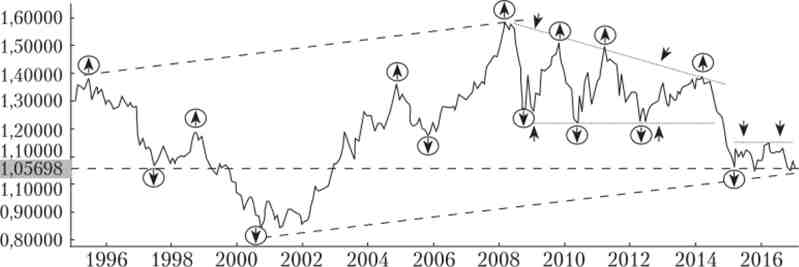

Сучасний фондовий цикл за тривалістю, зростання індексу і обсягами торгів значно перевищував попередні. Іншою особливістю восьмирічного циклу стала політика сильного долара, яка, на думку ініціаторів, корелює з сильною економікою. Дійсно, в восьмирічний період економіка країни зростала. Але сильний долар надав негативний вплив в довгостроковій перспективі - відволік інвестиції від продуктивного використання. Відносна сила долара по відношенню до інших валют (рис. 21.2) привела до підвищення конкурентних позицій США і відповідно ослаблення конкурентів. За останні 22 роки спостерігалося чотири великі хвилі в парі долар - євро: дві хвилі ослаблення євро і зміцнення долара: 1995- 2001 гг. і 2009-2015 рр., хвиля зміцнення євро і ослаблення долара - 2002-2008 рр. і хвиля відносної стабільності - 2015-2016 рр. В рамках кожної хвилі були різноспрямовані рухи. Так, у другій хвилі падіння курсу євро (2009-2015) сформувався чітко виражений клинок з плоским низом, що перешкоджає падінню євро нижче рівня 1,22 за долар і постійно скорочуються корекціями вгору. В ході відносної стабілізації (2015-2016) коливання курсу відбувалися в рамках 7,7% - хвиля з плоским верхом (максимально 1,15 дол, за євро) і плоским низом (1,06). З позиції технічного аналізу тиск зверху і підтримка знизу перешкоджали більш сильних коливань курсу, що також знаходило відповідне пояснення в фундаментальному аналізі - встановився відносний рівновагу двох економічних систем в рамках загальної зрослої нестабільності світової економіки.

Мал. 21.2. Курсове співвідношення пари долар - євро, 1995-2017 рр.1

Починаючи з другої половини 2014 р сильний долар демпінгував як спотові, так і ф'ючерсні ціни на товарних ринках. У свою чергу коли долар слабшав, відбувалося зростання як попиту на нафту, так і її ціни. В цілому спостерігалися контрвзаімодействія між доларом і ціною нафти: сильний долар - низька ціна на нафту, слабкий долар - висока ціна нафти. При сильному доларі нафту, як і багато інших товарів, коштують менше в США, ніж в інших країнах. Інші ж країни для заку-

пок нафти змушені закуповувати дорогий долар (долар є основною валютою на ринку нафти), що нерідко «з'їдає» економію від падіння цін на нафту. Крім того, міцний долар придушував зростання країн, що розвиваються, оскільки ціна передової технології, вираженої в доларах, у вітчизняній ослабленою валюті росла.

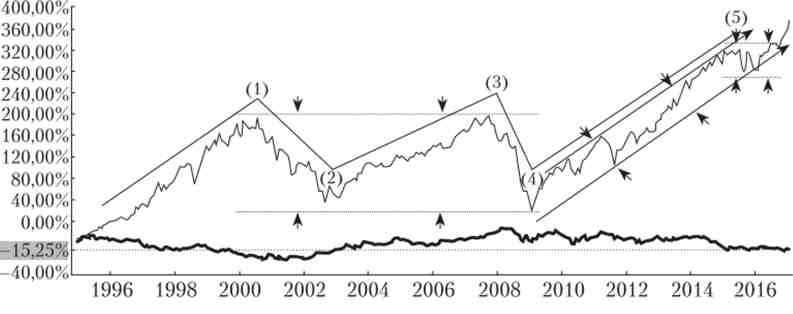

Падіння курсу євро і посилення позицій долара супроводжуються зростанням фондового індексу - індекс S&P 500, який з 1995 по 2017 виріс в 4,4 рази. За останні 22 роки спостерігалося п'ять циклів, відповідних хвилях Елліотта (рис. 21.3). В рамках перших трьох хвиль ((1), (2), (3); 2000-2009 рр.) Складалися плоскі лінії підтримки і опору, потім (хвилі (4) і (5); 2009-2015 рр.) Пішов зростання в досить вузькому коридорі, який, в 2015-2016 рр. змінився відносною стабілізацією. На самому початку 2017 р стабілізація була перервана новим зростанням, багато політологів і окремі економісти зростання визначили як «ефект Трампа». Американський фондовий ринок найбільший в світі, на ньому сконцентрована половина світової капіталізації. Тому сильний долар стимулює зростання американського фондового ринку, що виражається в зростанні одного з основних фондових індексів - S&P 500.

Мал. 21.3. Курс долар - євро і індекс S&P 500, 1995-2017 рр .:

верхня крива - індекс S&P 500, нижня (жирна) - пара долар - євро2

На співвідношення курсів і рух індексів акцій важливе вплив надають центральні банки. Інтервенція центральних банків істотно спотворює ціни. Вони починають відхилятися від історичних норм і припиняють відповідати природному ринковому ходу, що веде до важливих наслідків - перебудові структури попиту та пропозиції, перерозподілу кредиту і інвестицій і спотворення реальних потреб господарства. В результаті мотиви і інтереси все частіше перестають відповідати реальним міркувань, що часто веде до ірраціонального залученню і використанню капіталів.

Центральні банки регулюють кількість грошей в обігу. Якщо банки переходять до випуску додаткових грошей, то на банкірській жаргоні це називається «кількісне пом'якшення». Його результатом стає зростання цін на всі активи. Першим на «пом'якшення» реагує фондовий ринок. Додаткові гроші надходять спочатку на фінансові ринки, оскільки політика «кількісного пом'якшення» означає скупку центральними банками державних облігацій. У зв'язку з цим виникає ряд питань. Перший: чи веде кількісне пом'якшення до стимулювання економічного зростання або фінансового ринку? Другий: чи пов'язано кількісне пом'якшення з інфляцією? На ці питання немає однозначних відповідей. Банки і біржі першими відчувають кількісне пом'якшення. Кредит надзвичайно чутливо реагує на дану політику. Третє питання: напрями кредитного впливу в конкретній ситуації на зростання реальної економіки або на формування фінансових бульбашок? Політика кількісного пом'якшення чергується з політикою стиснення або обмеження грошової маси. В результаті відбуваються постійні коливання від розширення до скорочення грошової маси і від підвищеної доступності кредиту до його обмеженості.

Від кількісного пом'якшення в першу чергу виграє фондовий ринок - ростуть ціни на облігації та акції. Далі банки отримують додаткові кредитні ресурси, які можна направити в реальний сектор або на фінансові та валютні ринки. Пріоритети розставляються економічними і політичними обставинами і пов'язаними з ними ризиками.