25.2. Методи діагностики ймовірності банкрутства

Для діагностики ймовірності банкрутства використовується кілька підходів, заснованих на застосуванні:

а) трендового аналізу великої системи критеріїв та ознак;

б) обмеженого кола показників;

в) інтегральних показників;

г) рейтингових оцінок на базі ринкових критеріїв фінансової стійкості підприємств та ін;

д) факторних регресійних і дискримінантних моделей.

Ознаки банкрутства можна розділити на дві групи. До першої групи належать показники, що свідчать про можливі фінансові утруднення та ймовірності банкрутства в недалекому майбутньому:

повторювані істотні втрати в основній діяльності, що виражаються в хронічному спаді виробництва, скороченні обсягів продажів і хронічної збитковості;

наявність хронічно простроченої кредиторської та дебіторської заборгованості;

низькі значення коефіцієнтів ліквідності і тенденція їх до зниження;

збільшення до небезпечних меж частки позикового капіталу в загальній його сумі;

дефіцит власного оборотного капіталу;

систематичне збільшення тривалості обороту капіталу;

наявність наднормативних запасів сировини і готової продукції;

використання нових джерел фінансових ресурсів на

невигідних умовах;

несприятливі зміни в портфелі замовлень;

падіння ринкової вартості акцій підприємства;

зниження виробничого потенціалу.

У другу групу входять показники, несприятливі значення яких не дають підстави розглядати поточний фінансовий стан як критичний, але сигналізують про можливість різкого його погіршення в майбутньому при неприйнятті дійових заходів. До них відносяться:

надмірна залежність підприємства від будь-якого одного конкретного проекту, типу обладнання, виду активу, ринку сировини або ринку збуту;

втрата ключових контрагентів;

недооцінка оновлення техніки і технології;

втрата досвідчених співробітників апарату управління;

вимушені простої, неритмічна робота;

неефективні довгострокові угоди;

недостатність капітальних вкладень і т.д.

До достоїнств цієї системи індикаторів можливого банкрутства можна віднести системний і комплексний підходи, а до недоліків - більш високий ступінь складності прийняття рішення в умовах багатокритеріальної задачі, інформативний характер розрахованих показників, суб'єктивність прогнозного рішення.

Відповідно до чинного законодавства про банкрутство підприємств для діагностики їх неспроможності застосовується обмежене коло показників: коефіцієнти поточної ліквідності, забезпеченості власним оборотним капіталом і відновлення (втрати) платоспроможності.

Підставою для визнання структури балансу незадовільною, а підприємства неплатоспроможним є наявність однієї з умов:

а) коефіцієнт поточної ліквідності на кінець звітного періоду має значення нижче нормативного (1, 7 - в Республіці Білорусь, 2 - в Російській Федерації);

б) коефіцієнт забезпеченості власними оборотними коштами на кінець звітного періоду має значення нижче нормативного (0,3 - в РБ, 0,1 - в РФ).

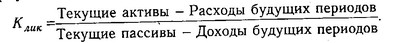

Коефіцієнт поточної ліквідності розраховується за формулою:

Коефіцієнт поточної ліквідності

У Російській Федерації з поточних пасивів віднімаються, крім того, фонди споживання і резерви майбутніх расхо. дов і платежів.

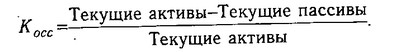

Коефіцієнт забезпеченості власними оборотними засобами (Kоcc) визначається наступним чином:

Коефіцієнт забезпеченості власними оборотними засобами

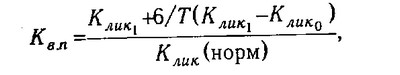

Якщо коефіцієнт поточної ліквідності нижче нормативного , а частка власного оборотного капіталу у формуванні поточних активів менше нормативу, але намітилася тенденція зростання цих показників, то визначається коефіцієнт відновлення платоспроможності (Kв.п) за період, що дорівнює шести місяцях:

коефіцієнт відновлення платоспроможності

де Kлік1 і Клік0 - відповідно фактичне значення коефіцієнта ліквідності в кінці і на початку звітного періоду;

Клік (норм) - нормативне значення коефіцієнта поточної ліквідності; 6 - період відновлення платоспроможності , міс.; Т - звітний період, міс.

Якщо Kв.п> 1, то у підприємства є реальна можливість відновити свою платоспроможність, і навпаки, якщо Kв.п <1 - у підприємства немає реальної можливості відновити свою платоспроможність у найближчий час.

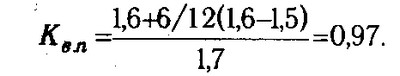

Наприклад, коефіцієнт поточної ліквідності на початок року - 1,5, а на кінець - 1,6. Потрібно визначити, чи зможе дане підприємство протягом шести місяців довести рівень даного коефіцієнта до нормативного (1,7).

Величина отриманого коефіцієнта показує, що за шість місяців дане підприємство не зможе відновити свою платоспроможність.

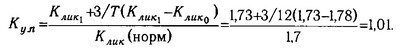

Якщо фактичний рівень Клік і Косс дорівнює або вище нормативних значень на кінець періоду, але намітилася тенденція їх зниження, розраховують коефіцієнт втрати платоспроможності (Ку.п) за період, що дорівнює трьом місяцям:

коефіцієнт втрати платоспроможності

Якщо Ку.п> 1, то підприємство має реальну можливість зберегти свою платоспроможність протягом трьох місяців, і навпаки.

Як видно з наведених даних, коефіцієнт поточної ліквідності на аналізованому підприємстві протягом трьох місяців не опуститься нижче нормативного рівня.

Висновки про визнання структури балансу незадовільною, а підприємства неплатоспроможним робляться при негативній структурі балансу і відсутності у нього реальної можливості відновити свою платоспроможність.

При незадовільною структурі балансу (Клік і Косс нижче нормативних), але за наявності реальної можливості відновити свою платоспроможність у встановлені терміни може бути прийнято рішення про відстрочення визнання підприємства неплатоспроможним протягом шести місяців.

За відсутності підстав визнання структури балансу незадовільною (Клік і Косс вище нормативних), але при значенні Ку.п <1 рішення про визнання підприємства неплатоспроможним не приймається, але через реальну загрози втрати підприємством платоспроможності воно ставиться на відповідний облік у спеціальних підрозділах Мингосимущества у справах про неспроможність (банкрутство) підприємств.

Якщо підприємство визнається неплатоспроможним, а структура його балансу незадовільною, то перш ніж передати експертний висновок до господарського суду, у нього запитується додаткова інформація і проводиться поглиблений аналіз його виробничо-фінансової діяльності з метою вибору одного з двох варіантів рішень:

проведення реорганізаційних заходів для відновлення його платоспроможності;

проведення ліквідаційних заходів відповідно до чинного законодавства.

У першу чергу проводиться аналіз залежності неплатоспроможності підприємства від заборгованості держави перед ним з оплати держзамовлення, розміщеного на підприємстві. На підставі документів, що підтверджують наявність такої заборгованості, сума державного боргу вираховується із суми дебіторської та кредиторської заборгованості підприємства.

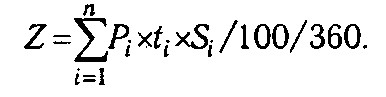

Сума платежів (Z) з обслуговування заборгованості держави перед підприємством розраховується виходячи з обсягів (Pi) і тривалості періоду заборгованості (ti) по кожному простроченого державному зобов'язанню, дисконтированной за ставкою ЦБ або НБ (Si) на момент виникнення заборгованості:

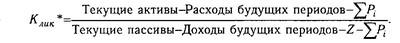

Скоригований коефіцієнт ліквідності з урахуванням державного боргу (Клік *) визначається за формулою:

Якщо значення Клік * нижче нормативного, залежність неплатоспроможності підприємства від заборгованості держави перед ним визнається невстановленої і виноситься рішення про передачу документів до господарського суду про порушення провадження у справі про банкрутство або про приватизацію підприємства.

Якщо неплатоспроможність підприємства безпосередньо пов'язана із заборгованістю держави перед ним (Клік * вище нормативного), це свідчить про відсутність підстав для визнання його банкрутом.

Однак слід зазначити, що дана система критеріїв діагностики банкрутства суб'єктів господарювання є недосконалою. За цією методикою можна оголосити банкрутом навіть високорентабельне підприємство, якщо воно використовує в обороті багато позикових коштів. Крім того, нормативне значення прийнятих критеріїв не може бути однаковим для різних галузей економіки на увазі різної структури капіталу. Вони повинні бути розроблені для кожної галузі та підгалузі.

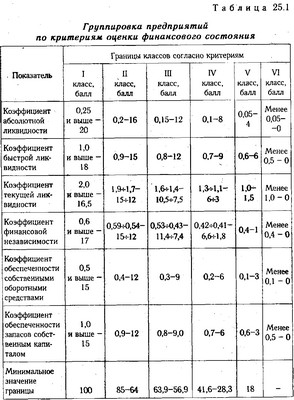

Враховуючи різноманіття показників фінансової стійкості, різниця у рівні їх критичних оцінок і виникають у зв'язку з цим складнощі в оцінці ризику банкрутства, багато вітчизняних і зарубіжні економісти рекомендують проводити інтегральну бальну оцінку фінансової стійкості.

Сутність цієї методики полягає в класифікації підприємств за ступенем ризику виходячи з фактичного рівня показників фінансової стійкості і рейтингу кожного показника, вираженого в балах. Зокрема, в роботі Л.В. Донцової та Н.А. Никифорової [10] запропонована наступна система показників та їх рейтингова оцінка, виражена в балах, яку ми наводимо в дещо зміненому вигляді (табл. 25.1).

I клас - підприємства з гарним запасом фінансової стійкості, що дозволяє бути впевненим у поверненні позикових засобів;

II клас - підприємства, що демонструють деякий ступінь ризику по заборгованості, але ще не розглядаються як ризиковані;

III клас - проблемні підприємства. Тут навряд чи існує ризик втрати засобів, але повне отримання відсотків представляється сумнівним;

IV клас - підприємства з високим ризиком банкрутства навіть після вжиття заходів з фінансового оздоровлення.

V клас - підприємства найвищого ризику, практично неспроможні.

Угрупування підприємств за критеріями оцінки фінансового стану

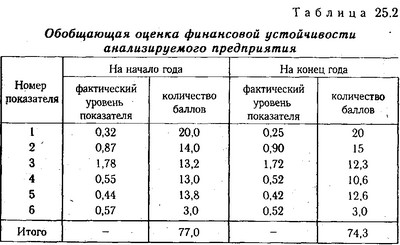

Використовуючи ці критерії, визначаємо, до якого класу належить аналізоване підприємство (табл. 25.2).

Узагальнююча оцінка фінансової стійкості аналізованого підприємства

Таким чином, за ступенем фінансового ризику, обчисленої за допомогою даної методики, аналізоване підприємство належить до II класу.

При оцінці рейтингу суб'єктів господарювання та ймовірності їх банкрутства постачальниками фінансових та інших ресурсів може використовуватися багатомірний порівняльний аналіз різних підприємств по цілому комплексу економічних показників, описаний в параграфі 4.2.

У зарубіжних країнах для оцінки ризику банкрутства і кредитоспроможності підприємств широко використовуються дискримінантні факторні моделі відомих західних економістів Альтмана, Ліса, Таффлера, Тішоу та ін, розроблені за допомогою багатомірного дискримінантного аналізу. Вперше в 1968 році професор Нью-Йоркського університету Альтман досліджував 22 фінансових коефіцієнта і вибрав з них 5 для включення в остаточну модель определения.кредитоспособности суб'єктів господарювання:

Z=l, 2Х1 + 1,4 Х2 + 3 , 3Х3 + 0,6 Х4 + 1,0 Х5,

де Х1 - власний оборотний капітал / сума активів;

Х2 - нерозподілений (реінвестований) прибуток / сума активів;

Х3 - прибуток до сплати відсотків / сума активів;

Х4 - ринкова вартість власного капіталу / позиковий капітал;

Х5 - обсяг продажів (виручка) / сума активів.

Якщо значення Z <1,81, то це ознака високої ймовірності банкрутства, тоді як значення Z> 2,7 і більше свідчить про малу його ймовірності.

Пізніше в 1983 році Альтман отримав модифікований варіант своєї формули для компаній, акції яких не котирувалися на біржі:

Z=0,717 Х1 + 0,847 Х2 + 3,107 Х3 + 0 , 42X4 + 0,995 Х5,

де Х4 - балансова вартість власного капіталу / позиковий капітал.

"Прикордонне" значення тут одно 1,23.

У 1972 році Лис розробив наступну формулу для Великобританії:

Z=0,063 X1 + 0,092 Х2 + 0,057 Х3 + 0,001 X4,

де Х1 - оборотний капітал / сума активів;

Х2 - прибуток від реалізації / сума активів;

Х3 ~ нерозподілений прибуток / сума активів;

X4 - власний капітал / позиковий капітал.

Тут граничне значення дорівнює 0,037.

У 1997 році Таффлер запропонував наступну формулу:

Z=0,53 X1 + 0,13 Х2 + 0,18 Х3 + 0,16 X4,

де Х1 - прибуток від реалізації / короткострокові зобов'язання;

Х2 - оборотні активи / сума зобов'язань;

Х3 - короткострокові зобов'язання / сума активів;

Х4 - виручка / сума активів.

Якщо величина Z-рахунку більше 0,3, це говорить про те, що у фірми непогані довгострокові перспективи, якщо менше 0,2, то банкрутство більш ніж ймовірно.

На аналізованому підприємстві величина Z-рахунку за другою моделлю Альтмана становить:

на початок року

Zн=0,717 х 0,27 + 0,847 x 0,08 + 3,107 x 0,328 +0,42 х1, 2 +0,995 х1, 5=3,27;

на кінець звітного періоду

Zк=0,717 x 0,28 + 0,847 x 0,09 + 3,107 x 0,352 + 0,42 х1, 08 +0,995 х1, 76=3,57.

За моделлю Лисиця:

Zн=0,063 x 0,613 + 0,092 x 0,328 + 0,057 x 0,08 + 0,001 x 1,2=0,074555;

Zk=0,063 x 0,669 + 0,092 x 0,352 + 0,057 x 0,09 +0,001 x 1,08=0,080741.

За моделлю Таффлера:

Z=0,53 x 0,923 + 0,13 x 1,78 + 0,18 x 0,343 + 0,16 x 1,5=1,02233;

Z=0,53 x 0,909 + 0,13 x 1,73 + 0,18 x 0,387 + 0,16 x 1,76=1,05793.

Отже, можна зробити висновок, що на даному підприємстві мала ймовірність банкрутства.

Однак необхідно відзначити, що використання таких моделей вимагає великих пересторог. Тестування інших підприємств за даними моделями показало, що вони не зовсім підходять для оцінки ризику банкрутства наших суб'єктів господарювання, так як не враховують специфіку структури капіталу в різних галузях.

За моделлю Альтмана неспроможні підприємства, що мають високий рівень четвертого показника (власний капітал / позиковий капітал), отримують дуже високу оцінку, що не відповідає дійсності. У зв'язку з недосконалістю діючої методики переоцінки основних фондів, коли старим зношеним фондам надається таке ж значення, як і новим, необгрунтовано збільшується частка власного капіталу за рахунок фонду переоцінки. У підсумку склалася нереальне співвідношення власного і позикового капіталу. Тому моделі, в яких присутня даний показник, можуть спотворити реальну картину. Вихід з положення, ми бачимо в розробці власних моделей для кожної галузі за методикою дискримінантного аналізу, які б враховували специфіку нашої дійсності. Більш того, ці функції повинні тестуватися кожен рік на нових вибірках з метою уточнення їх дискримінантної сили.

Інформація, релевантна "25.2. Методи діагностики ймовірності банкрутства"

- 8. ЦІЛІ ТА ЗАВДАННЯ ДІАГНОСТИКИ

діагностики - виявити місце, яке займає підприємство в загальному економічному просторі, його поточні виробничі можливості, споживані трудові, матеріально технічні та фінансові ресурси. Завдання діагностики - відображення основних факторів, що визначають стратегію підприємства, тобто шляхів досягнення поставленої мети. Стратегія підприємства повинна: відповідати реальному - Чи варто очікувати хвилі злиттів і поглинань, банкрутств на регіональному рівні під тиском кризи?

ймовірно, почнуться вже в поточному році. Повальних банкрутств може не відбутися, але ситуація залишається на грані. Великі банки будуть виживати за рахунок менших банків. У 2009 році банківський сектор Росії опиниться в дуже важкому становищі. Ті, хто розраховує на виправлення ситуації у банків помиляються. Великим банкам влада допомагатиме, інші стануть поглинатися і - Урок № 19. У ринковій економіці банкрутства необхідні

методами намагаються привласнити чуже і використовують для «захоплення і переділу» державні органи. Тим часом загроза «захоплення і переділу» - основний сенс закону про банкрутство. У відсутність такої загрози власник не буде шукати найбільш ефективних менеджерів, менеджери не будуть намагатися поліпшити становище підприємства, а кредитор - не дасть їм кредиту. Не дасть, тому що у підприємства - Види послуг медичного закладу

діагностику та лікування, має самостійне закінчене значення. Розрізняють детальну, просту, і комплексну медичну послугу. Детальна медична послуга - елементарна і неподільна послуга (ін'єкція, заклад історії хвороби тощо), яка не виступає об'єктом ціноутворення. Проста медична послуга - елементарна і неподільна: «Пацієнт» + «Спеціаліст»=«Один - Неабиякі пристрасті

банкрутств - все одно що виводити висновок про здоров'я мешканців міста по моргу міської лікарні. І все-таки як укладення патологоанатомів важливо і для терапевтів, і для хірургів, так вивчення банкрутств дозволяє економісту багато чого зрозуміти про здорову частину економіки. Сенс банкрутства - це передусім захист кредиторів від невиконання їх боржниками своїх зобов'язань. Однак непрямим - 3. Ризик у підприємницькій діяльності

ймовірність збитків у порівнянні з планованим дохо-дом, вимірюється ймовірністю певного рівня втрат. Ризики класифікуються: - за джерелом виникнення - господарський, особистісний, при-родний; - з причини виникнення - невизначеність майбутнього, непред-сказуемость поведінки партнерів, брак інформації. Кожен підприємець встановлює для себе припустимий уро-вень - 46 БАНКРУТСТВО: ХАРАКТЕРИСТИКА, ПРИЧИНИ, ПРОЦЕС

банкрутства, здійснення досудової санації, або спостереження, або зовнішнього управління не забезпечує необхідного рівня платоспроможності підприємства (організації). Для визначення ознак банкрутства підприємства-боржника приймаються в розрахунок обсяг грошових зобов'язань разом із заборгованістю за перекладені товари, завершення роботи та надані послуги, суми позик з урахуванням відсотків, - Питання 2 Права та обов'язки платників податків

методів податкового контролю. Тобто стосовно відносин банкрутства бюджетний і податковий контроль повинен здійснюватися шляхом застосування спеціальних прийомів і способів, а також використання особливих методів бюджетного та податкового контролю. Дані методи випливають із прав і обов'язків фінансових органів, які мають право як уповноважені органи звертатися до арбітражного суду з заявою про - 2. Сенс ймовірності

методи гри в азартні ігри та що езотеричні вчення математики дають ключ до виграшу. Божественно містичний Паскаль ненавмисно став святим покровителем азартних ігор. Не менше спустошення ухильність розрахунку ймовірності поширює в галузі наукових досліджень. Історія будь-якої галузі знання увічнила приклади зловживання обчисленням ймовірності, які, за зауваженням Джона - 2.9.1. Метод побудови дерева рішень

метод входить в систему методів ситуаційного аналізу і використовується у випадках, коли прогнозована ситуація може бути структурована таким чином, що виділяються ключові моменти, в яких або треба приймати рішення з певною ймовірністю (роль аналітика або менеджера активна), або також з певною ймовірністю настає деяке подія (роль аналітика або менеджера пасивна, - ЛІТЕРАТУРА

діагностика і можливості попередження / / Вбпроси економіки. 1995. № 1. Пороховський А. Росія і сучасний світ / / Питання економіки. 1995. № 1. Кравець М. Стратегія взаємодії Росії з світовим господарством / / Питання економіки. 1994. № 12. Сетагов В. Про сутність і основи стратегії економічної безпеки Росії / / Питання економіки-. 1994. № 12. Фамііскій І. Відкрита економіка та - федеральна корпорація страхованіядепозітов (Federal Deposit InsuranceCorporation, FDIC)

ймовірно, може вважатися захищеною від паніки, то цього отнюдьнельзя сказати про деякі, її елементах. Напри-заходів, в 1985 р. ощадні банки в штатах Огайоі Меріленд, депозити яких були застрахованиместнимі системами страхування, а не Федераль-ної корпорацією, піддалися напливу требованійо поверненні коштів. Оскільки ж ці страхові си-стеми не мали достатніми - Остаточні результати?

метод аналізу ринку та його прогнозування. Прошу приєднатися до нас для спільного використання плодів багаторічних досліджень Хвильового принципу Елліотта і використовувати цю технологію для збільшення ваших торгових - ЛІТЕРАТУРА

методи фінансового аналізу: Пер. з англ. / Под ред. С.Дж.Брауна і М.П.Кріцмена. М.: ИНФРА-М, 1996. 27. Кравченко Л.І. Аналіз фінансового стану підприємства. Мн.: ВКФ «Екаунт», 1994. 28. Кравченко Л.І. Аналіз господарської діяльності в торгівлі. Мн.: Вишейшая школа, 1995. 29. Крейнина М.Н. Аналіз фінансового стану та інвестиційної привабливості акціонерних товариств у промисловості, - Метод сценаріїв

методу сценаріїв представляє приклад 2.1. Приклад 2.1. Є два об'єкта інвестування з однаковою прогнозною сумою необхідних капітальних вкладень. Величина планованого доходу (тис. руб.) В кожному випадку невизначена і наведена у вигляді розподілу ймовірностей: {foto32} Тоді значення математичного очікування доходу для розглянутих проектів будуть відповідно рівні: Е (RA) - 9.4. Три головних висновки

метод комплексного дослідження ефективності якості. 2. При оцінці економічної ефективності надійності добре видно одне надзвичайно важлива обставина: економічні наслідки змін якості мають імовірнісний характер. Це означає, що всі події, пов'язані з змінами якості, можуть з деякою вірогідністю трапитися і мати деяке кількісне значення або - Концепції ймовірності

метод економічного аналізу, як «експериментальна економіка», який дозволив по-новому поставити багато методологічні проблеми економічної науки, і насамперед проблему верифікації - 14.1 Сутність банкрутства та антикризового управ-ління

методів реалізації антикризових процедур стосовно до підприємства-боржника, здійснюваних у рамках антикризового законодавства. Механізм антикризового управління підприємством-боржником складається з наступних основних елементів (понять): 1) діагностики фінансового стану; 2) оцінки бізнесу підприємства; 3) маркетингу; 4) організаційно-виробничого менеджменту; 5) управління