16.4. Рівновага на грошовому ринку

Люди можуть тримати запасну вартість, тобто частину свого багатства, або в грошах, або, наприклад, в облігаціях. І те й інше - це фінансові активи. Отже, існує попит на гроші з боку активів. Перевагою володіння грошима є їхня ліквідність, тобто гроші можна негайно використовувати для покупок, платежів. Гроші є ідеальним ліквідним засобом. Резерв готівки не-

- »(> ходимо мати господарюючому р

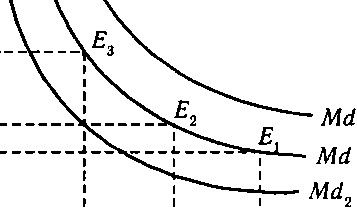

I ьекту на випадок ризику і непред-ставка і і денних обставин. Следова-відсотка мильно, попит на гроші залежить від I <н о, наскільки високо цінується на даний момент властивість ліквідності. Недолік володіння день-1амі як активом у порівнянні з облігаціями полягає в тому, - по вони не приносять доходу у вигляді відсотка. Тому доводиться вирішувати, чи тримати фінансові активи і скільки в грошах або облігаціях (рис. 16.1). Головний аргумент тут - процентна ставка за облігаціями (г). Якщо відсоток, іиплачіваемий за облігаціями, буде зростати (гх) у то попит на гроші буде скорочуватися (МГХ). І навпаки , якщо ставка відсотка буде падати (г2), то громадяни та підприємці будуть віддавати перевагу зберігати більшу частину свого доходу у вигляді грошей і попит на гроші збільшиться (МГ2). Якщо ж суб'єкти економіки зберігають гроші в банку, то все одно їх ліквідність вище, ніж у облігацій, а відсоток менше, тому вищевказана закономірність зберігається.

Крім того, необхідно враховувати і реальні грошові залишки, що знаходяться на руках суб'єктів економіки. Реальні грошові залишки (М / р) - це номінальні грошові залишки (М)> поділені на індекс цін (р). У разі зростання цін реальні грошові залишки зменшуються (знецінюються), і учасники економіки прагнуть їх відновити, збільшуючи попит на гроші. Якщо ж в результаті зростання цін скорочуються не тільки реальні грошові залишки, але і реальний поточний дохід, то відновлення грошових залишків сповільнюється. Принаймні відновлення реального поточного доходу збільшується попит на гроші і відновлюється звичний рівень реальних грошових залишків.

Таким чином, загальний попит на гроші залежить від сукупного доходу (U), процентної ставки (г) і реальних грошових залишків (М / р). Між ставкою відсотка (г), реальними грошовими залишками (М / р) і попитом на гроші існує зворотна залежність; між попитом на гроші і доходом (U) - пряма. Попит на гроші - це кількість грошей, яку громадяни та підприємці хотіли б мати у своєму розпорядженні зараз залежно від наявного рівня доходів, реальних грошових залишків і ставки відсотка по негрошових активів. Цей попит можна виразити за допомогою наступного рівняння:

Рис. 16.1. Попит на гроші

При побудові графіка всі незалежні змінні у функції попиту на гроші, крім ставки відсотка, приймаються як дані. Те ecu »певному рівню попиту на гроші за інших незмінних умов відповідає певна ставка відсотка. Тоді рівняння попиту на гроші може бути записано так:

Md=f (Un, r, -).

Ро

(16.7)

У графічному відображенні цієї функції (рис. 16.1) крива попиту на гроші Md має негативний нахил, причому нахил буде зростати в міру зменшення ставки відсотка при заданому рівні доходу. При збільшенні доходу крива попиту на гроші зрушиться вправо вгору Mdv а при зменшенні - відповідно вліво вниз Mdr

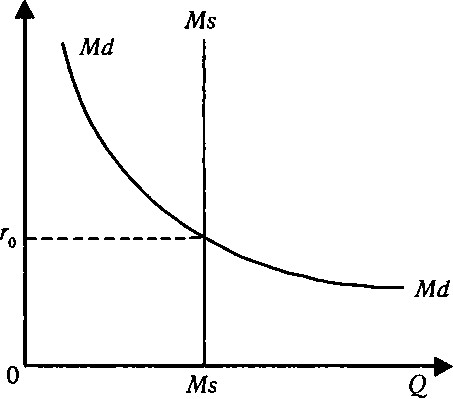

Пропозиція грошей і встановлення грошової рівноваги. Під пропозицією грошей розуміють кількість грошей, пропоноване банківської системою країни на чолі з центральним банком на грошовому ринку. Пропозиція грошей пов'язано з досягнутим рівнем розвитку економіки, номінальним обсягом ВВП, а також з можливостями його зростання. Оскільки гроші є необхідним елементом економіки і, як ми вже з'ясували, є попит на них, то головне завдання ЦБ полягає в тому, щоб визначити з урахуванням потреб економічного розвитку країни обсяг грошової пропозиції. Пропозиція грошей можна представити у вигляді

кривої на графіку (рис. 16.2), де на горизонтальній осі відображено кількість грошей в обігу, а на вертикальній осі відкладено рівень ставки відсотка на негрошові активи (наприклад, облігації). Нахил кривої пропозиції Ms визначатиметься тією метою, яку ставить перед собою ЦБ за грошовою пропозицією. Якщо ЦБ ставить перед собою завдання зберегти в колишньому обсязі грошову масу в обігу, не піклуючись при цьому про ставку відсотка (г), то лінія пропозиції Ms буде вертикальна, як це видно з рис. 16.2.

Ставка відсотка

I хлі ЦБ ставить своєю метою збереженні-Ставка нитка ставку відсотка (г) на визначений-відсотка ком рівні, не піклуючись про кількість р

грошей в обігу, то пропозиція грошей Ms буде представлено горизонтальною лінією, як це показано на рис, 16.3. Практика показує, що в м

i і> л ипінстве випадків метою центрального банку є грошова маса, а не ставка відсотка. Q

Фактори , що впливають на пропозицію грошей. Вихідною основою ^ ^ 0 "

^ ^ Рис. 16.3. Пропозиція грошей

визначення необхідного обсягу ^

1 при підтримці стабільному ставки

грошової маси є принцип відсотка

відповідності грошової маси обсягу

ВВП, природно, з урахуванням швидкості обороту грошей:

MV-ВВП. (16.8)

Якщо ж ВВП представити у вигляді кількості реалізованого продукту Q, помноженого на середні ціни Р, то отримаємо відоме монетаристское рівняння обміну : MV=PQ. Монетаристи стверджують, що величина V стабільна, тобто практично не змінюється в короткостроковому періоді, а в довгостроковому періоді змінюється плавно, і ці зміни легко передбачувані. Крім того, при зміні грошової пропозиції величина V також не змінюється. Таким чином, швидкість обігу грошей ^ є результатом безпосереднього зв'язку між зростанням ВВП і кількістю грошей М:

V=BBU / M. (16.9)

Але якщо Vстабільна, то фактор грошей можна записати з певним коефіцієнтом k, тоді

Ш=ВВП. (16.10)

Іншими словами, кількість грошей в обігу повинна дорівнювати сукупним обсягом грошових коштів, витрачених у економіці протягом року (ВВП=С + Q + 7 + Хп). Таким чином, обсяг грошової пропозиції визначається обсягом номінального ВВП з урахуванням поправочного коефіцієнта, який і потрібно визначити центральному банку. Складність визначення пропонованого обсягу грошової маси полягає в тому, що ЦБ повинен мати надійну інформацію про прогноз

динаміки ВВП і цін. Для прогнозування пропозиції грошей не обходимо використовувати грошовий мультиплікатор. Для оперативного регулювання попиту і пропозиції грошей ЦБ використовує інструменти грошово-кредитної політики.

Рівновага на грошовому ринку представляє собою рівність количест ва пропонованих на грошовому ринку грошових коштів кількістю грошей, які бажають мати у себе населення і підприємці. Як ми вже з'ясували, попит на гроші визначається не тільки обсягом ВВП, але і ставкою відсотка (г), а також реальними грошовими залишками (М / р). Коефіцієнт (k) дозволяє скорегувати обсяг грошової пропозиції відповідно до загальним обсягом попиту на гроші і метою грошово-кредитної політики. Графічно пропозиція грошей зазвичай представляють у вигляді вертикальної прямої (Ms-Ms).

Ставка відсотка Р

Рис. 16.4. Грошовий ринок

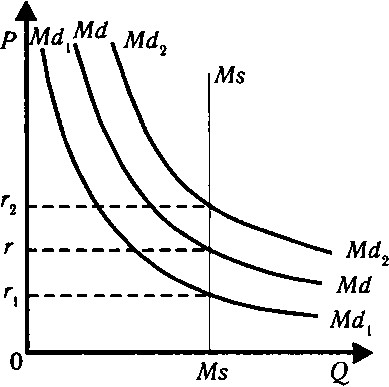

При зростанні пропозиції грошей і незмінному попиті на гроші (Md) рівновага на грошовому ринку встановлюється при більшому, ніж первинне, кількості грошей в обігу (Mst), і меншою, ніж первісна ставка (г), ставкою відсотка (рис. 16.5). При зменшенні пропозиції грошей спостерігаються протилежні явища.

При зростанні попиту на гроші і незмінному грошовому реченні Md рівновагу на грошовому ринку встановлюється при більшою ставкою відсотка (г2), ніж первісна (г). При скороченні попиту на гроші спостерігається зниження процентної ставки (rt) (рис. 16.6).

Ставка ш відсотка * Р

Msn

Ms

Ms,

Md

u Ms2 Ms Ms {Q

Рис 16.5. Зміни на грошовому ринку при зміні пропозиції

(попит на гроші не змінюється)

Ставка відсотка

Рис. 16.6. Зміни на грошовому ринку при зміні попиту на гроші (пропозиція грошей не змінюється)

Вертикальна пряма Ms являє собою пропозицію, яка задається центральним банком. Тим самим ЦБ фактично визначає рівноважний рівень попиту та пропозиції грошей і домінуючу в економіці рівноважну ставку відсотка (г0). Збільшуючи в рамках потреб економіки грошову масу, ЦБ сприяє пониженню ставки відсотка , зростання сукупного попиту, підвищення економічної активності в цілому. Однак цей результат досягається не при всякому збільшенні грошової маси, а лише при такому, яке безпосередньо

впливає на розширення кредиту, попиту на облігації і т.д . Збільшення обсягу грошової маси зверх об'єктивних потреб економічного розвитку призводить до підвищення рівня інфляції та інших негативних наслідків.

Зміст і види грошово-кредитної політики. Сукупність заходів центрального банку в галузі грошового обігу та кре диту по впливу на макроекономічний процес являє собою грошово-кредитну політику. Мета даної форми регулювання - до стіженія рівноважного і стійкого розвитку економіки. Досягнення цієї мети - глобальне завдання. Поточна грошово-кредитна політика орієнтується на більш конкретні завдання, вирішення яких забезпечує реалізацію основної мети за допомогою таких економічних інструментів, як операції на відкритому ринку, ставка рефінансування, норма обов'язкових резервів і обмінний курс.

Розрізняють грошово-кредитну політику рестрікціоннуюп експансіоністську: експансіоністська грошово-кредитна політика спрямована на збільшення обсягу кредитування і грошової емісії, рестрикційний-ная - на їх зменшення або стримування. В кейнсіанської концепції в якості основних доданків глобальної мети розвитку економіки країни ставиться боротьба або з безробіттям, або з інфляцією. Безробіття - це наслідок спаду виробництва, зумовленого недостатнім сукупним попитом, складовою частиною якого виступає інвестиційний попит . У цих умовах необхідна експансіоністська грошово-кредитна політика, яка стимулює інвестиційну діяльність, збільшуючи пропозицію грошей і кредиту. Боротьба з інфляцією вимагає проведення політики, в основі якої лежить «стиснення» грошової маси, тобто рестрикційної політики.

Зростання грошової маси в економіці може бути викликаний помилковою грошово-кредитною політикою. Досвід показує, що майже у всіх країнах інфляція породжується дефіцитом державного бюджету. Держава друкує додаткові гроші, так як це перш за все зручна альтернатива податках. Дохід від друкування грошей називається сеньйораж (в Середні століття феодали (сеньйори) мали право карбувати монету на своїй території). У наші дні право емісії належить державі. Випускаючи в обіг готівкові та безготівкові гроші для фінансування своїх витрат, держава збільшує пропозицію грошей. На ці гроші воно може небудь придбати. Але чим більше набуває держава, тим менше залишається населенню. Населення купуватиме менше з причини інфляції, яка робить його біднішими. В результаті додаткової емісії кількість грошей, необхідна для покриття бюджетного дефіциту, змінюється. Позначимо це зміна за певний період :

-=M, M=GT, (16.11)

I цс G - витрати держави, Т-податкові надходження.

Чим менше держава збирає податків і чим більше його витрати, | гм воно частіше вдається до друкарського верстата. Коли держава друкує надмірна кількість грошей, воно скорочує вартість наявних запасів чепсг в суспільстві, так як це призводить до зростання товарних цін. Подібне ііленіе економісти називають інфляційним податком, оскільки інф-1нція - це податок на гроші, що знаходяться в обігу. Таким чином, інфляційним податком обкладається кожен, хто має гроші. Аналіз поки-плвает, що інфляційний податок дорівнює кількості надрукованих грошей.

Дохід держави від сеньйоражу в різних країнах різний. Наприклад, і США він становить 3%, в європейських країнах (коли в кожній країні була (моя валюта) він становив 10%, а в ряді латиноамериканських держав нерідко є основним джерелом доходів держави. За оцінками М ВФ, у другій половині 1992 сеньйораж в Росії склав 38%, або 15% ВВП. Інфляційний податок був досить високим до 1994 р., а потім став знижуватися. Нині він не перевищує 10%.

Грошово-кредитна політика ЦБ РФ. Особливості грошово-кредитної політики в Росії в сучасних умовах насамперед пов'язані з інфляційними процесами, подолання яких передбачає здійснення активних дій, спрямованих головним чином на зміцнення рубля, стабілізацію його купівельної спроможності. I Митральний банк РФ (ЦБ РФ) вважає за необхідне неухильне поступове зниження річної інфляції, тобто щороку цільові показники по інфляції повинні бути нижче її фактичного рівня у попередньому році. Низька і стабільна інфляція є обов'язковою умовою для здорового, збалансованого, довгострокового економічного зростання. Однак необхідно враховувати, що на розвиток інфляційних процесів істотний вплив роблять чинники, які перебувають поза сферою дії грошово-кредитної політики. До їх числа відноситься політика тарифів та податків, політика регулювання цін природних монополій, значний розрив у цінах світового і внутрішнього ринків на деякі види енергоресурсів, відсутність ефективної конкуренції для більшості великих вітчизняних товаровиробників. У той же час вибір темпу зниження інфляції вимагає обережного підходу. ЦБ РФ вважає оптимальним зниження інфляції до такого рівня, досягнення якого не перешкоджатиме збалансованому поєднанню максимально можливого економічного зростання, підвищення реальних доходів населення, здійснення інвестицій в обсягах, що не

обхідних для підтримки стійких темпів економічного зростання в наступні роки.

Такий підхід до формування основної мети єдиної державної грошово-кредитної політики на найближчі роки передбачений соціал ь но-економічною політикою Уряду РФ на довгострокову перс пектіви, згідно з якою кінцевою метою грошово-кредитної політики в майбутні 10 років має бути зниження, а надалі при дости жении низьких значень збереження інфляції на рівні, при якому забезпечуються умови для сталого економічного зростання.

Важливим елементом грошово-кредитної політики є воздей ствие на грошову масу шляхом контролю за грошовою пропозицією з боку ЦБ РФ. Проте ефективність цього способу знижується м силу того, що в міру уповільнення інфляційних процесів відбувається ослаблення зв'язку між зростанням грошової маси та інфляцією, а значи тельную роль у розвитку інфляційних процесів продовжують грати структурні чинники. Однак, незважаючи на це, необхідно проводити політику поліпшення структури грошової маси і збільшення частки її менш ліквідної частини. Це сприятиме створенню довгострокових ресурсів для інвестицій і зниження інфляційного зростання грошової маси.

Невід'ємною частиною грошово-кредитної політики є політика валютного курсу, яка також повинна відповідати головної мети грошово-кредитної політики, тобто зниженню інфляції. Валютний курс - це співвідношення між грошовими одиницями (валютами) різних країн, яке визначається в основному їх купівельною спроможністю. Важливими завданнями ЦБ РФ є згладжування різких коливань валютного курсу, не обумовлених об'єктивними економічними причинами, а також підтримання офіційних валютних резервів на рівні, необхідному для забезпечення макроекономічної стабільності та поліпшення інвестиційного клімату в країні.

Інструменти грошово-кредитної політики. Центральний банк застосовує досить широкий набір інструментів грошово-кредитної політики. Деякі з цих інструментів відносяться до прямого методу грошово-кредитного регулювання, а більша частина - до непрямого методу.

мм певні пільги. При відсутності належного контролю подібні кредити використовувалися в основному на підтримку збиткових і Нерен-I ібельних підприємств, що призводило до порушення ринкових принципом кредитування. Дешеві централізовані кредити через механізм (иіковской мультиплікації розкручували інфляційну спіраль, що суперечило досягненню головної мети грошово-кредитної політики. 11остепенно частка централізованих позичок в пасивах комерційних банків зменшувалася, і ЦБ РФ відмовився від прямого кредитування пріоритетних <нраслей економіки, що дозволило з 1996 р. перейти до непрямого методу грошово-кредитного регулювання.

Найбільш часто вживаними інструментами непрямого методу грошово-кредитного регулювання є обов'язкові резерви, операції на відкритому ринку, рефінансування банків. Вибір конкретного інструменту або їх комбінацій, тривалість і масштаби їх застосування визначаються необхідністю підвищення оперативності п ефективності грошово-кредитного регулювання в складаються економічних умовах. Проте можливості ефективного регулиро-нания грошово-кредитної сфери за допомогою цих інструментів в трансформуються економіках обмежені, оскільки доводиться вирішувати цілий ряд різнопланових завдань, що вимагають застосування інструментів протилежної спрямованості.

Встановлення норми обов'язкових резервів. Важливим інструментом грошово-кредитного регулювання виступає норма обов'язкових резервів. Але якщо в країнах з розвиненою ринковою економікою до цього інструменту вдаються вкрай рідко, щоб не порушити сформованого конкурентного рівноваги на фінансових ринках, то в Росії зміна обов'язкових резервів виступає, по суті справи, оперативним інструментом, хоча останнім часом спостерігається тенденція до зменшення його використання . У зв'язку з цим в умовах інфляції норма обов'язкових резервів досить висока, що позначається на ресурсній базі комерційних банків. Обов'язкові резерви являють собою частину активів комерційних банків, яку вони зобов'язані тримати в ЦБ РФ. Розмір обов'язкових резервів визначається часткою зобов'язань кредитної організації, і їх норматив не може перевищувати 20% від цих зобов'язань. Зменшуючи норму обов'язкових резервів, ЦБ РФ тим самим збільшує можливості комерційних банків в області кредитної емісії, оскільки ресурсна база комерційних банків збільшується. При підвищенні норми резервування обсяг ресурсів комерційних банків для видачі кредитів зменшується, отже, зменшується і кредитна емісія. Таким чином, зміна норми обов'язкових резервів впливає на процес мультиплікації.

Операції на відкритому ринку - це купівля-продаж ЦБ РФ государ дарських цінних паперів і його власних облігацій. Основними суб'єктами цих операцій, партнерами ЦБ РФ, виступають комерційні банки Мета цих операцій полягає в регулюванні кількості грошей, обраща ющихся на ринку. При продажу цінних паперів ЦБ РФ грошова маса та обіг скорочується, а при їх викуп в грошовий обіг вводиться додаткова кількість грошей. Наприкінці XX в. ці операції в Росії здійснювалися в основному для залучення коштів на фінансування дефіциту державного бюджету. Тому державні цінні папери з самого початку мали високу прибутковість, носили краткосроч ний характер. У силу цього банки отримали інструмент, що дозволяв їм отримувати гарантовані високі доходи, і не поспішали видавати кредити реальному сектору економіки. По суті справи, така діяльність ЦБ РФ орієнтувала грошові потоки виключно на фінансовий ринок, оголюючи реальний сектор економіки. У країнах з розвиненою ринковою економікою операції на відкритому ринку є основним оператив вим інструментом грошово-кредитного регулювання. Однак у цих країнах прибутковість по державних цінних паперів набагато нижче, ніж прибутковість з цінних паперів приватних компаній, а привертають вони покупців своєю надійністю.

Рефінансування банків. Під рефінансуванням розуміється кредитування ЦБ РФ комерційних банків за обліковою ставкою (ставкою рефінансування), яку він може встановлювати сам. За допомогою цієї облікової ставки ЦБ РФ надає дію на співвідношення попиту та пропозиції на ринку капіталу. Висока ставка обмежує попит на кредитні ресурси з боку комерційних банків, так як попит на кредит з боку підприємницького сектора при високій ставці також зменшується. Зниження облікової ставки призводить до зниження ставки відсотка за кредит комерційних банків, що створює попит з боку підприємницького сектора. Облікова ставка виконує своєрідну інформаційну роль. Зменшуючи ставку, ЦБ РФ дає приватному сектору сигнал про бажаність пожвавлення ділової активності, збільшення ставки - це сигнал до протилежного дії. Якщо приватний сектор не реагує, ЦБ РФ застосовує жорсткіші інструменти, наприклад обов'язкові резерви. В перехідній економіці найчастіше простежується слабка залежність між рівнем облікової ставки ЦБ і ринковими ставками комерційних банків. У Росії за допомогою цього інструменту ЦБ РФ найчастіше обмежував наростання спекулятивних операцій.

Деформованість банківської системи, великі витрати з обслуговування зовнішнього і внутрішнього державного боргу, непродумана політика грошово-кредитного регулювання викликали в кінці

міщов фінансово-економічна криза в серпні 1998 р. Ця криза it черговий раз підтвердив значення грошей в економіці і той факт, що грошово-кредитна політика повинна здійснюватися з урахуванням реальних нсономіческіх умов, а також те, що вона повинна бути спрямована в першу чергу на розвиток реального сектора економіки.

(V) КОНТРОЛЬНІ ЗАПИТАННЯ І ЗАВДАННЯ

1. Розкрийте сутність і простежте еволюцію грошей.

2. Які особливості функції міри вартості?

3. Що таке грошова маса і які її агрегати?

4. Які значення і особливості грошей безготівкового обороту?

5. У чому суть грошово-кредитної політики?

6. Яка сфера виконання грошима засобу обігу і її значення?

7. Яка сфера здійснення функції засобу платежу та її відмінність від функції засобу обігу?

8. Які особливості та значення виконання функції засобу накопичення?

9. Які особливості паперових і кредитних грошей?

10. Що є основними цілями грошово-кредитної політики?

11. Чим визначається пропозиція грошей?

12. Які фактори визначають попит на гроші?

13. Які ви знаєте інструменти грошово-кредитної політики і в чому особливість кожного з них?

14. Який з інструментів грошово-кредитної політики, на вашу думку, самий ринковий і чому?

15. У чому суть кількісної теорії грошей?

16. Що показує формула І. Фішера?

17. Від чого залежить розмір грошового мультиплікатора?

18. Вкажіть, вірно чи невірно наступне твердження:

а) основною функцією ЦБ є контроль за рівнем банківських резервів, який впливає на обсяг грошової маси;

б) якщо норма обов'язкових резервів становить 100%, то грошовий мультиплікатор дорівнює нулю;

в) комерційні банки створюють гроші при погашенні позик;

г) банк при нормі резервів 25%, маючи суму депозитів у 1000 ден. од., може створити нові гроші тільки на суму 250 ден. од.

19. У банку X, що є одним з багатьох банків, мається депозит величиною 10000 ден. од. Норма обов'язкових резервів встановлена в 25%. Цей депозит здатний збільшити суму наданих позик, щонайменше:

а) на невизначену величину;

б) на 7500 ден. од.;

в) на 10 000 ден. од.;

г) на 30 000 ден. од.;

д) більш ніж на 30 000 ден. од.

20. Які сучасний стан банківської системи Росії та перспектіни її розвитку?

21. Поясніть, яким чином банки можуть збільшувати суму грошей в обра щении.

22. Відповідно до монетаристської концепцією швидкість обігу депп Vстабільна і дорівнює 5. Якщо Р одно: а) 3, б) 5; в) 7 ден. од., a Q - відповідно а) 120; б) 150, в) 210 шт., то, грунтуючись на цій концепції, розрахуйте:

1) номінальний обсяг виробництва при кожному рівні цін.

2) величину MV при кожному рівні цін.

Ш ЛІТЕРАТУРА

1. Абрамова М. А, Александрова Л. С. Фінанси, грошовий обіг і кредит М., 1996.

2. Долан Е. Дж.у Кемпбелл К. Д., Кемпбелл Р. Дж. Гроші, банківська справа і кредитно-грошова політика. М.-Л., 1991.

3. Львів Ю. А. Основи економіки і організації бізнесу. М., 1992.

4. Фінанси підприємств / за ред. Є. І. Бородіної. М., 1995.

Інформація, релевантна "16.4. Рівновага на грошовому ринку"

- 10.1. Визначення спільного макроекономічної рівноваги

рівновагу товарного та грошового ринків - ситуація, коли ринок товарів і послуг і ринок грошей одночасно знаходяться в рівновазі (рис. 10.1). {Foto168} Рис. 10.1. Рівновага ринку товарів і послуг Макроекономічна рівновага на ринку товарів і послуг (тобто рівність планованих витрат і сукупного випуску, а також рівність інвестиційного попиту та обсягу заощаджень) досягається - Модель IS-LM

рівноваги на ринку товарів і ринку грошей проаналізована англійським економістом Джоном Хіксом в його праці «Вартість і капітал» (1939 р.). Як інструмент аналізу рівноваги Хікс запропонував модель IS-LM. IS означає "інвестиції - заощадження»; LM-«ліквідність - гроші» (L - попит на гроші; М-пропозиція грошей). У розробці моделі, що об'єднала реальний і грошовий сектори економіки, - Терміни і поняття

рівновагу Рівновага на товарному і грошовому ринках «Пастка ліквідності» Модель AD-AS Модель IS-LM Макроекономічна неравновесность Умови загальної рівноваги Закон Вальраса Теорія макроекономічної рівноваги - Глава 9 ГРОШОВО-КРЕДИТНА ПОЛІТИКА

рівновагу ринку товарів і послуг, грошово-кредитну політику проводить центральний банк, і вона впливає на рівновагу ринку грошей. Грошово-кредитна політика - сукупність монетарних заходів, за допомогою яких центральний банк впливає на параметри рівноваги грошового ринку - пропозиція грошей і процентну - Основні терміни і поняття

рівновагу грошового ринку, теорія монетаризму, основне монетарне правило, монетарна політика, «кейнсіанський передавальний механізм», інструменти регулювання грошової пропозиції, облікова ставка, операції на відкритому ринку, політика «дорогих грошей», політика «дешевих - РОЗДІЛ 2. Мікроекономіка

рівновагу на одному окремо взятому ринку. Мікроекономіка аналізує, який обсяг товарів необхідно виробляти підприємствам і яку ціну встановити, щоб отримати максимальний прибуток, на підставі чого споживач приймає купівельні рішення та ін При дослідженні свого предмета вона має справу з показниками: 1. корисністю 2. ціною (грошове вираження вартості товарів) - 1. Рівноважний функціонування національної економіки

рівновага є центральною проблемою національної економіки та ключовою категорією економічної теорії та економічної політики. Воно характеризує збалансованість і пропорційність економічних процесів: виробництва і споживання, пропозиції та попиту, виробничих витрат і результатів, матеріально-речових і фінансових потоків. Рівновага відбиває той вибір, який - Розрізняють ідеальне і реальне рівновагу

рівновага досягається в економічній поведінці індивідів при повній оптимальної реалізації їхніх інтересів у всіх структурних елементах, секторах, сферах народного господарства. Досягнення такої рівноваги передбачає дотримання наступних умов відтворення: - всі індивіди повинні знайти на ринку предмети споживання; - всі підприємці повинні знайти на ринку фактори виробництва; - Чим визначається форма кривих IS і LM7

рівновагу на ринку товарів. Інвестиції знаходяться в зворотній залежності від норми відсотка. Наприклад, при низькій нормі відсотка інвестиції будуть рости. Відповідно збільшиться дохід (Y) і дещо зростуть заощадження (S), а норма відсотка знизиться, щоб стимулювати перетворення S в I. Звідси зображений на рис. 25.4 нахил кривої IS. Рис. 25.4. Крива IS Крива LM (рис. 25.5) виражає - М.Є. Дорошенко, Г.М. Куманін, І.Є. Рудакова. Введення в макроекономіку: Навчальний посібник для вузів, 2000

рівновага на ринку і його регулювання, фіскальна політика, кредитно-фінансова система сучасної економіки, грошово-кредитна політика, рівновагу товарного та грошового ринків, макроекономічна нестабільність, платіжний баланс і валютний курс, теорія міжнародної торгівлі та ін Для студентів економічних спеціальностей і - Наслідки зміни грошової маси

равновес-ними процентними ставками, коли Fed збільшуючи-ет грошову масу. Спочатку рівновагу до-Стігала в точці E. Нехай Fed проводить операцііна відкритому ринку, купуючи цінні папери і уве-лічівая, таким чином, суму грошей підвищеної ефективності і номінальну грошову массу.Прі постійному рівні цін зміна номінальною грошової маси викликає зміну та її ре-ального обсягу - Питання для самоперевірки

рівноваги на грошовому ринку. 11. Перерахуйте основні риси сучасної грошової - Взаємодія двох ринків

рівноваги: по-перше, рівноваги заощаджень (S) та інвестицій (I), по-друге, рівновазі попиту на гроші (L) та їх пропозиції (М). «Подвійне» рівновага встановлюється в точці Е, коли IS перетинає LM (рис. 25.6). Рис. 25.6. Рівновага на двох ринках Припустимо, поліпшуються перспективи інвестицій; норма відсотка залишається незмінною. Тоді підприємці розширять вкладення капіталів в - Терміни і поняття

грошовий, продуктивний, товарний; торговельний і позичковий, промисловий і лихварський, стартовий; авансований постійний і змінний, вільний, споживчий і допоміжний, статутний, основний і оборотний; стартовий, власний і позиковий Кругообіг капіталу Оборот капіталу Час обороту Швидкість обороту Амортизація Амортизаційний фонд Фізичний і моральний знос