| Головна |

| « Попередня | ЗМІСТ | Наступна » |

|---|

Банкноти, що виходять з центрального банку,

- спочатку потрапляють до домашнім господарствам і фірмам, а потім частина їх виявляється в комерційних банках у вигляді депозитів «публіки». При наявності депозиту в банку вкладник може отримати чекову книжку або електронну платіжну картку. Так з'являються нові засоби платежу.

Банкноти, що знаходяться на вимогу їх вкладниками в комерційних банках, останні можуть використовувати в якості забезпечення видачі кредитів за допомогою відкриття нових рахунків позичальникам. В результаті кількість що знаходяться в обігу коштів платежу перевищить кількість банкнот. Після того, як позичальники погасять свою заборгованість, кількість грошей знову зрівняється з кількістю банкнот. Таким чином, комерційні банки теж можуть створювати і знищувати гроші. В даний час у всіх розвинених країнах вони створюють не менше 75% всієї ліквідності.

На відміну від центрального банку, можливості надання кредитів якого теоретично безмежні, так як його боргові зобов'язання і є гроші, комерційні банки мають межі кредитування. Відкриваючи у себе рахунки до запитання, вони повинні враховувати той факт, що вкладник в будь-який момент може зажадати готівкові гроші (банкноти) в обсязі свого вкладу. У зв'язку з цим для запобігання банкрутству комерційним банкам завжди необхідно мати резерви готівки.

У сучасній дворівневій банківській системі, початком формування якої послужило створення в 1913 р Федеральної резервної системи (ФРС) США, для комерційних банків встановлюються нормативи мінімальних резервних покриттів у вигляді обов'язкових безпроцентних вкладів в центральному банку. Їх розмір визначається у відсотках вкладів в комерційні банки. При цьому відсотки диференційовані за видами вкладів. Так, вклади до запитання мають вищий норматив, ніж строкові.

Нормативи мінімальних резервних покриттів, які розглядалися на нервом етапі розвитку дворівневої банківської системи як засіб запобігання краху банків, згодом стали застосовувати як інструмент регулювання кількості звертаються в країні грошей. Для страхування банківських вкладів в більшості країн були створені спеціальні інститути (в США для цього в 1934 році була утворена Федеральна корпорація зі страхування депозитів; в Росії в 2003 р Агентство зі страхування вкладів на підставі прийнятого Федерального закону від 28 грудня 2003 р № 177-ФЗ «Про страхування внесків фізичних осіб у банках Російської Федерації»).

Крім мінімальних резервних покриттів комерційні банки тримають в центральному банку надлишкові резерви, на які на відміну від обов'язкових резервів нараховується депозитарний відсоток. Формування резервів дещо обмежує можливості комерційних банків у наданні кредитів, проте сума, яка видається останніх може перевищувати (і, як правило, перевищує) величину надійшли до них вкладів.

приклад 4.2

Нехай норматив мінімального резервного покриття (а) встановлений в розмірі 20%, а власний норматив комерційних банків (Р) - 8% вступників вкладів. Для збільшення пропозиції грошей центральний банк купує цінні папери на відкритому ринку на суму 10 млн руб. (АН = 10), які надходять на рахунок продавця в комерційний банк А. З них 2 млн руб. банк А перерахує в центральний банк в якості мінімального резервного покриття і 0,8 млн руб. в власний резерв, а решту 7,2 млн руб. надасть в кредит на заміну обладнання деякої фірмі. Після оплати обладнання 7,2 млн руб. виявляться на розрахунковому рахунку продавця в комерційному банку В, який переведе 0,2 - 7,2 = 1,44 млн руб. в обов'язковий резерв і 0,08 - 7,2 = 0,58 млн руб. в свій резерв, а решту 5,18 млн руб. використовує в якості кредитних коштів. Подальше протікання процесу збільшення перебувають в обігу грошей представлено в табл. 4.7.

Таблиця 4.7. Створення грошей комерційними банками, млн руб.

|

показник |

банк |

всього |

|||

|

А |

В |

З |

... |

||

|

надходження внеску |

10,0 |

7,2 |

5,18 |

35,71 |

|

|

мінімальний резерв |

2,0 |

1,44 |

1,04 |

5,14 |

|

|

власний резерв |

0,8 |

0,58 |

0,41 |

2,86 |

|

|

Сума кредиту |

7,2 |

5,18 |

3,73 |

... |

25,71 |

Так система комерційних байків на додаток до котрі вступили в неї 10 млн руб. створила ще 25,71 млн руб. Звернемо увагу на те, що розмір можливого збільшення грошей комерційними банками не залежить від їх числа, як може здатися на перший погляд. У розглянутому прикладі 10 млн руб. зросли б до 35,71 млн руб., навіть якщо б крім центрального банку існував тільки один комерційний банк. В цьому випадку в табл. 4.7 банки А, В, З і т. д. представляли б різних дебіторів в одному і тому ж банку.

У наведеному прикладі для спрощення передбачалося, що кредит, отриманий в одному комерційному банку, в повному обсязі депонується в іншому. У цьому випадку кількість що знаходяться в обігу грошей збільшується на АН / (а + р) грошових одиниць. Насправді позичальник частина отриманих грошей може залишити у себе у вигляді готівкової каси. Через це обсяг додаткових платіжних засобів, що створюються комерційними банками понад початкової суми банкнот, скорочується. В цілому розмір збільшення грошей комерційними банками залежить від величини нормативів відрахування в резерви і частки готівки в загальній сумі кредитів банків.

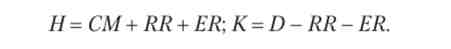

Модель створення грошей Введемо наступні позначення: Н - грошова - база; RR - мінімальні резерви; ER - надлишкові резерви; К - кредити комерційних банків; D - чекові (безстрокові) депозити; СМ - готівка в обігу.

Складемо в цих позначеннях баланси грошових коштів усіх трьох учасників створення грошей: центрального банку, мережі комерційних банків і «публіки»:

|

баланс центрального банку |

баланс комерційних банків |

баланс «Публіки» |

|||

|

актив |

пасив |

актив |

пасив |

актив |

пасив |

|

Н |

СМ |

RR |

D |

СМ |

До |

|

RR |

ER |

D |

Н |

||

|

ER |

До |

||||

|

всього |

всього |

всього |

всього |

всього |

всього |

Центральний банк придбав у населення і держави свої активи, розплатившись банкнотами. Одна частина останніх утворює актив населення (СМ), а інша надходить на депозити в комерційні банки, утворюючи їх актив (RR + ER). Депозити є активом для населення і пасивом для комерційних банків. Кредити останніх - це частина їх активу, але пасив для населення.

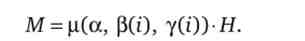

Процес створення грошей банківською системою відбивається в двох балансових рівняннях центрального і комерційних банків:

Введемо наступні позначення: RR / D = А - коефіцієнт мінімальних резервів; ER / D = | 3 - коефіцієнт надлишкових резервів; CM / D = У - коефіцієнт депонування.

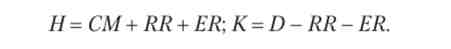

Кількість перебувають в обігу грошей дорівнює: М = СМ + D = (1 + у) D. Висловимо суму депозитів через грошову базу:

Співмножник перед Я у формулі (4.2) називають депозитними мультиплікатором. Він показує, на скільки грошових одиниць зросте сума депозитів в комерційних банках, якщо грошова база збільшиться на 1 ден. од.

Залежність кількості знаходяться в обігу грошей (М) Від величини грошової бази (II) відображається формулою

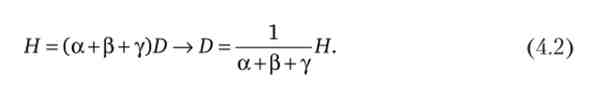

співмножник перед Н у формулі (4.3) називають грошовим мультиплікатором (Ц). Оскільки а + р < 1, то р > 1. Отже, при збільшенні грошової бази на одиницю кількість грошей в обігу зросте більше ніж на одиницю. На цій підставі грошову базу називають грошима підвищеної ефективності. Як змінювалася величина грошового мультиплікатора в Росії в 2008-2016 рр. показана на рис. 4.2.

Мал. 4.2. Динаміка грошового мультиплікатора Росії в 2008-2016 рр.

Чим стабільніша значення мультиплікатора, тим легше центральному банку регулювати кількість що знаходяться в обігу грошей. Зростання грошового мультиплікатора відображає збільшення кредитної активності комерційних банків, викликане збільшенням попиту на гроші, і навпаки.

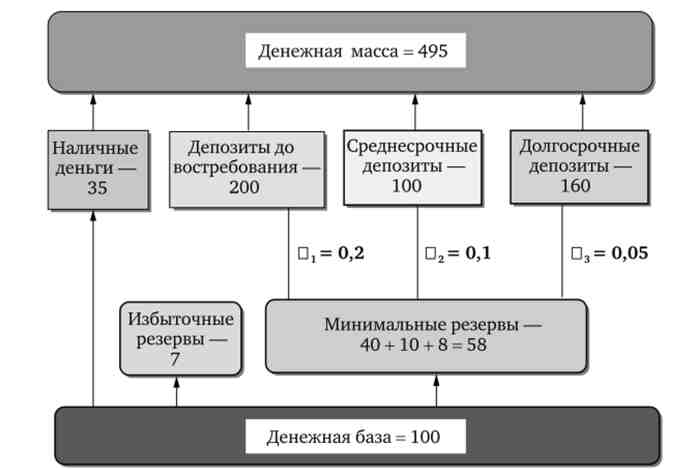

приклад 4.3

Нехай а = 0,2; р = 0,08; у = 0,22; Н = 100. В цьому випадку відповідно до поданої вище моделлю загальна сума грошей і її розподіл між трьома учасниками їх створення відображаються в наступних балансах:

|

баланс центрального банку |

баланс комерційних банків |

баланс «Публіки» |

|||

|

актив |

пасив |

актив |

пасив |

актив |

пасив |

|

Н = 100 |

СМ = 44 |

RR = 40 |

D = 200 |

і 8 |

1C = 144 |

|

RR = 40 |

ER = 16 |

0 = 200 |

і про про |

||

|

ER = 16 |

1C = 144 |

||||

|

100 |

100 |

200 |

200 |

244 |

244 |

Мультиплікативний процес створення грошей в даному прикладі здійснюється за такою ланцюжку (табл. 4.8). Центральний банк оплачує покупку у населення золота на 100 ден. од. чеками на себе. Відповідно до коефіцієнтом депонування 82 ден. од. буде вкладено на рахунки до запитання в комерційні банки, а 18 ден. од. утворюють готівкову касу.

З отриманих 82 ден. од. комерційні банки 16,4 ден. од. відраховують в обов'язкові резерви, 6,6 ден. од. залишають в якості надлишкових резервів, а 59 ден. од. надають в кредит приватному сектору. Отриманий кредит розподілиться так: на 10,6 ден. од. збільшиться кількість готівки у населення і на 48,4 ден. од. зростуть депозити в комерційних банках. Останні, отримавши черговий внесок, розподіляють його між мінімальним резервом (9,7 ден. Од.), Надлишковими резервами (3,9 ден. Од.) І додатковими кредитами (34,8 ден. Од.), З яких частина (28, 6 ден. од.) знову повернеться до них у вигляді депозитів і т. д.

Таблиця 4.8. Процес створення грошей

|

номер ітерації |

СМ |

D |

RR |

ER |

До |

|

0 |

18,0 |

82,0 |

16,4 |

6,6 |

59,0 |

|

1 |

10,6 |

48,4 |

9,7 |

3,9 |

34,8 |

|

2 |

6,3 |

28,6 |

5,7 |

2,3 |

20,6 |

|

3 |

3,7 |

16,8 |

3,4 |

13 |

12,1 |

|

4 |

2,2 |

9,9 |

2,0 |

0,8 |

7,2 |

|

5 |

1,3 |

5,9 |

1,2 |

0,5 |

4,2 |

|

всього |

44 |

200 |

40 |

16 |

144 |

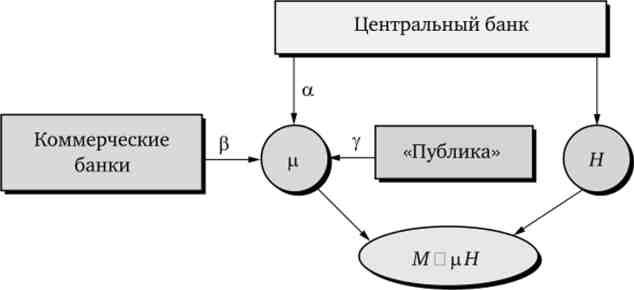

Отже, при заданій грошовій базі (кількості випущених банкнот) розмір грошової маси в країні залежить від значень параметрів а, р, у, які визначаються поведінкою відповідно центрального банку, комерційних банків і «публіки». Схема, представлена на рис. 4.3, відображає вплив кожного з них на формування грошової маси.

Мал. 4.3. Процес утворення грошової маси

Кількість грошей в країні збільшується, якщо:

Величини Я і а визначаються центральним банком відповідно до цілей грошово-кредитної політики. Скільки надлишкових резервів комерційні банки будуть депонувати в центральному банку, залежить від співвідношення процентних ставок по наданих ними кредитами і ключової ставки, т. Е. Величина р знаходиться в зворотній залежності від ринкової ставки відсотка. Як буде показано в наступному параграфі, коефіцієнту теж зменшується в міру підвищення цієї ставки, що проявляється через швидкість обігу грошей. Тому до інструментів грошової політики центрального банку відноситься не тільки Я і а, а й і

Співвідношення між грошовою базою і грошовою масою схематично представлено на рис. 4.4.

Мал. 4.4. Грошова база і грошова маса

При заданих значеннях параметрів грошового мультиплікатора комерційні банки можуть збільшити свою кредитоспроможність, а отже, і кількість грошей в обігу двома способами.

По-перше, можна переконати вкладників перевести безстроковий вклад в терміновий. Оскільки норматив мінімального резервного покриття на строковий вклад менше того ж нормативу на безстроковий, то при здійсненні зазначеної операції у комерційного банку збільшуються надлишкові резерви. Розглянемо наслідки переоформлення безстрокового вкладу в терміновий на умовному прикладі. Нехай нормативи мінімального резервного покриття за цими вкладами відповідно рівні 0,1 і 0,05. Початковий стан балансу комерційного банку показано в балансі 1, в пасиві якого відображена структура грошових агрегатів.

баланс 1

|

актив |

пасив |

М1 = 100 М3 = 100 К = 0 |

||

|

Обов'язкові резерви Цінні папери |

|

Депозити до запитання Строкові депозити |

|

|

|

всього |

100 |

всього |

100 |

|

У положенні, представленому балансом 1, банк не може надати кредит (К = 0) через відсутність надлишкових резервів. Після переоформлення вкладів баланс банку приймає вид, представлений балансом 2.

баланс 2

|

актив |

пасив |

М1 = 100 |

||

|

обов'язкові резерви |

5 |

Депозити до запитання |

0 |

М3 = 100 |

|

надлишкові резерви |

5 |

К = 0 |

||

|

Цінні папери |

90 |

строкові депозити |

100 |

|

|

всього |

100 |

всього |

100 |

|

В результаті переоформлення вкладу у банку скоротилася сума обов'язкового резервного покриття і з'явилися надлишкові резерви. На їх основі банк надає кредит в розмірі 50 ден. од., відкриваючи у себе чековий внесок позичальника, і баланс банку постає тепер у вигляді балансу 3.

баланс 3

|

актив |

пасив |

М1 = 50 |

||

|

обов'язкові резерви |

10 |

Депозити до запитання |

50 |

М3 = 150 |

|

Цінні папери |

90 |

строкові депозити |

100 |

К = 50 |

|

кредити |

50 |

|||

|

всього |

150 |

всього |

150 |

|

Так за рахунок зміни структури грошових агрегатів банк зміг збільшити розмір наданих кредитів і кількість грошей, що звертаються за заданою грошовій базі.

Другий спосіб збільшення надлишкових резервів, а потім і банківських кредитів - це продаж населенню державних цінних паперів. Нехай вихідне положення комерційного банку характеризується балансом 4.

баланс 4

|

актив |

пасив |

М1 = 200 М3 = 200 К = 0 |

||

|

Обов'язкові резерви Цінні папери |

|

Депозити до запитання Власний капітал |

|

|

|

всього |

220 |

всього |

220 |

|

При такому стані балансу банк нс може надавати кредит. Однак якщо він продасть своїм вкладникам державні облігації, то його обов'язкові резерви перетворяться в надлишкові, так як в пасиві зникнуть безстрокові вклади внаслідок використання їх на придбання державних облігацій. Баланс банку при цьому скоротиться, як це показано в балансі 5, але тим не менш у нього тепер з'явиться можливість надати кредит.

баланс 5

|

актив |

пасив |

М1 = 0 М3 = 0 к = про |

||

|

надлишкові резерви |

20 |

Власний капітал |

20 |

|

|

всього |

20 |

всього |

20 |

|

Використовуючи цю можливість, банк надасть кредит в 200 ден. од. шляхом відкриття депозиту до запитання. В результаті надлишкові резерви знову перетворюються в обов'язкові, як представлено в балансі 6.

баланс 6

|

актив |

пасив |

М1 = 200 М3 = 200 К = 200 |

||

|

Обов'язкові резерви Кредити |

|

Депозити до запитання Власний капітал |

|

|

|

всього |

220 |

всього |

220 |

|

При продажу населенню облігацій обсяг банківських кредитів зріс, не змінивши пропорції грошових агрегатів.

Джерелом додаткових кредитів і в разі переоформлення безстрокового вкладу в терміновий, і при продажу населенню державних цінних паперів є прискорення оборотності грошей: банки пускають в обіг кошти, що зберігаються у населення.

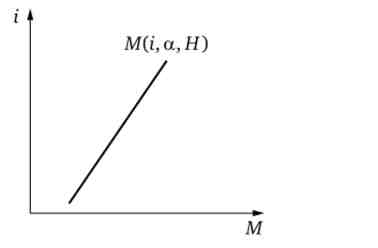

На основі проведеного в даному параграфі аналізу можна записати наступну функцію пропозиції грошей:

Графік цієї функції наведено на рис. 4.5.

Мал. 4.5. Крива пропозиції грошей

Чим вище ставка відсотка, тим більше буде пропозиція грошей при заданій грошовій базі і фіксованому нормативі резервного покриття.

При збільшенні (зменшенні) грошової бази графік зсувається вправо (вліво). При зниженні (підвищенні) нормативу резервного покриття графік функції зміщується вправо (вліво).

Іноді центральні банки надають певну суму кредитів комерційним банкам не за фіксованою ставкою (дисконту), а на аукціоні: гроші дістануться тим банкам, які заплатять більший відсоток. У цьому випадку між збільшенням грошової бази і ставкою відсотка теж виникає позитивна залежність. У короткому періоді пропозиція грошей мало еластично за ставкою відсотка і графік пропозиції наближається до перпендикулярному положенню.

Незважаючи на те що центральний банк володіє більш потужними інструментами регулювання кількості грошей, ніж комерційні банки та «публіка», йому не завжди вдається долати опір співучасників створення і знищення грошей. Так, ФРС (Центральний банк США) з 1930 по 1933 р збільшив грошову базу на 20%, а грошова маса зменшилася на 35%. Це сталося через те, що після краху в 1930 р великого приватного банку в Нью-Йорку почалося масове вилучення банківських депозитів (різко зріс депозитний коефіцієнт), а комерційні банки прагнули збільшити свої резерви (зростання коефіцієнта надлишкових резервів). В результаті грошовий мультиплікатор за три зазначених року зменшився з 6,6 до 3,6. «Публіка» може впливати і на розмір грошової бази, оскільки стан платіжного балансу країни (величина чистого експорту благ і капіталу) визначає величину валютних резервів центрального банку.

Після світової фінансової кризи 2008 р багато прихильників набуло пропозицію позбавити комерційні банки можливості брати участь в створенні платіжних засобів. Для цього достатньо ввести обов'язкове 100% -не резервування банківських депозитів. Комерційним банкам ставлять в провину те, що вони, видаючи кредити за відсутності 100% -ного резервування, «створюють гроші з повітря» і тим самим сприяють надування пузирів на ринках цінних паперів і нерухомості. Тому в якості засобу платежу повинні служити тільки гроші, створені центральними банками. В англомовній літературі це називається перехід до Sovereign Money, в німецькомовній - Vollgeld. У Швейцарії планується проведення референдуму про введення Vollgeld, в Ісландії уряд опублікував план переходу до Sovereign Money, запропонований для обговорення населенню (Monetary Reform).

Примітно, що з такою ж пропозицією у відповідь на світову економічну кризу 1928-1933 рр. виступила група авторитетних американських економістів, серед яких були Френк Найт, Генрі Шульц, Генрі Саймонс, Пол Дуглас, Ірвінг Фішер; воно отримало широку популярність під назвою «Чиказький план». Він був переданий президенту Рузвельту, який мав намір його реалізувати в рамках «Нового курсу», але банкірська лобі в конгресі США зуміло заблокувати цей намір.

У 2012 р два співробітника МВФ Джеромір Бенес і Майкл Камх опублікували брошуру «Модифікований чиказький план», в якій на основі побудованої ними макроекономічної моделі провели розрахунки за статистичними даними економіки США і прийшли до висновку, що перехід до Sovereign Money приведе до зменшення амплітуди кон'юнктурних коливань, зупинку інфляції, зниження приватної та державної заборгованості і зростання суспільного добробуту.

радикальність проекту Sovereign Money полягає в тому, що центральному банку поряд з підтриманням стійкості вітчизняних грошей доведеться забезпечити ефективну систему кредитування бізнесу; комерційні банки фактично перетворяться в агентів, які розподіляють гроші центрального банку між приватними кредиторами. Банківська система стає дуже схожою на ту, що була в країнах «реального соціалізму». З огляду на, що центральний банк навіть при сучасних засобах збору і обробки інформації не зможе оперативно реагувати на мінливі економічні умови і що між прийняттям рішення і його реалізацією неминуче виникають внутрішні і зовнішні тимчасові лаги, не слід очікувати поліпшення інвестиційного клімату після такої реформи.

З «повітря» виникають не тільки кредитні гроші, але і всі інші винаходи людей. Коли пастух погоджується постачати м'ясо хліборобові під боргове зобов'язання, обидва учасники обміну виграють, незважаючи на те, що зобов'язання виникло «з нічого». Коли комерційний банк відкриває депозит «з повітря» випускнику технічного вузу, який до терміну гасіння кредиту встигає винайти, запатентувати і продати патент на новий чіп, тоді поряд з новими грошима "з повітря" з'являється раніше не існувала схема програмного модуля.

Крім прихильників Sovereign Money (Vollgeld) за 100% -не резервування банківських депозитів виступають економісти австрійської школи, але на відміну від «Чиказького плану», їх концепція «приватних грошей» передбачає заборону на випуск грошей не комерційним банкам, а центральному.