21.3. Податки, їх види. Принципи оподаткування

Податки - це обов'язкові, безоплатні платежі державі фізичних і юридичних осіб.

Необхідність податкових зборів виникає, як тільки з'являється держава, оскільки для здійснення своїх функцій вона повинна мати певний дохід. Чим більше функцій покладено на державу, тим більше воно змушене збирати податків.

Соціально-економічна сутність податків проявляється через їх функції. Найважливішими функціями податків є:

- фіскальна - забезпечення фінансування державних витрат;

- регулююча - припускає державне регулювання економіки, перерозподіл в цих цілях фінансових потоків;

- соціальна - підтримка соціальної рівноваги шляхом зміни співвідношення між доходами окремих соціальних груп з метою згладжування нерівності між ними.

Всі податки містять такі елементи: об'єкт податку (майно або дохід, що підлягають обкладенню); суб'єкт податку (платник податків, тобто фізична або юридична особа); джерело податку (дохід, з якого виплачується податок); одиниця оподаткування (одиниця виміру об'єкта в грошовому вираженні); ставка податку (величина податку з одиниці об'єкта у%); податкова пільга (повне або часткове звільнення платника від податку); податковий оклад (сума податку, що сплачується суб'єктом з одного об'єкта. Визначається відповідно з податковою ставкою і наданими пільгами).

Податки діляться на дві групи: прямі і непрямі.

Прямими податками обкладаються доходи або майно суб'єктів економіки, які залежать від ефективності функціонування цих суб'єктів в даний час.

Непрямі податки завжди включаються в ціну товару, і таким чином основна тяжкість непрямого оподаткування, як правило, переноситься на споживачів залежно від ступеня еластичності попиту на товари і послуги, оподатковувані цими податками. Механізм був розглянутий у другому розділі даного посібника (тема 8).

До прямих податків відносяться податок на прибуток, прибутковий податок, податок на майно, податок на операції з цінними паперами та ін

В непрямі податки входять: податок на додану вартість, акцизи, податок з продажів (або з обороту), митні збори і т.п..

Розрізняються такі види податкових ставок: прогресивні, пропорційні, регресивні і тверді.

Прогресивні податкові ставки - це ставки, розмір яких збільшується при збільшенні бази оподаткування.

Пропорційні податкові ставки - не залежать від розміру оподатковуваної бази.

Регресивні - із збільшенням бази оподаткування ставки зменшуються.

Тверді ставки встановлюються в абсолютній сумі на одиницю обкладання незалежно від розміру доходу.

Використовуючи різні види податків і методи їх розрахунку, держава формує податкову систему, спираючись при цьому на певні принципи.

- Піддані держави повинні по можливості відповідно до своєї здатності і силам брати участь в утриманні уряду, тобто відповідно доходу, якими вони користуються під заступництвом і захистом держави.

- Податок, який зобов'язується сплачувати кожна окрема особа, повинен бути точно визначений, а не довільний. Термін сплати, спосіб платежу, сума платежу - все це повинно бути ясно і виразно для платника і для всякого іншого особи.

- Кожен податок повинен стягуватися в той час і тим способом, коли і як платникові має бути найзручніше платити його.

- Кожен податок має бути так задуманий і розроблений, щоб він брав і утримував із кишень народу якомога менше понад те, що він приносить державному казначейству.

В даний час з урахуванням мінливих умов принципи побудови податкової системи доповнені іншими вченими (М. Фрідмен, А. Вагнер та ін.)

У сучасній змішаній економіці принципи побудови податкової системи конкретної країни визначаються податковим кодексом або іншим аналогічним документом.

Залежність збираної державою маси податків від сумарної податкової ставки відбивається в кривій Лаффера:

До певного рівня підвищення податкова ставка сприяє збільшенню надходжень до державного бюджету. Після цього подальше підвищення податкової ставки призводить до зменшення податкового маси з двох причин. Перша - підвищення податкових ставок на виробників в якості нецінового чинника впливає на зрушення кривої сукупної пропозиції вліво, в результаті зменшується оподатковуваний база і, отже, надходження до державного бюджету; друга - економічні суб'єкти прагнуть ухилитися від оподаткування, йдучи «в тінь».

Рис. 21.1. Крива Лаффера

В результаті і при низькій податковій ставці N1, і при надмірно високою N2 держава отримує однакову суму грошових коштів до державного бюджету (див. рис. 5.1). При цьому ставка N1 набагато вигідніше як з точки зору фірми, домашніх господарств, так і з точки зору держави. Це пов'язано з тим, що відносно низькі податкові ставки стимулюють збільшення реальних обсягів виробництва і реальних доходів, а також дозволяють державі зменшити витрати на соціальні програми.

В економічно розвинених країнах використовуються два різних підходи до формування податкової системи.

Перший. У країнах з ліберальною ринковою економікою (США, Великобританія) податкова ставка, як правило, встановлюється нижче рівня, що дозволяє максимізувати надходження податків до державного бюджету.

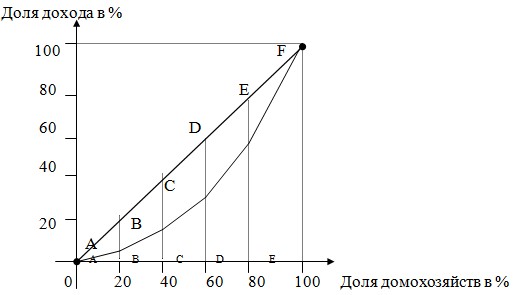

Другий. У країнах соціально-орієнтованої ринкової економіки сумарна податкова ставка більш висока (50-60%) (Німеччина, Швеція) і через бюджет перерозподіляється велика частка створеного продукту і доходу з метою зниження диференціації доходів.

У Росії при виборі основного напрямку перехідної економіки була обрана орієнтація на соціальне ринкове господарство, що було обумовлено економічними, політичними та ідеологічними причинами, тобто держава, хоча і скоротило обсяг коштів на соціальні програми, але не відмовилося від їх виконання в умовах економічного спаду. Це призвело до необхідності не зниження, а підвищення податків, що, в свою чергу, призвело до подальшого спаду.

До 1995 проявилася необхідність проведення податкової реформи. Всі пропозиції щодо реформування податкової системи можна розділити на три групи:

1. Зниження ставки всіх податків. Однак цей напрям на практиці здійснити стало неможливо. За період реформ державний зовнішній борг зріс у кілька разів, причому основна сума кредитів була отримана не від держав, а від міжнародних економічних організацій. Якщо окремі держави згідно з нормами міжнародного права не мають права втручатися у внутрішні справи іншої країни, то міжнародні організації при наданні кредитів ставлять певні умови. Однією з таких умов було узгодження з ними розміру непрямих податків.

2. Знизити податки на виробників, не збільшуючи тягар податку на споживача. Економісти, які висувають ці пропозиції, виходили з того, що за перші 3-5 років рівень життя знизиться, а дефіцит бюджету зросте. Але зниження податків на виробників забезпечить стабілізацію та економічне зростання, що в кінцевому підсумку сприятиме підвищенню реальних наявних доходів, навіть при більш високих податкових ставках.

3. Скасувати податок на прибуток, замінивши його податком на виручку. Сенс цієї пропозиції - зменшити можливість ухилення від сплати податків.

4. Запропоновано введення податків на поставлений дохід.

В тій чи іншій мірі в новому податковому кодексі враховані всі ці пропозиції: по-перше, зменшилася кількість податків, по-друге, знижені ставки деяких податків, по-третє, для підприємств малого бізнесу дана можливість вибирати між стандартною і спрощеною системою оподаткування.

Інформація, релевантна " 21.3. Податки, їх види. Принципи оподаткування "

- Контрольні питання

податкова (фіскальна) політика? 2. Які види фіскальної політики ви знаєте? 3. Як діє податковий мультиплікатор? 4. Що таке автоматичний (вбудований) стабілізатор? 5. Що таке державний бюджет? 6. Які елементи входять до бюджетної системи держави? 7. Які види доходів і витрат бюджету ви знаєте? 8. Дайте визначення податкової системи. 9. Поясніть поняття - Ключові терміни

податки Гранична ставка податку Середня ставка податку Податковий клин Втрати, або брутто-ефект оподаткування Податок на споживання Громадські блага Аналіз «витрати - вигоди» Гіпотеза Тібо і ефект «невидимої ноги» Районування Освітні - Контрольні питання

податків і де вони з'явилися вперше? 2. Розкрийте зміст індивідуалістичних почав теорії податків. 3. Охарактеризуйте принципи оподаткування, сформульовані класиками економічної теорії. 4. Розкрийте суть двоїстої природи податку. 5. Розкрийте особливості оподаткування в контексті теорії колективних потреб. 6. Розкрийте особливості оподаткування в контексті - Однократность оподаткування

оподаткування - принцип, згідно з яким один і той же об'єкт може обкладатися податком певного виду тільки один раз за встановлений законом період - Податкова ставка і принципи побудови оподаткування

оподаткування визначальну роль відіграє податкова ставка, або величина податку, що стягується з одиниці об'єкта оподаткування. Перед ними всі повинні бути рівні. Це не означає, що не можна диференціювати ставки, навпаки, можна і потрібно, але диференціація повинна проводитися з економічних, соціальних, регіональним категоріям платників, але ніяк не по окремим фізичним особам або - Тема 10. Зарубіжний досвід оподаткування індивідуальних доходів

податку в зарубіжних країнах. 2. Особливості оподаткування індивідуальних доходів у США та Японії. 3. Особливості оподаткування індивідуальних доходів у Китаї. Висновок Список використаних джерел У Запровадження визначається актуальність теми, мета і завдання роботи. У першому питанні необхідно дати загальну характеристику принципів стягнення індивідуальних прибуткових податків в - 33.3. Розподіл податкового навантаження

податкового тягаря в економіці. Принцип оподаткування отриманих благ. Цей принцип стверджує, що домогосподарства і підприємці мають купувати товари та послуги, що надаються державою, таким же чином, як і інші товари і послуги. Ті, хто отримує більшу вигоду від пропонованих урядом товарів і послуг, повинні платити податки, необхідні для їх виробництва. Відомо, що - 2. Особливості побудови прямого оподаткування в країнах з розвиненою ринковою економікою. Оподаткування колективних та індивідуальних доходів, оподаткування капіталу і власності

податками в розвинених країнах є податок на прибуток (доходи) корпорацій, індивідуальний прибутковий податок і внески на соціальне страхування, а також податки на капітал і майно - серед прямих податків на - Прямі і непрямі податки

оподаткування всі податки поділяються на дві великі групи: прямі і непрямі. Прямі податки - це безоплатні платежі, які стягуються прямо і безпосередньо з суб'єкта оподаткування. До них відносяться прибутковий податок, податок на прибуток, ресурсні платежі, податки на майно, володіння і користування яким служить основою для оподаткування. Непрямі податки являють собою - 2.5. Податок зі спадщини і дарувань

оподаткування включає всі види власності незалежно від місця її знаходження для громадян та резидентів США, а для нерезидентів - всі види власності, що знаходиться виключно на території - 8. ПРИНЦИПИ ОПОДАТКУВАННЯ

оподаткування - основоположне, базове положення, що лежить в основі податкової системи держави. Частина таких принципів закріплена нормативно, інші виводяться шляхом тлумачення податкового законодавства судом або наукової доктриною. Деякі принципи мають загальногалузевий або міжгалузевий характер, інші регулюють правові інститути, субінстітути або навіть окремі аспекти - Стаття 1. Законодавство Російської Федерації про податки і збори, законодавство суб'єктів Російської Федерації про податки і збори, нормативні правові акти представницьких органів місцевого самоврядування про податки і збори

податків, що стягуються у Федеральний бюджет, а також загальні принципи оподаткування і зборів в Російській Федерації, в тому числі: 1) визначає види податків і зборів, що стягуються в Російській Федерації; 2) встановлює підстави виникнення (зміни, припинення) та порядок виконання обов'язків щодо сплати податків і (або) зборів; 3) визначає основні початку встановлення податків і зборів - § 2.5. Система принципів оподаткування. Економічні принципи оподаткування

оподатковування принципами варто вважати базові ідеї і положення, що існують у податковій сфері. Однак, з огляду на багатоаспектність змісту податків, їх комплексний характер і неоднозначну природу, необхідно відзначити, що кожній сфері податкових відносин відповідає своя система принципів. Так, можна умовно виділити три такі системи: - економічні принципи оподаткування; - - Тема 7. Особливості прямого оподаткування в індустріальноразвітих країнах

податків у розвинених країнах. 2. Характеристика справляння прибуткових податків у розвинених країнах. 3. Податки на капітал і майно в розвинених країнах. Висновок Список використаних джерел У Запровадження визначається актуальність теми, мета і завдання роботи. У першому питанні необхідно дати загальну характеристику принципів стягнення корпоративних податків у розвинених країнах: вказати - ПОДАТОК НА ЮРИДИЧНИХ ОСІБ

оподатковувань підприємств, організацій, фірм, підприємців, зареєстрованих як юридичні