18.3. Податкова система Російської Федерації. Елементи, функції та класифікація податків

> твердження податків - прерогатива законодавчої влади;

> податок є індивідуально безоплатним;

> відзначається односторонній характер встановлення податку;

> сплата податку як обов'язок платника податку не породжує зустрічного обов'язку держави;

> податок стягується на умовах безповоротність;

> мета справляння податку - забезпечення державних витрат взагалі, а не якогось конкретного витрати.

Опції податків. Реалізація практичного призначення податків здійснюється за допомогою їх функцій: фіскальної, регулюючої, соціальної, контрольної. Фіскальна функція податків означає формування державних доходів шляхом акумулювання в бюджеті і позабюджетних фондах грошових коштів для фінансування суспільно необхідних потреб. Витрачання цих коштів проводиться на соціальні послуги та господарські потреби, підтримку зовнішньої політики і безпеки, адміністративно-управлінські витрати, платежі за державним боргом. Регулююча функція податків покликана вирішувати ті чи інші завдання податкової політики держави за допомогою податкових механізмів. Дана функція передбачає вплив системи оподаткування на інвестиційний процес, підприємницьку діяльність, спад або зростання виробництва, а також його структуру. Соціальна функція податків зачіпає проблеми справедливого оподаткування та реалізується за допомогою: а) нерівного оподаткування податком різних сум доходів (використання прогресивної шкали оподаткування), б) застосування податкових знижок (наприклад, з доходів громадян, що спрямовуються на придбання або будівництво нового житла); в) введення акцизів на предмети розкоші (наприклад, акциз на ювелірні вироби). Тому громадяни з великими доходами мають платити в бюджет великі суми податків, і навпаки. За своєю суттю соціальна функція регулює розмір

1 Податковий кодекс Російської Федерації: частина перша від 31 липня 1998 р. № 146-ФЗ; частина друга від 5 серпня 2000 р. № 117-ФЗ.

Податкового тягаря виходячи з величини доходів фізичної особи. Контрольна функція оподаткування дозволяє державі відстежувати своєчасність та повноту надходження до бюджету податкових платежів, зіставляти їх розмір з потребами у фінансових ресурсах і таким чином впливати на процес вдосконалення податкової та бюджетної політики. Поєднання цих функцій при побудові податкової системи сприяє економічному зростанню держави та соціальної захищеності населення.

Елементи оподаткування. Податок - це складна система відносин, що включає в себе ряд елементів. Згідно НК при встановленні податків повинні бути визначені всі елементи оподаткування (п. 6 ст. 3). Елементи оподаткування діляться на три групи:

1) основні (обов'язкові) елементи податку, які завжди повинні бути вказані в законодавчому акті при встановленні податку. Згідно ст. 17 НК податок вважається встановленим лише в тому випадку, коли визначені платники податків і елементи оподаткування: об'єкт оподаткування, податкова база, податковий період, податкова ставка, порядок нарахування податку, порядок та строки сплати податку;

2) факультативні елементи, які не обов'язкові, але можуть бути визначені законодавчим актом з податків (наприклад, податкові пільги);

3) додаткові елементи, які не передбачені в обов'язковому порядку для встановлення податку: предмет податку, масштаб податку, одиниця податку, джерело податку, податковий оклад та ін

Основні елементи оподаткування. До основних (обов'язкових) елементів податку відносяться:

а) суб'єкт оподаткування (платник податків) - особа, на яке відповідно до ст. 19 Н К покладено обов'язок сплачувати податки (або збори). Згідно Російському законодавству суб'єктами оподаткування є організації та фізичні особи. Податок може бути сплачений безпосередньо самим платником податків або утримано у джерела виплати доходу;

б) об'єкт оподаткування - це дія, подія, стан, який обумовлює обов'язок суб'єкта заплатити податок (наприклад, вчинення обороту з реалізації товару, володіння майном, здійснення угоди купівлі-продажу, вступ в спадок, отримання доходу тощо);

в) податкова база. Вона являє собою кількісне вираження предмета оподаткування і є основою для обчислення суми податку (податкового окладу), так як саме до неї застосовується ставка податку. У ст. 53 НК дається визначення податкової бази: вона являє собою вартісну, фізичну або іншу характеристику об'єкта налогооб-

чоженія. Відповідно розрізняються податкові бази з вартісними показниками (сума доходу); з об'ємно-вартісними показниками (обсяг реалізованих послуг); з фізичними показниками (обсяг видобутої сировини);

г) податковий період - термін, протягом якого формується податкова база і остаточно визначається розмір податкового зобов'язання;

д) податкова ставка - розмір податку на одиницю оподаткування. (/ Гавка податку слід класифікувати з урахуванням різних факторів. Гак, залежно від способу визначення суми податку ставки діляться на рівні (для кожного платника податків встановлюється рівна сума податку); тверді (на кожну одиницю оподаткування визначено фіксований розмір податку, наприклад, 70 руб. за 1 кв. м площі); процентні (з кожної гривні передбачений певний відсоток податкового зобов'язання). Залежно від ступеня змінності ставок податку розрізняють ставки загальні \ підвищені; знижені (наприклад, при загальній ставці ПДВ 20% передбачена знижена ставка 10%).

е) порядок обчислення податку. Існують дві системи обчислення податку: некумулятивною (обкладення податкової бази передбачається по частинах) і кумулятивна (обчислення податку проводиться наростаючим підсумком з початку періоду);

ж) порядок сплати податку, тобто спосіб внесення суми податку до відповідного бюджету (позабюджетний фонд). Він передбачає вирішення наступних питань:

- напрямок платежу (до бюджету або позабюджетний фонд);

- кошти сплати податку (в рублях, валюті);

- механізм платежу (у безготівковому або готівковому порядку, в касу збирача податку тощо);

- особливості контролю сплати податку.

Належна до сплати сума податку у встановлені терміни перераховується платником податків або іншим зобов'язаним особою (ст. 58 ПК). При цьому на зобов'язана особа може бути покладено подання до податкового органу податкової декларації та інших документів (ст. 24 ПК). Основними способами сплати податку є:

- сплата податку за декларацією (на платника податків покладається обов'язок представити у встановлений термін до податкового органу офіційну заяву про свої податкові зобов'язання - податкову декларацію);

- сплата податку у джерела доходу (моменту отримання доходу передує момент сплати податку; це як би автоматичне утримання, безготівковий спосіб);

- кадастровий спосіб сплати податку (податок стягується на підставі зовнішніх ознак передбачуваної середньої прибутковості майна; в цьому випадку встановлюються фіксовані строки внеску податкового платежу);

з) строки сплати податків і зборів. Згідно ст. 57 НК вони встановлюються стосовно до кожного податку і збору. Терміни сплати визначаються календарною датою або закінченням періоду часу, що обчислюється роками, кварталами, місяцями, тижнями і днями, а також вказівкою на подію, яка повинна настати або відбутися, або дія, яка має було вчинено.

Факультативні елементи оподаткування. Вони представлені податковими пільгами. Пільгами по податках і зборах визнаються надаються окремим категоріям платників податків та платників зборів переваги в порівнянні з іншими платниками податків або платників зборів, включаючи можливість не сплачувати податок чи збір або сплачувати їх у меншому розмірі. Податкові пільги використовуються для скорочення розміру податкового зобов'язання юридичних і фізичних осіб; для відстрочки або розстрочки платежу. Податкові пільги поділяються на три види:

а) вилучення - податкові пільги, що виводять з-під оподаткування окремі предмети (об'єкти) оподаткування;

б) знижки - пільги, скорочують податкову базу;

в) податкові кредити - пільги, що зменшують податкову ставку або податковий оклад. Вони являють собою заміну податку або його частини натуральним виконанням. Ця пільга надається платнику податків місцевими органами влади в межах суми податку, що зараховуються до місцевих бюджетів, у зв'язку з його діяльністю в якій-небудь заохочувальною сфері або залежно від його соціального і майнового стану (наприклад, кредит для інвалідів). Існують наступні форми надання податкових кредитів:

- зниження ставки податку;

- відрахування з податкового окладу (валового податку);

- відстрочка або розстрочка сплаченого податку;

- повернення раніше сплаченого податку, частини податку (податкова амністія);

- залік раніше сплаченого податку;

- цільовий (інвестиційний) податковий кредит;

г) інвестиційний податковий кредит - така зміна терміну сплати податку, при якому організації за наявності відповідних осно-

наний надається можливість протягом певного терміну і в конкретних межах зменшувати свої платежі з податку. Надалі поетапно платник податків погашає свою заборгованість за кредитами і нарахованими відсотками. Порядок і умови надання інвестиційного податкового кредиту визначені у ст. 67 НК.

Додаткові елементи оподаткування. У число таких елементів входять:

а) предмет податку - реальна річ (земля, автомобіль, інше майно) і нематеріальне благо (державна символіка, економічні показники тощо);

б) масштаб податку - встановлена законом характеристика (параметр) вимірювання предмета податку. Масштаб податку визначається за допомогою вартісних і фізичних характеристик. При вимірі доходу або вартості товару як масштабу податку використовують грошові одиниці, при обчисленні акцизів на алкоголь - фортеця напоїв, при визначенні податку з власників автотранспортних засобів - потужність двигуна, об'єм двигуна або вага автомобіля;

в) одиниця податку. Як додатковий елемент податку вона тісно пов'язана з його масштабом і використовується для кількісного вираження податкової бази. Одиницею податку слід вважати умовну одиницю прийнятого масштабу: при оподаткуванні податком земель - це гектар, квадратний метр; при оподаткуванні доданої вартості - рубль; при обчисленні податку з власників автотранспортних засобів - кінська сила;

г) джерела податку - резерв, який використовується для його сплати. Джерелом є дохід і капітал платника податків; стосовно господарської діяльності підприємства - такі економічні показники, як собівартість, фінансовий результат, прибуток і т.д.;

д) податковий оклад - сума, що вноситься платником у державну казну по одному податку.

Класифікація податків. Угруповання податків за методами їх встановлення і стягнення, характеру застосовуваних ставок і об'єктів оподаткування і т.д. являє собою класифікацію податків. Вона може бути проведена за наступними критеріями.

1. За способом стягнення виділяють:

а) прямі податки, які стягуються безпосередньо з доходів або майна платника податків. Кінцевим платником прямих податків є власник майна (доходу).

- реальні прямі податки, що сплачуються з обліком не дійсного, а передбачуваного середнього доходу платника (наприклад, податки на майно юридичних і фізичних осіб);

- особисті прямі податки, що стягуються з реально отриманого доходу <урахуванням фактичної платоспроможності платника податків (наприклад, податок на прибуток організацій);

б) непрямі податки, які включаються в ціну товарів, робіт, послуг. Остаточним платником непрямих податків є споживач товарів, роботи, послуги. У свою чергу, непрямі податки підрозділ я ються:

- на непрямі індивідуальні податки, якими обкладаються строю певні групи товарів (наприклад, акцизи);

- непрямі універсальні податки , якими обкладаються в основному всі товари, роботи, послуги (наприклад, ПДВ);

- фіскальні монополії, поширювані на всі товари, виробництво і реалізація яких зосереджені в державних структурах;

- митні збори, якими обкладаються товари та послуги при перетині державного кордону (експортно-імпортні операції).

2. Залежно від органу, який встановлює і має право змінювати і конкретизувати податки, розрізняють:

а) федеральні (<загальнодержавні) податки, що визначаються законодавством країни і є єдиними на всій її території;

б) регіональні податки, які встановлюються відповідно до законодавства країни законодавчими органами її суб'єктів;

в) місцеві податки, які вводяться відповідно до законодавства країни місцевими органами влади.

3. За цільової спрямованості введення податків розрізняють:

а) абстрактні (загальні) податки, призначені для формування доходів державного бюджету в цілому;

б) цільові (спеціальні) податки, які вводяться для фінансування конкретного напрямку державних витрат.

4. Залежно від суб'єкта-платника податків податки поділяються:

а) на стягнуті з фізичних осіб (наприклад, податок на доходи фізичних осіб);

б) стягуються з юридичних осіб (наприклад, податок на прибуток організацій);

в) суміжні податки, які сплачують як фізичні, так і юридичні особи (наприклад, земельний податок).

5. Залежно від методу оподаткування виділяють:

а) рівні податки, що характеризуються однаковою сумою податку для кожного платника податків;

б) пропорційні податки, що стягуються за єдиною ставкою при будь-якому розмірі доходу;

в) прогресивні податки, що характеризуються підвищенням ставки з упеліченіем бази оподаткування;

г) регресивні податки, ставка яких зменшується з ростом величини об'єкта оподаткування.

6. Залежно від податкової бази податки можна підрозділити:

а) на сукупні податки, які стягуються, наприклад, з майна одного платника податків (податок на майно підприємства);

б) часткові податки - вони застосовуються по відношенню до окремого ііду майна (наприклад, до землі);

в) брутто-податки, тобто податки, при численні яких виходять з активу балансу підприємства, включаючи і позикові кошти;

г) нетто-податки (чисті податки) - вони стягуються з різниці між нсем майном і залученими коштами.

7. За рівнем бюджету, до якого зараховується податковий платіж, виділяють податки:

а) закріплення, які цілком надходять в той чи інший бюджет (наприклад, митні збори);

б) регулюючі, які надходять одночасно до різні бюджети в пропорції, визначеної законодавством (наприклад, податок на прибуток організацій).

8. По порядку введення податки поділяються:

а) на загальнообов'язкові, що стягуються на всій території країни незалежно від бюджету, в який вони надходять (податок на доходи фізичних осіб);

б) факультативні, які передбачені основами податкової системи, але їх введення і стягування знаходяться в компетенції регіональних і місцевих органів влади (ліцензійні збори).

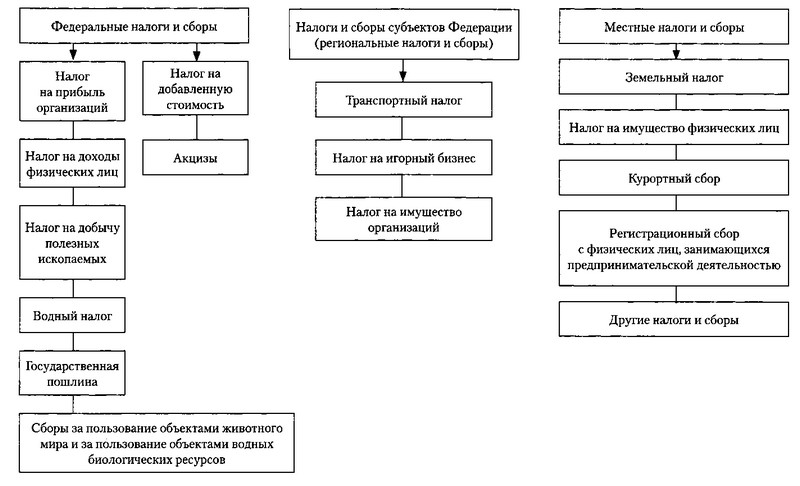

Податкова політика та податкова система. Сукупність податків і зборів, що стягуються в установленому порядку, являє собою податкову систему країни. Встановлена НК податкова система Росії наведена на рис. 18.4. Оптимально побудована податкова система повинна, з одного боку, забезпечувати фінансовими ресурсами потреби держави, а з іншого - не тільки не знижувати стимули платника податків до підприємницької діяльності, а й зобов'язувати його до постійного пошуку шляхів підвищення ефективності господарювання. Досягненню цієї мети багато в чому сприяє податкова політика, що представляє собою сукупність економічних, фінансових і правових заходів держави з формування податкової системи країни.

Основними напрямками податкової політики в сучасній Росії є:

1. Створення ефективної податкової системи, що забезпечує бюджетну стійкість в середньостроковій і довгостроковій перспективі.

ПОДАТКОВА СИСТЕМА РОСІЙСЬКОЇ ФЕДЕРАЦІЇ

2. Стимулювання інноваційної активності платників податків, підтримка інновацій та модернізації економіки.

3. Внесення змін до законодавства про податки і збори за напрямками податкового стимулювання інноваційної діяльності.

4. Створення умов для видобутку корисних копалин на континентальному шельфі та в особливих економічних зонах Російської Федерації.

5. Регулярне проведення аналізу стимулюючих податкових пільг (коригування тарифів страхових внесків на обов'язкове пенсійне, медичне та соціальне страхування, тимчасове звільнення від сплати податку на майно організацій енергоефективного обладнання, з овершенствованіе оподаткування організацій соціально значущих Етер, і т.д.).

6. Формування електронних баз даних, що містять необхідні відомості для обчислення і сплати податків, розвиток онлайнових способів взаємодії з платниками податків, інтеграція відповідних систем з метою оплати податкових платежів.

Інформація, релевантна "18.3. Податкова система Російської Федерації. Елементи, функції та класифікація податків"

- Контрольні питання

системи і поясніть логіку її побудови. 2. Що входить до складу консолідованого бюджету Російської Федерації? 3. Охарактеризуйте класифікацію операцій сектору державного управління. 4. Які розділи включає бюджетна класифікація Російської Федерації? 5. Що таке відомча класифікація видатків федерального бюджету? У чому її - Стаття 1. Законодавство Російської Федерації про податки і збори, законодавство суб'єктів Російської Федерації про податки і збори, нормативні правові акти представницьких органів місцевого самоврядування про податки і збори

податків, що стягуються у Федеральний бюджет, а також загальні принципи оподаткування і зборів в Російській Федерації, в тому числі: 1) визначає види податків і зборів, що стягуються в Російській Федерації; 2) встановлює підстави виникнення (зміни, припинення) та порядок виконання обов'язків по сплати податків і (або) зборів; 3) визначає основні початку встановлення податків і зборів - Стаття 2. Захист валюти Російської Федерації

1. Розрахунки між резидентами здійснюються у валюті Російської Федерації без обмежень. 2. Порядок придбання та використання в Російській Федерації валюти Російської Федерації нерезидентами встановлюється Центральним банком Російської Федерації відповідно до законів Російської - Усунення подвійного оподаткування

податкові органи такі документи: - заяву на залік податку; - документ про сплату податку за межами території РФ, підтверджений податковим органом відповідної іноземної держави. Зазначені документи подаються російською організацією до податкового органу за місцем знаходження російської організації разом з податковою декларацією за податковий період, в якому було сплачено - Контрольні питання

податкова система держави? 2. Охарактеризуйте особливості етапу становлення системи оподаткування в РФ. 3. Охарактеризуйте особливості російської системи оподаткування в умовах її реформування. 4. Перерахуйте склад податків і зборів по статусному критерієм. 5. Перерахуйте основні елементи податку. 6. Що таке податковий потенціал економіки і в чому його відмінність від податкового - 3.3. Функції податків

податків держава вирішує соціальні та економічні проблеми суспільства. При цьому практика виявила деякі функції податків, які можна представити наступною схемою: Рис. 9.1-Функції податків. Фіскальна - основна. Покликана формулювати доходи для реалізації державних програм на соціальні послуги, господарські потреби, підтримку зовнішньої політики і - Завдання для самостійного вивчення студентами міжнародних податкових відносин і проблем міжнародного оподаткування

податкових відносин »і« міжнародного економічного та юридичного подвійного оподаткування ». 2. Дайте визначення наступним категоріям міжнародного податкового права: «податковий суверенітет», «податкова юрисдикція», «резидентство», «податковий доміциль», «постійне представництво». 3. Вкажіть характерні риси міжнародного подвійного оподаткування. Розгляньте класифікацію - Елементи оподаткування

податків, зборів, мита, що стягуються в установленому порядку, утворює податкову систему. Податок вважається встановленим лише в тому випадку, коли визначені платники податків і елементи оподаткування: 1) об'єкт оподаткування; 2) податкова база; 3) податковий період; 4) податкова ставка; 5) порядок обчислення податку; 6) порядок і строки сплати податку. У необхідних випадках - Стаття 12. Види податків і зборів в Російській Федерації

податків і зборів: федеральні податки і збори; податки і збори суб'єктів Російської Федерації (далі - регіональні) та місцеві податки і збори. 2. Федеральними визнаються податки і збори, що встановлюються цим Кодексом та обов'язкові до сплати на всій території Російської Федерації. 3. Регіональними визнаються податки і збори, що встановлюються ... і вводяться в дію законами суб'єктів - Література

система Російської Федерації: Підручник / За ред. М. В. Романовського, О. В. Врублевської. - М.: Юрайт, 1999. Поляк Г.Б. Бюджет міста. - М.: Фінанси, 1978. Поляк Г.Б. Фінансове забезпечення соціальної сфери. - М.: Фінанси і статистика, 1988. Поляк Г.Б. Фінанси місцевих Рад. - М.: Фінанси і статистика, 1991. Соляннікова С.П. Бюджети територій. - М.: Фінанси і статистика, 1993. Фінансовий - Контрольні питання

податковий контроль в Російській Федерації? 7. Назвіть форми і методи бюджетно-фінансового контролю. 8. Перерахуйте методи податкового контролю. 9. Охарактеризуйте методи, використовувані податковими органами при проведенні виїзних перевірок? 10. Які обов'язкові перевірки включаються в програму документальних перевірок? 11. Як оформляються акти виїзних перевірок та висновку за - 5.2. Підстави для виникнення, зміни та припинення податкового обов'язку

податкового обов'язку є законодавство про податки і збори: обов'язок по сплаті податку або збору виникає, змінюється і припиняється за наявності підстав, встановлених НК РФ або іншим актом законодавства про податки і збори. Обов'язок зі сплати конкретного податку або збору покладається на платника податків і платника збору з моменту виникнення встановлених - Контрольні питання.

податків. 5. За якими ознаками здійснюється класифікація податків, що надходять до бюджету? 6. Як ви розумієте: а) прямі податки, б) непрямі податки? Назвіть основні непрямі податки. 7. Розкажіть про цілі і призначення Податкового кодексу РФ. 8. Дайте коротку характеристику федеральних податків і зборів. 9. Охарактеризуйте регіональні податки і збори. 10. Розкажіть про роль місцевих - 5. ЗАКОНОДАВСТВО РФ про податки і збори

податкової системи Росії. Конституція РФ закріплює обов'язок сплачувати законно встановлені податки і збори, розмежовує податкові повноваження між РФ, її суб'єктами та місцевим самоврядуванням. Законодавство про податки і збори являє собою сукупність нормативно-правових актів законодавчих (представницьких) органів влади. Законодавство про податки і збори не віднесено - Податкові пільги, встановлені з транспортного податку в різних суб'єктах Російської Федерації

податку в різних суб'єктах Російської - Завдання для самостійного вивчення студентами особливостей функціонування податкових систем скандинавських країн

податкову статистику Швеції і складіть зведену таблицю із зазначенням за основними податками наступних даних: платники податків, об'єкт податку, податкові ставки, податкові пільги, частка податку в загальній сумі надходжень. 2. Вивчіть податкову систему Фінляндії і вкажіть її особливості. Розгляньте структуру податкової системи і вкажіть, які податки належать до загальнодержавних і місцевих податків. - 52. Податок на майно організацій

податкового кодексу РФ та внесення зміни та доповнення до ст. 20 Закону РФ "про основи податкової системи в РФ", а також про визнання такими, що втратили силу актів законодавства РФ в частині податків і зборів », з моменту введення в дію обов'язковий до сплати на території відповідного суб'єкта Російської Федерації. Встановлюючи податок, законодавчі органи суб'єктів Російської Федерації визначають - 2. Уніфікація податкових систем як основна тенденція їх функціонування

податкових систем розвинених країн на сьогоднішній день є їх уніфікація. Уніфікація податкових систем як один з напрямків податкової глобалізації відбувається в рамках загальної системи глобалізації світової економіки. Уніфікація податкових систем проявляється у гармонізації національних податкових систем розвинених країн і їх податкової політики. Єдиний підхід до визначення різних елементів