10.8.2. ОПОДАТКУВАННЯ

Для зменшення вигод монопольного становища на ринку можуть використовуватися податки, що скорочують позитивну економічну прибуток підприємства-монополіста.

Розглянемо вплив на поведінку монополіста двох типів податків: потоварній, ставка якого встановлюється у розрахунку на одиницю продукції, а загальна сума залежить, отже, від обсягу випуску, і паушального, який справляється незалежно від обсягу випуску (від ньому. pauschal - стягуються в цілому, англ, lump-sum taxes).

Вплив потоварній податку. Позначимо (як і в розділі 2.7) ставку потоварній податку Т. Тоді прибуток монополіста становитиме:

? (Q)=TR (Q) - STC (Q) - тq.

Її максимізація вимагає, щоб:

?? (Q) /? Q=(? TR (Q / i>) /? Q) - (? STC (Q) /? Q) - T=0, (10.41)

тобто щоб:

MR (Q)=MC (Q) + Т . (10.41 *)

Монополіст максимізує свою прібидь (після сплати податку), зрівнюючи граничну виручку і суму граничних витрат і ставки податку. Повний диференціал (10.41) буде:

(? 2TR (Q / i>) /? Q2) dQ - (? 2STC (Q) /? Q2) dQ - dT=0,

звідки:

dT / dQ=1 / [? 2TR (Q) /? Q2 v? 2STC (Q) /? Q2]. (10.42)

Оскільки, згідно з умовою максимізації прибутку другого порядку (10.12), потрібно, щоб знаменник правої частини (10.

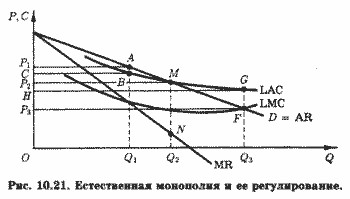

Вплив потоварній податку на поведінку монополіста показано на рис. 10.19. Тут SATC1 і SMC1 - криві середніх та граничних витрат короткого періоду, Q1 і P1 - оптимальний випуск і ціна до введення податку. Потоварний податок буде для монополіста додатковим елементом змінних витрат. Отже, SMC2=SMC1 + Т. Умова максимізації прибутку (10.41 *) підприємства виконується при обсязі випуску Q2 і ціною P2. Прибуток монополіста в результаті введення податку скоротиться (рис. 10.19).

Вплив паушального податку. На відміну від потоварній сума паушального податку не залежить від обсягу випуску. Тому він є для монополіста елементом постійних, а не змінних і граничних витрат (наприклад, вартість патенту або ліцензії на виключне право заняття тією чи іншою діяльністю). У такому випадку прибуток монополіста становитиме:

? (Q)=TR (Q) - STC (Q) - G, (10.43)

де G - сума паушального податку за період. Умовою максимізації чистого прибутку монополіста буде:

d? (Q) / dQ=MR (Q) - SMC (Q)=0, (10.44)

або:

MR (Q)=SMC (Q).

Як видно на рис. 10.20, оптимальний випуск і ціна продукції після введення паушального податку не змінилися, зменшилася лише одержувана монополістом прибуток. Значить, паушальний податок цілком лягає на монополіста.

Його не можна перекласти (навіть частково) на покупців через більш високу ціну і менший обсяг випуску, як у випадку потоварній податку.

Порівняйте умови максимізації чистого прибутку (10.41 *) і (10.44 *), рис. 10.19 і 10.20. Таке ж, як паушальний податок, вплив робить на поведінку монополії і податок на прибуток. Якщо ставка податку на прибуток (у відсотках) t, то монополіст прагне максимізувати чистий прибуток (? N):

max? N (Q)=? N (100 - t)=TR (Q) - STC (Q) - t [TR (Q) - STC (Q)]=(100 - t) [TR (Q) - STC (Q)]. (10.45)

Умовою максимізації чистого прибутку, очевидно, буде умова:

d? N (Q) / dQ=(100 - t) [MR (Q) v MC (Q)]=0. (10.46)

Якщо t <100, (100 - t)> 0 і, отже, MR (Q)-MC (Q)=0, тобто MR (Q)=MC (Q).

Таким чином, і при оподаткування прибутку монополіста оптимальний обсяг продукції, а значить, і її ціна не зміняться.

Інформація, релевантна " 10.8.2. ОПОДАТКУВАННЯ "

- Об'єкти оподаткування

оподаткування визнаються: - доходи; - доходи, зменшені на величину витрат. Вибір об'єкта оподаткування здійснюється самим платником податків. Об'єкт оподаткування не може змінюватися платником податку протягом трьох років з початку застосування спрощеної системи оподаткування. Платники податків, що є учасниками договору простого товариства (договору про спільну - Стаття 38. Об'єкт оподаткування

оподаткування можуть бути майно, прибуток, дохід, вартість реалізованих товарів (виконаних робіт, наданих послуг) або інше економічне підгрунтя, має вартісну, кількісну чи фізичну характеристики ... Кожен податок має самостійний об'єкт - Тема 24. Проблеми міжнародного подвійного оподаткування та способи його усунення

оподаткування. 2. Шляхи врегулювання проблеми міжнародного подвійного оподаткування. 3. Види угод про уникнення подвійного оподаткування, їх характеристика. Висновок Список використаних джерел У Запровадження визначається актуальність теми, мета і завдання роботи. У першому питанні необхідно коротко розкрити сутність міжнародних податкових відносин і проблем, що виникають - Порядок обчислення податку

оподаткування, і ставки податку, встановленої для кожного об'єкта оподаткування. Якщо один ігровий стіл має більше одного ігрового поля, ставка податку за вказаному ігровому столу збільшується кратно кількості ігрових полів. Податкова декларація за минулий податковий період подається платником податку до податкового органу за місцем його обліку як платника податків щомісяця - Тематика контрольних робіт

оподаткування у світовій економіці за показником «співвідношення прямих і непрямих податків». 4. Рівень оподаткування у світовій економіці. 5. Офшорні зони у світовій економіці. 6. Співвідношення прямих і непрямих податків у зарубіжних країнах. 7. Особливості прямого оподаткування в індустріально розвинених країнах. 8. Особливості непрямого оподаткування в індустріально розвинених - Контрольні питання

оподаткування, сформульовані класиками економічної теорії. 4. Розкрийте суть двоїстої природи податку. 5. Розкрийте особливості оподаткування в контексті теорії колективних потреб. 6. Розкрийте особливості оподаткування в контексті економічної теорії Дж. М. Кейнса. 7. Розкрийте зміст т.н.крівой А. Лаффера. 8. Розкрийте особливості оподаткування в контексті - § 2.4 . Функції оподаткування

оподаткування як прояви його сутності і властивостей, то в першу чергу необхідно відзначити, що в податках безпосередньо реалізується їхнє соціальне призначення як інструмента вартісного розподілу і перерозподілу доходів государства1. У той же час необхідно відзначити , що на практичному рівні оподатковування виконує кілька функцій, у кожній з яких реалізується те чи інше - Рекомендована література

оподаткування / За ред. І.Г. Русакова і В . А. Кашина. - М.: ЮНИТИ, 2000. - С. 437-456. Податки і оподаткування / За ред. М.В. Романовського, О.В. Врублевської. - СПб.: Питер, 2001. - - 2. Особливості побудови прямого оподаткування в країнах з розвиненою ринковою економікою. Оподаткування колективних та індивідуальних доходів, оподаткування капіталу і власності

Основними прямими податками в розвинених країнах є податок на прибуток (доходи) корпорацій, індивідуальний прибутковий податок і внески на соціальне страхування, а також податки на капітал і майно - серед прямих податків на - А. С. Меденцев. Шпаргалка з податків та оподаткування, 2012

оподаткуванню, а інше - справа техніки. Ні пуху, ні - 57. ПОРЯДОК ОБЧИСЛЕННЯ І СПЛАТИ ПОДАТКУ НА ГРАЛЬНИЙ БІЗНЕС

оподаткування, і ставки податку, встановленої для кожного об'єкта оподаткування. Коли один ігровий стіл має більше одного ігрового поля, ставка податку за вказаною ігровому столу збільшується кратно кількості ігрових полів. Податкова декларація за минулий податковий період подається платником податку до податкового органу за місцем реєстрації об'єктів оподаткування не пізніше - 20. Спрощена система оподаткування

оподаткування організаціями та індивідуальними підприємцями застосовується у відповідності з главою 26.2 НК поряд з іншими режимами оподаткування. Перехід до спрощеної системи оподаткування (ССО) або повернення до іншим режимам оподаткування здійснюється організаціями та індивідуальними підприємцями добровільно. Застосування спрощеної системи оподаткування організаціями - Порядок визначення доходів

оподаткування враховують такі доходи: - доходи від реалізації, які визначаються відповідно до статті 249 НК; - позареалізаційні доходи, які визначаються відповідно до статті 250 НК. При визначенні об'єкта оподаткування не враховуються доходи, передбачені статтею 251 НК. Не враховуються у складі доходів доходи у вигляді отриманих дивідендів, якщо їх оподаткування - Завдання для самостійного вивчення студентами міжнародних податкових відносин і проблем міжнародного оподаткування

оподаткування ». 2. Дайте визначення наступним категоріям міжнародного податкового права:« податковий суверенітет »,« податкова юрисдикція »,« резидентство », «податковий доміциль», «постійне представництво». 3. Вкажіть характерні риси міжнародного подвійного оподаткування. Розгляньте класифікацію міжнародних податкових угод з утримання та наведіть приклади податкових