8.4. Світові інвестиції та заощадження

Функціонування світового ринку капіталів, так само як будь-якого ринку взагалі, характеризується поняттями «попит», «пропозиція» і «ціна».

Попит на капітал як фінансовий актив існує у формі світових інвестицій. Він виникає з боку країн, у яких не вистачає власних можливостей для покриття внутрішніх інвестиційних потреб. Такі країни будуть імпортувати, тобто позичати, капітал.

Джерелом світових інвестицій (як і національних) є заощадження. Вони забезпечують пропозицію капіталу на світовому ринку. Таким чином, світові заощадження являють собою пропозицію фінансових коштів з боку країн, у яких вони є в надлишку. Ці країни будуть експортерами капіталу, тобто кредиторами, або інвесторами.

Під російськими закордонними інвестиціями розуміються вкладення російського капіталу, а також капіталу російських філій іноземних юридичних осіб у підприємства та організації, розташовані за межами Росії.

В цілому величина світових інвестицій буде визначатися як різниця між внут-реннімі інвестиціями та внутрішніми заощадженнями країн - імпортерів капіталу (позичальників), а величина світових заощаджень - як різниця між внутрішніми заощадженнями і внутрішніми інвестиціями країн - експортерів капіталу (кредиторів).

Одним з важливих джерел покриття цієї різниці може служити світовий ринок капіталів, де сукупні обсяги світового експорту капіталу складають близько 900 млрд. дол США в рік.

Різниця між національними інвестиціями (I) і заощадженнями (S) зумовлює рух капіталу (CF). Це надлишок внутрішнього інвестиційного попиту над внутрішніми заощадженнями, які фінансуються з зарубіжних джерел: CF=I - S.

Рух капіталів відображається в платіжному балансі на рахунку руху капіталів. Та-ким чином, якщо рахунок руху капіталів буде позитивним (CF> 0), то країна опиниться імпортером (позичальником) капіталу. Якщо рахунок руху капіталу - негативний (CF <0), то країна експортує капітал і є кредитором.

Рух капіталів тісно пов'язане з рухом товарів і послуг. Останнє відбивається в рахунку поточних операцій як різниця між експортом (X) і імпортом (М) товарів і послуг: NX=X - М. Передбачається, що якщо країна ввозить капітал, то за рахунок цього капіталу вона розширює ввезення в країну товарів і послуг, також позики дозволяють країні імпортувати товарів і послуг більше, ніж експортувати. Тому чистий експорт є негативною величиною (NX <0).

Таким чином, будучи імпортером капіталу, країна одночасно є імпорті-ром товарів і послуг. На світовій арені вона виступає в якості боржника. Це означає, що в платіжному балансі є позитивне сальдо рахунку руху капіталу і дефіцит поточного рахунку: CF> 0; NX <0. І навпаки, якщо країна вивозить товари і послуги і чистий експорт поло-мешканців {NX> 0), то отримані грошові кошти забезпечать підвищення національних Ощад-жений над внутрішніми інвестиціями. Надлишкові заощадження можуть бути використані для кредитування зарубіжних партнерів. На світовій арені країна виступає як кредитор. Це означає зворотну ситуацію: дефіцит рахунку руху капіталів і позитивне сальдо те-кущіх операцій: CF <0; NX> 0.

Отже, рух капіталів і рух товарів і послуг:

1) взаімопротівоположних, тому в платіжному балансі враховуються з різними зна-ками;

2) в ідеалі врівноважують один одного, тобто CF=- NX. Це рівняння являє со-бій основну макроекономічну тотожність. У разі його дотримання рахунок руху капіталу (CF) виявиться дорівнює поточному рахунку (NX) і сальдо платіжного балансу буде дорівнює нулю.

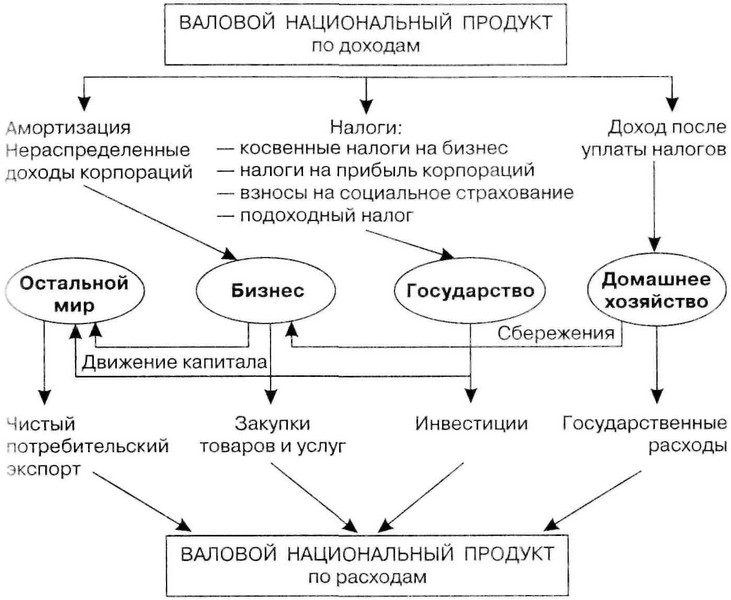

Таким чином, міжнародні фінансові потоки і міжнародні потоки товарів і послуг - два взаємопов'язані процеси. З урахуванням цього взаємозв'язку слід ще раз звернутися до моделі кругообігу потоків витрат і доходів (рис. 8.1). Модель демонструє схему грошово-них потоків, взаємозалежність не тільки між доходами та витратами суб'єктів національної економіки (домашніми господарствами, державою, бізнесом), але і їх взаємозв'язок з рештою світу. У даному випадку мається на увазі, що країна вивозить капітал і вивозить товари. Рахунок руху капіталів буде величиною від'ємною, а чистий експорт - позитивною. Як було сказано вище, це означає, що країна є кредитором на світовому ринку.

Величина зарубіжних інвестицій залежить від заощаджень бізнесу, домашніх господарств і уряду. При цьому збільшення інвестицій може фінансуватися будь-яким сектором економіки за рахунок скорочення їх споживання (див. рис. 8.1).

Інтенсивність міграції капіталів значною мірою визначається ступенем відкритість економіки країни, а також величиною існуючої в ній ставки відсотка. При цьому можливі три випадки залежності припливу капіталу в країну (CF - I - S) від зміни національ-ної реальної процентної ставки (r) в країнах з розвиненою ступенем відкритості економіки (рис.

1. У країні з закритою економікою приплив капіталу (CF) дорівнює нулю для будь внутрішньою реальної ставки відсотка (r) (рис. 8.2а). Закритої прийнято вважати таку економіку, ко-торая не бере участі в міжнародному поділі праці. Країна з економікою такого роду не фінансуються світові інвестиції, так само як і не є їх споживачем.

Рис. 8.1. Модель кругообігу потоків витрат і доходів

Рис. 8.2. Залежність припливу капіталу в країну від зміни національної процентної ставки

2. У країні з малою відкритою економікою приплив капіталу (CF) може бути яким завгодно при світовій ставці відсотка (rw) (рис. 8.26). У даному випадку мається на увазі, що країна займає незначне місце на світовому ринку, проте її економіка відкрита для міжнародних рідного співробітництва. Це означає, що країна, ніяк не впливаючи на рівень світової процентної ставки, відповідно до її величиною може брати у позику капітальні ресурси в будь-яких необхідних обсягах.

3. У країні з великою відкритою економікою існує позитивна залежність між припливом капіталу і величиною внутрішньої процентної ставки: CF - f (r) (рис. 8.2в). Такі країни займають значну частку світового ринку і активно впливають на його стан. Чим вище внутрішня ставка відсотка в такій країні (r), тим більш привабливими стають дан-ні активи для зарубіжних інвесторів і тим більше потік капіталу з-за кордону.

Відповідно із залежністю припливу капіталу від величини процентної ставки складається співвідношення між внутрішніми інвестиціями і заощадженнями в економіці країн з різним ступенем відкритості.

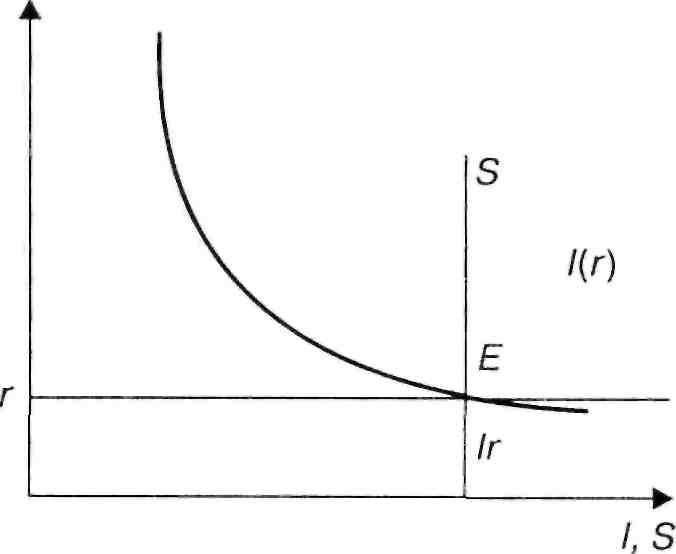

У першому випадку залежність припливу капіталу з-за кордону від ставки відсотка відсутність про-ствует, тобто приплив капіталу дорівнює нулю для всіх ставок відсотка в економіці даної країни. Отже, реальна ставка відсотка (re) повинна врівноважувати заощадження (S) і інвести-ції (I) всередині цієї країни (рис. 8.3).

Рис. 8.3. Рівновага інвестицій та заощаджень в закритій еко-номіці

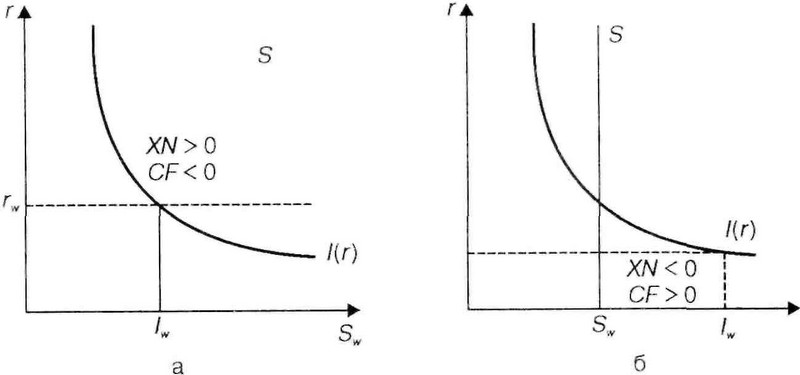

У другому випадку величина процентної ставки практично не залежить від економік ма-лій країни. Ставка відсотка в малій відкритій економіці дорівнює світовій ставці відсотка rw. Вона не врівноважує внутрішні заощадження та інвестиції. Між ними існує різниця, яка представляє собою сальдо рахунку руху капіталу (CF) або сальдо поточного рахунку (NX). Ця різниця може бути як позитивною (рис. 8.4а), так і негативною (рис. 8.46). Якщо різниця між заощадженнями та інвестиціями позитивна, то країна має можливість вивозити капітал у розмірі Sw - Iw.

Рис. 8.4. Рівновага інвестицій і заощаджень у малій відкритій економіці

У даному випадку чистий експорт позитивний (NX> 0), а рахунок руху капіталу отри-Від'єм (CF <0). Якщо різниця між інвестиціями і заощадженнями негативна, то країна ис-випробовують потреба у ввезенні капіталу в обсязі Iw - Sw. Це визначає позитивне значення чистого експорту (NX> 0) і негативне - рахунку руху капіталу (CF <0).

Таким чином, країна з негативним сальдо поточного рахунку (рис. 86), відчуваючи по-требность в закордонних інвестиціях, пред'являє на них попит. Країна з позитивним сальдо поточного рахунку (рис. 8а), або інший світ, надаючи ці кошти даній країні, визначає пропозицію. Джерелом пропозиції капіталу з боку решти світу є закордон-ні заощадження.

Насправді існування великих розвинених країн (третій випадок) не може не надавати впливу на світовий ринок капіталів. Тому величина світової процентної ставки в значній мірі буде визначатися що проводиться в таких країнах економічною політикою.

При цьому чим більше коштів залучається з-за кордону, тим вищий відсоток доводиться платити за їх використання. І навпаки, чим вище ставка відсотка, тим привлека-тельнее стають інвестування, тим більше коштів притікає за кордону.

Таким чином, пропозиція інвестицій (S) на ринку даної країни буде прямо про-порційно зміни величини процентної ставки. Попит на інвестиції (I) буде знижуватися в міру збільшення процентної ставки (рис. 8.5). При цьому рівність національних інвестицій і заощаджень не обов'язково. Займаючи кошти на світовому ринку капіталів, країна може витрачати на інвестування більше, ніж дозволяє національний дохід.

Рис. 8.5. Рівновага інвестицій і заощаджень у великій відкритій економіці

З розвитком світогосподарських зв'язків даний процес посилюється. Якщо раніше уро-вень національних інвестицій у країні був більш тісно прив'язаний до рівня національних сбе-реження, то в даний час такий взаємозв'язок ослабла.

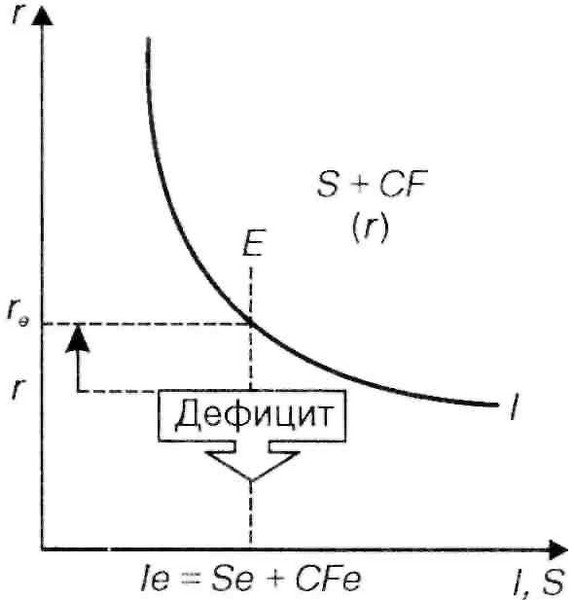

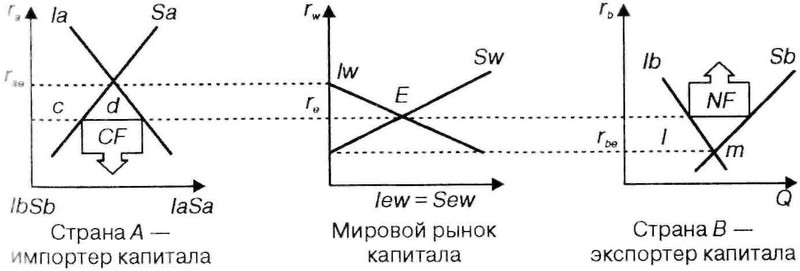

Таким чином, політика промислово розвинених країн, впливаючи на величину світової реальної ставки відсотка, в значній мірі визначає рівновагу світового ринку капіталів. У свою чергу, рівновагу світових інвестицій і заощаджень визначає світову рівноважну ставку відсотка (рис. 8.6). Саме ставка відсотка визначає ціну, за якою інвестиційні ресурси купуються і продаються на світовому ринку капіталів. По суті це реальна процентна ставка, переважна на світовому ринку капіталів. Її величина може коливатися в межах: від максимального рівня процентної ставки (riae) в країні - імпортері капіталу до мінімального її значення (ribe) в країні-експортері.

Рис. 8.6. Рівновага світових інвестицій і заощаджень

Перелив капіталу веде до підвищення прибутковості заощаджень в вивозить країні (так як внутрішня процентна ставка підвищується до рівня світової величини) і до зниження з-держек інвестування в приймаючій країні (оскільки внутрішня процентна ставка поні-жается до рівня світової величини). Тому в країні - імпортері капіталу національний біз-нес виявляється у виграші. На рис. 8.6 це зображається сумою двох площ: з + d. Інве-сторі країни А матимуть втрати від зниження процентної ставки (на графіку вони представле-ни площею с).

Таким чином, чистий виграш країни від ввезення капіталу буде визначатися різницею між виграшем бізнесу і втратами інвесторів, тобто площею трикутника d (див. рис. 8.6). У країні-експортері, навпаки, виграш від підвищення процентної ставки матимуть внутрішні інвестори (площа 1=m), а втрати - бізнес (площа I). Отже, чистий виграш країни У визначатиметься перевищенням виграшу інвесторів над втратами бізнесу (площа т на рис. 8.6).

Міжнародна міграція капіталу, врівноважуючи світові заощадження та інвестиції (Iwe=Swe), забезпечує вигоди як експортерам, так і імпортерам капіталу. Сукупний дохід від світового інвестування визначається сукупним виграшем країни-експортера і країни - імпортера капіталу: d + m. Отже, міжнародна міграція капіталу надає переваги як ввозящей, так і вивозить країні.

Інформація, релевантна "8.4. Світові інвестиції та заощадження"

- Держбюджет, заощадження та інвестиції. Ефект витіснення

інвестицій (I), тобто S=I (див. 4.3). Однак на практиці ситуація зазвичай близька до такої, коли до заощаджень домашніх господарств (S) додаються доходи держбюджету (вони складаються переважно з податків і тому позначаються також буквою Т (taxes), а до приватних інвестицій (I) додаються державні витрати (G), які для економіки виконують роль інвестиційних вливань: S + Т=I + - Сенс понять заощадження та інвестиції Багато людей плутають поняття заощаджень та інвестицій або вважають їх

інвестиції Багато людей плутають поняття заощаджень та інвестицій або вважають їх одно-значними. Однак фахівці з макроекономіки, що займаються проблемами національного рахівництва, ясно розуміють їх відмінності і підходять до їх викорис-тання вкрай обережно. Розглянемо простий приклад. Припустимо, що Ларрі заробляє більше, ніж витрачає, а невикористані кошти поміщає на банківський - 6.2. Рівні світових заощаджень і капіталовкладень

мирование грошового капіталу, важливу роль у процесі утворення якого грають кредитні - Терміни і поняття

інвестицій Інвестиції, їх типи та види (реальні та портфельні, валові і чисті) Рівновага заощаджень та інвестицій Гранична схильність до інвестування Два способи визначення рівноважного рівня національного доходу «Кейнсіанський хрест» Мультиплікатор Акселератор Традиційний і кейнсіанський підходи до розподілу сукупного - Терміни і поняття

інвестицій Інвестиції, їх типи та види (реальні та портфельні, валові і чисті) Рівновага заощаджень та інвестицій Гранична схильність до інвестування Два способи визначення рівноважного рівня національного доходу «Кейнсіанський хрест» Мультиплікатор Акселератор Традиційний і кейнсіанський підходи до розподілу сукупного - Класична модель макрорівноваги в економіці

мировалось в інвестиції. Якщо цього не відбувається, то гальмується ріст валового продукту, значить, знижуються доходи, ужимается попит. Картина взаємодії між заощадженнями та інвестиціями не настільки проста і однозначна. Заощадження порушують макрорівноваги між сукупним попитом і сукупною пропозицією. Розрахунок на механізм конкуренції і гнучкі ціни при певних умовах не спрацьовує. У - Заощадження Ларрі можуть бути більше, ніж його інвестиції, і це дозволить йому

інвестиції, і це дозволить йому помістити надлишки грошей на депозит. Заощадження Моу можуть бути менше, ніж його інвести-ції, і він буде змушений позичити відсутню суму в банку. Таким чином, банки та інші фінансові установи використовують ці ситуації, перетворюючи заощадження одних людей в інвестиції інших суб'єктів економіки. Приватні заощадження - доход-домашніх господарств за вирахуванням - Роль підсистем в процесі накопичення

світовому господарстві як цілому рівні заощаджень S і капіталовкладень I ідентичні (Sw=Iw). Формально вони утворюються незалежно один від одного. Капіталовкладення, які не забезпечуються власними заощадженнями інвесторів, фінансуються заощадженнями інших секторів. Отже, будь-яке збільшення норми світових капіталовкладень забезпечується перерозподілом доходів приватного сектора або - 4. Міжнародне кредитування криза заборгованості

світових ринках капіталу LDCтрадіціонно є позичальниками. Витрати етіхстран перевершують їх доходи, або, в макроекономічних-чеських термінах, інвестиції в сумі з бюджету-ним дефіцитом перевершують обсяг сбереженій.Прі недостатньому рівні заощаджень всерединікраїни економічний розвиток повинен фінансу-роваться за рахунок отримання кредитів за - 56. Від чого відповідно до теорії Дж. М. Кейнса залежить динаміка лічногопотребленія та інвестицій?

інвестицій залежать від різних факторів: заощадження - від зростання доходу, інвестиції - від рівня процентної ставки і очікуваної прибутковості капіталовкладень. Надлишкові заощадження ведуть до надмірної пропозиції. У підсумку прибутковість інвестицій знижується. Грошові заощадження зростають, а не направляються у вигляді реальних інвестиції в галузі, що забезпечують економічне зростання. Проблема, за Кейнсом, - Глава 14. Макроекономічна рівновага. Споживання. Заощадження. Інвестиції

інвестицій, споживання, заощаджень, зайнятості і т.д. Важливо відзначити, що терміни теорії макроекономічної рівноваги пронизані психологічної забарвленням: «схильність», «перевагу», «очікування», «прагнення» та ін Це відображення тієї реальності, в якій живуть люди з притаманними їм пристрастями і - Глава 14. Макроекономічна рівновага. Споживання. Заощадження. Інвестиції

інвестицій, споживання, заощаджень, зайнятості і т.д. Важливо відзначити, що терміни теорії макроекономічної рівноваги пронизані психологічної забарвленням: «схильність», «перевагу», «очікування», «прагнення» та ін Це відображення тієї реальності, в якій живуть люди з притаманними їм пристрастями і